Estrategias de gestion de riesgo en trading: consejos y herramientas

Nadie se adentra en el mundo del trading con la esperanza de perder dinero. Sin embargo, esta es una realidad para muchos traders. Para minimizar las perdidas y proteger las ganancias, es importante desarrollar una estrategia de gestion de riesgo. De lo contrario, es facil cometer errores costosos, que pueden impactar tu balance final. Contar con una estrategia de gestion de riesgo solida es esencial e involucra establecer ordenes de stop loss y elegir el tamano de posicion adecuado para cada operacion. En este articulo, hablaremos acerca de la importancia de la gestion de riesgo y compartiremos algunos consejos para desarrollar una estrategia que funcione para ti. Ya sea que recien estes comenzando o busques mejorar tu enfoque actual, podras reducir perdidas potenciales (y con suerte aumentar las ganancias) al seguir estos simples pasos.

Establecer reglas para evitar que las emociones afecten las decisiones de trading

La razon principal para tener una estrategia de trading que incorpora un elemento de gestion de riesgo es evitar que tu, el trader, tomes malas decisiones, al dejarte llevar por emociones en lugar de seguir hechos y una estrategia probada. Hasta el mejor plan o estrategia esta destinado al fracaso, a menos que se lo respete al pie de la letra, y las emociones pueden evitar que esto suceda. Por esta razon, es fundamental contar con una estrategia de trading estricta, que defina cuando, como y donde abrir, gestionar o cerrar posiciones. Este nivel de cumplimento de cualquier plan es esencial para lograr un enfoque de trading exitoso, para eliminar influencias emocionales y psicologicas innecesarias y perjudiciales, y es la razon por la que una estrategia de gestion de riesgo es tan importante.

Utilizar ordenes de stop loss para limitar las perdidas

Una de las reglas mas importantes en cualquier estrategia de gestion de riesgo es establecer y respetar las ordenes de stop loss. Este tipo de ordenes se establece con tu broker para comprar o vender al momento en el que el mercado llegue al precio que tu elijas. Por ejemplo, si compras un activo a $200 y quieres limitar la perdida para esta operacion a $10, la orden de stop loss se ubicaria en los $190. En este caso, si el precio del activo cae por debajo de la marca de los $190, la posicion se cerraria de manera automatica, es decir que la perdida total seria de solo $10.

Al establecer una orden de salida cuando abre una posicion, podras asegurarte de cumplir con la estrategia desarrollada. Esto tambien es fundamental para poder calcular el ratio riesgo-beneficio, del que hablaremos en breve y que es una parte integral de cualquier estrategia de gestion de riesgo.

Aun asi, usar una orden de stop loss como punto de referencia para este calculo no es suficiente. El stop loss debe respetarse a rajatabla. No tiene sentido establecer una orden de stop loss y, cuando el mercado se mueve hacia esa direccion, volver a correrlo para evitar que la posicion se cierre, algo que incrementaria las perdidas generales.

Usar trailing stops (o stops dinamicos) para proteger las ganancias

En conjunto con el uso de ordenes de stop loss para reducir perdidas, tambien puedes usar trailing stops para proteger tus ganancias. Los trailing stops son una clase de ordenes de stop que siguen al precio de mercado actual, a medida que este se mueve a tu favor. El trailing stop se ajusta de manera automatica a los cambios en el precio del mercado y lo sigue a una distancia determinada, por debajo del precio actual de mercado (si vas largo) o por encima del precio actual de mercado (si vas corto).

Por ejemplo, si compras un activo a $100,00 y estableces un trailing stop para el activo inicialmente a $95,00, pero con una distancia de $5,00, entonces la orden de stop loss se ajustara de manera automatica a $96,00, si el precio de la accion aumenta $1,00 a $101,00. Si el precio de la accion baja, entonces la orden de stop loss se mantendra en $95,00, con un stop loss de $5,00.

El trailing stop es una herramienta muy util para asegurar ganancias en situaciones en las que el mercado se mueve a tu favor, mientras conservas una proteccion frente al riesgo de perdidas. Es importante tener en cuenta que el trailing stop no garantiza que tu posicion se venda al monto de la orden, sino que funciona como una orden de limit, que solo se ejecutara al precio del monto de la orden o a un precio mejor.

Operar el tamano de posicion adecuado para optimizar el riesgo

Uno de los mayores errores que cometen los traders, incluso aquellos con experiencia, es operar con un tamano de posicion demasiado grande, es decir, estar sobreexpuesto al mercado. Entonces, ?cual es la mejor manera de elegir el tamano de la posicion? Hay muchos fatores que pueden usarse para determinar esto, pero solo basta con hacer algunos calculos basicos para obtener una idea del tamano adecuado en cualquier posicion de trading.

Tendremos en cuenta lo siguiente:

- La regla del 1%

- El ratio riesgo-beneficio

- La tasa de exito

La regla del 1%

Como regla general, se considera que las perdidas potenciales de cualquier operacion no deberian exceder el 1% del tamano total de la cuenta de trading, el monto total que esta dispuesto a perder. Muchos traders anaden otras reglas adicionales, como no permitir que las perdidas superen el 2% del balance de la cuenta en una sesion de trading o el 5% en una semana.

Por ejemplo, si tienes una cuenta de $10.000, no deberias arriesgarte a perder mas de $100 en cada operacion.

El ratio riesgo-beneficio

El ratio riesgo-beneficio es un calculo que se utiliza para medir la relacion entre la perdida posible resultante de una operacion (el riesgo) y la ganancia potencial anticipada (el beneficio).

Ratio riesgo-beneficio = perdida potencial/ganancia potencial

Por ejemplo, si compras un activo a $200 con un objetivo de cierre de posicion en $220 y ubicas una orden de stop loss en $190, entonces el ratio riesgo-beneficio seria el siguiente:

Ratio riesgo-beneficio = perdida potencial/ganancia potencial

= (200-190)/(220-200)

= 10/20

=1:2

Como regla general, siempre deberias abrir posiciones con un ratio riesgo-beneficio mayor a 1:1, es decir, que esperarias ganar al menos tanto como arriesgas. Idealmente, deberias operar con un ratio mayor a 1:2.

Para determinar el tamano de la posicion y cuanto podria perder en cada operacion determinada, primero deberias hacer el calculo correspondiente a la "regla del 1%", que vimos anteriormente. Si seguimos con nuestro ejemplo, llegamos a la conclusion de que podriamos permitirnos una perdida de $100 en cada operacion.

A partir del ejemplo que usamos para calcular el ratio riesgo-beneficio, vemos que nuestra perdida potencial para la operacion era de $10 para cada unidad del activo subyacente que habiamos comprado.

Entonces, en este ejemplo, podemos comprar 10 unidades del activo, lo que significaria que solo perderiamos $100, en el caso de que el mercado se volviera en nuestra contra. Si la operacion resulta rentable y llegamos a nuestro objetivo, obtendriamos una ganancia de $200, de acuerdo con nuestro ratio riesgo-beneficio de 1:2.

La tasa de exito

El proximo calculo que vamos a analizar es la tasa de exito, que se refiere al numero de operaciones rentables (o ganadoras) para una estrategia de trading durante un periodo de prueba determinado, dividido por el numero total de operaciones realizadas en el mismo periodo, expresado generalmente como un porcentaje.

Por ejemplo, si desarrollaste una estrategia que, en el plazo de una semana, produce diez operaciones y siete de estas operaciones son rentables, mientras que las otras tres resultan en perdidas, entonces la tasa de exito sera de 7/10 o, expresado como porcentaje: 70%.

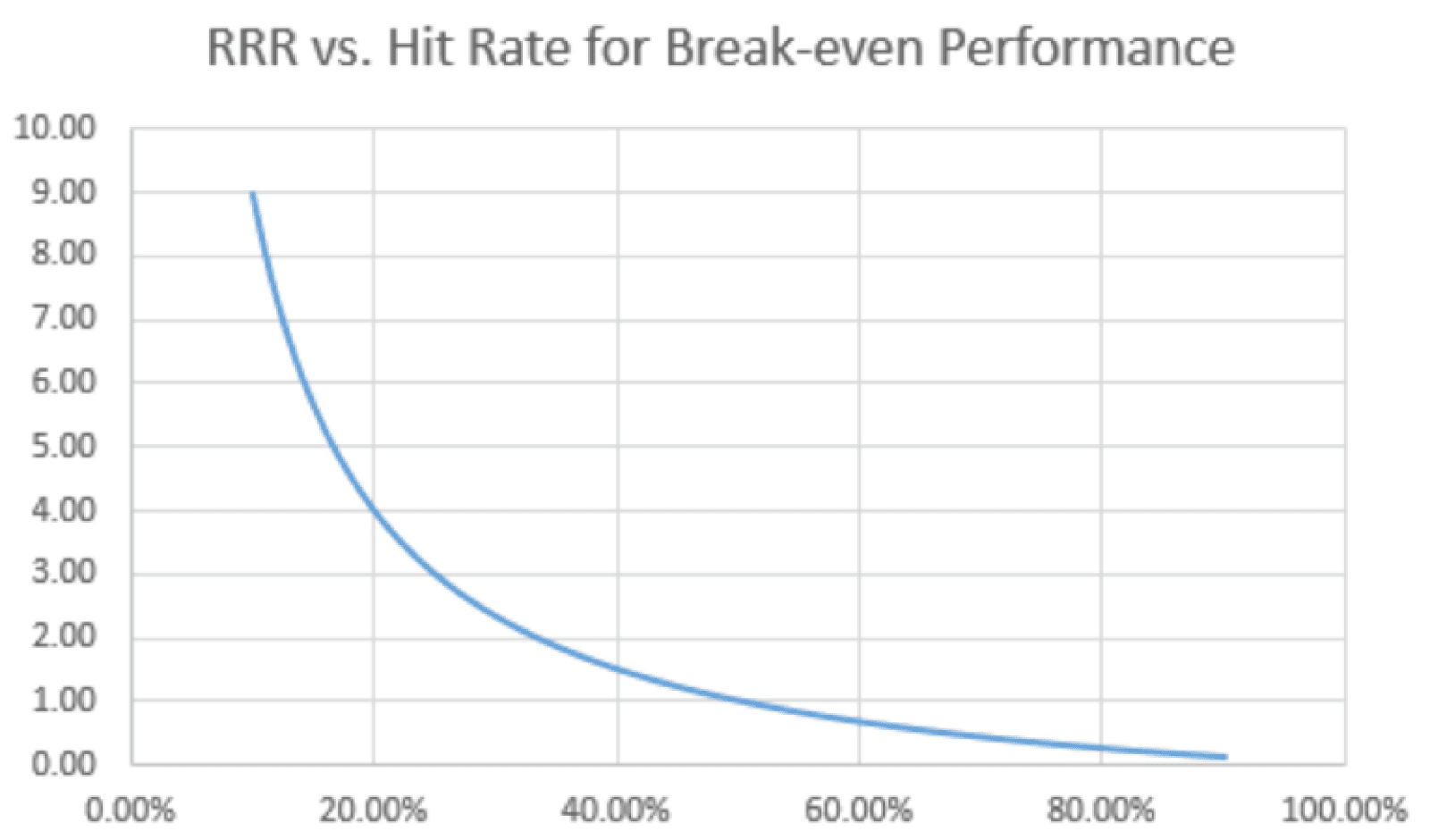

Por lo general, siempre hay una relacion inversa entre el ratio riesgo-beneficio y la tasa de exito. La mayoria de las estrategias suelen producir una tasa de exito alta (es decir, del numero de ganadores frente al numero total de operaciones) y un ratio riesgo-beneficio menor, o bien una tasa de exito menor y un ratio riesgo-beneficio mas alto. Si deseas analizar todos estos calculos y la relacion entre el ratio riesgo-beneficio y la tasa de exito en mas detalle, visita nuestro articulo Ratios riesgo-beneficio y tasas de exito.

Diversificar riesgos

Otro factor fundamental en toda estrategia de gestion de riesgo es diversificar el riesgo de trading. La diversificacion de portfolio constituye una estrategia importante para reducir el riesgo sin sacrificar los retornos esperados. Este concepto de la teoria del portfolio moderna se formulo por primera vez en el articulo "Seleccion de portfolio" del economista estadounidense Harry Markowitz y se ha utilizado de forma extensa desde su publicacion en 1952.

La diversificacion de portfolio es una estrategia que tiene como objetivo minimizar el riesgo de invertir u operar, al distribuir el capital a traves de diferentes clases de activos. La logica detras de la diversificacion se basa en que, al invertir u operar en una variedad de activos, se puede reducir el impacto que una sola inversion u operacion tiene sobre el portfolio total. Esta estrategia no garantiza la obtencion de ganancias, pero puede ayudar a reducir el riesgo general de un portfolio de inversiones o de una estrategia de trading.

Con un enfoque especifico en el trading, la diversificacion de portfolio recomienda no abrir posiciones correlacionadas de forma positiva al mismo tiempo. Por ejemplo, se puede asumir que el mercado de valores de EEUU y el del Reino Unido tienen una correlacion positiva importante; suelen subir o bajar en conjunto. Entonces, si entras largo tanto en el indice S&P 500 (EEUU) como en el FTSE 100 (UK), tendrias una mayor exposicion al mercado en general, que si tuvieras dos posiciones separadas y no correlacionadas. Si, al seguir la regla del 1%, que analizamos anteriormente, tienes una exposicion a largo del 1% en el S&P 500 y una exposicion a largo del 1% en el FTSE 100, entonces la exposicion real pasaria a ser del 2%. Esto no es exclusivo del trading en indices bursatiles, como en el ejemplo. Diferentes clases de activos puede tener una correlatividad positiva, por ejemplo, el par de divisas USDJPY y el indice NASDAQ 100.

Conceptos principales de estrategias de gestion de riesgo en el trading

Una estrategia de gestion de riesgo es una herramienta importante para traders. Ayuda a identificar y gestionar el riesgo, poner limites sobre los tamanos de posicion y desarrollar oportunidades de trading solidas. Una buena estrategia de gestion de riesgo puede ayudar a proteger capital, evitar perdidas y maximizar ganancias. Si bien no existe una manera infalible de evitar perdidas, una estrategia de gestion de riesgo bien disenada puede darles una ventaja notable a los traders. Como hemos visto, algunas de las principales tecnicas de gestion de riesgo incluyen:

- Establecer reglas para limitar la influencia de las emociones

- Limitar el tamano de las posiciones para proteger el capital y no sobreexponerse

- Usar ordenes de stop loss y trailing stops

- Hacer uso de la regla del 1%, el ratio riesgo-beneficio y la tasa de exito

- Diversificar el riesgo para evitar la sobreexposicion al operar activos correlacionados

Al incorporar estas tecnicas a una estrategia de gestion de riesgo, deberias poder mejorar tu rentabilidad general y tu tasa de exito a largo plazo.

Top 5 Blogs

Balance Guard

Balance Guard