Melhores estratégias de Position Sizing (dimensionamento de posição) e Gestão de Riscos

Aprenda a lidar com posições longas, posições curtas e como estabelecer um tamanho de posição compatível com oportunidades potenciais e sua própria tolerância a perdas.

Escrito por Aaron Akwu, Head of Education Hantec Markets

Position sizing é uma parte essencial do trading de Forex que desempenha um papel significativo na gestão de riscos e na otimização de retornos potenciais. Ele se refere ao processo de determinação da quantidade ideal de unidades ou lotes para negociar em um determinado par de moedas com base em vários fatores, como capital de trading, tolerância ao risco e condições de mercado.

O position sizing adequado envolve encontrar o equilíbrio entre a alocação de uma parte suficiente do seu capital de trading para capitalizar os lucros potenciais, minimizando o risco de perdas significativas. Ao implementar estratégias eficazes de position sizing, os traders podem proteger seu capital, melhorar seu desempenho e manter a consistência em sua abordagem geral de trading.

Para ilustrar o conceito de position sizing, vamos considerar um exemplo. Imagine um trader de Forex com um capital de trading de $10.000 que decide arriscar 2% de seu capital em uma única negociação. Nesse caso, o risco de trading é definido como 2% de $10.000, o que equivale a $200.

Agora, vamos supor que o trader quer comprar um par de moedas, digamos EUR/USD, que está sendo negociado atualmente em 1,2000. Depois de fazer análises técnicas e fundamentais, o trader identifica um ponto de entrada potencial em 1,1950 com um nível de stop loss em 1,1900.

Para calcular o tamanho adequado da posição, o trader precisa levar em conta o risco de negociação e a diferença entre o preço de entrada e o nível de stop loss. Neste exemplo, a diferença é de 50 pips (1,1950 – 1,1900). Como o trader está disposto a arriscar $200 nesta negociação, tem que usar um tamanho de lote apropriado para conseguir isso.

Ao aderir ao position sizing adequado, o trader garante que está arriscando uma quantia predeterminada de seu capital de trading em cada negociação. Essa abordagem ajuda a manter a coerência na sua gestão de riscos e impede que ele exponha capital demais em uma única operação.

Tamanho do lote em position sizing

É essencial compreender os diferentes tipos de tamanhos de lote para gerenciar o risco e determinar os tamanhos das posições dentro de uma conta de trading. Neste contexto, os traders experientes analisam cuidadosamente a sua estratégia de trading e a tolerância ao risco para escolher o tamanho de lote mais adequado para as suas negociações.

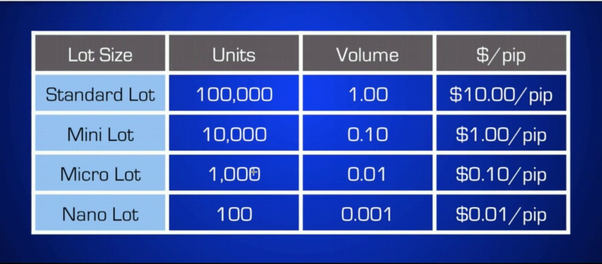

Existem três tipos principais de tamanhos de lotes usados no trading de Forex: lotes padrão, minilotes e microlotes. Vamos explorar cada um deles com um exemplo para entender melhor seu significado:

- Lotes Padrão: Um lote padrão representa 100.000 unidades da moeda base em um par de moedas. Por exemplo, se você estiver negociando o par EUR/USD, onde o euro é a moeda base, um lote padrão seria equivalente a 100.000 euros. Nesse caso, vamos supor que você tenha uma conta de trading com um saldo de $50.000. Com uma estratégia de trading que permite o uso de lotes padrão, você pode executar negociações no valor de $100.000 em volume de moeda base. É importante notar que os lotes padrão são normalmente usados por traders mais experientes que têm uma maior tolerância ao risco e maior capital de trading.

- Minilotes: Um minilote representa 10.000 unidades da moeda base. Usando o mesmo exemplo acima, se você estiver negociando o par EUR/USD com um minilote, cada negociação seria equivalente a 10.000 euros. Nesse cenário, com uma conta de trading de $50.000, você pode negociar até $20.000 em volume de moeda base por negociação. Minilotes são preferidos por traders que estão adquirindo experiência no mercado de Forex ou por aqueles que possuem contas de trading menores.

- Microlotes: Um microlote é o menor tamanho de lote negociável e representa 1.000 unidades da moeda base. Continuando com o exemplo EUR/USD, negociar com um microlote significa que cada negociação seria equivalente a 1.000 euros. Com uma conta de trading de $50.000, você pode executar operações no valor de até $2.000 em volume de moeda base usando microlotes. Eles são populares entre os principiantes ou os traders com capital de trading limitado, uma vez que permitem um controle mais preciso sobre o position sizing e a gestão dos riscos.

Importância do position sizing para os traders

A importância do position sizing no trading de Forex não pode ser superestimada. Gerenciar adequadamente o tamanho da sua posição é fundamental para alcançar o sucesso a longo prazo e reduzir os riscos potenciais. Estes são os pontos-chave que destacam a importância do position sizing:

- Minimizar riscos: Com o position sizing, os traders controlam a quantidade de risco a que estão expostos em cada negociação. Ao determinar uma porcentagem fixa do seu capital de trading para arriscar em cada negociação, você pode garantir que nenhuma delas tenha o potencial de impactar significativamente sua carteira geral. Esta abordagem ajuda a proteger o seu capital e evita perdas catastróficas.

- Consistência no gerenciamento dos riscos: O position sizing fornece uma abordagem sistemática ao gerenciamento de riscos. Em vez de alocar aleatoriamente quantidades variáveis de capital para diferentes operações, uma abordagem de porcentagem fixa garante consistência. Isso permite que você avalie quanto risco está disposto a assumir e aplique os mesmos princípios de gerenciamento de risco a todas as suas negociações.

- Proteção contra a volatilidade do mercado: O trading no mercado de Forex envolve volatilidade inerente. O position sizing desempenha um papel vital para proteger sua conta de trading de movimentos inesperados do mercado. Ao considerar o risco com que se sente confortável, você pode ajustar o tamanho da sua posição de acordo com as potenciais flutuações do mercado.

- Aumentar o potencial de lucro: O position sizing ideal também pode aumentar seu potencial de lucro. Ao gerenciar cuidadosamente o tamanho de suas posições, você pode garantir que suas negociações tenham a oportunidade de gerar retornos significativos. Encontrar o equilíbrio entre risco e recompensa é essencial para a rentabilidade a longo prazo.

- Comparável ao trading de ações: O position sizing no trading de Forex é semelhante ao gerenciamento de posições em ações ou outros instrumentos financeiros. Trata-se de determinar a quantidade adequada de capital a atribuir a cada negociação, considerando fatores como a dimensão da conta, a tolerância ao risco e as condições de mercado. Aplicar técnicas comprovadas de position sizing do trading de ações também pode ajudar no mercado de Forex.

Como determinar o tamanho da posição como trader.

Quando se trata de técnicas de position sizing nos mercados de Forex, existem várias abordagens que você pode considerar, cada uma com seus próprios benefícios e considerações a serem feitas. Vamos explorar algumas das técnicas mais usadas:

- Valor fixo em dólares:

Uma abordagem para o position sizing consiste em utilizar um valor fixo em dólares. Esta técnica envolve decidir qual é a quantia que você está disposto a arriscar em cada negociação. Ao atribuir um valor predeterminado, você pode calcular o tamanho da posição com base no nível de stop loss e no valor máximo que está disposto a perder. Por exemplo, se você tem um risco máximo de $500 por negociação e seu stop loss é de 50 pips, pode calcular o tamanho da posição para garantir que um movimento de 50 pips resulte em uma perda máxima de $500. Este método permite a coerência na gestão de riscos e faz com que você tenha uma compreensão clara do seu risco máximo.

- Porcentagem fixa de risco por negociação:

Outra técnica popular é usar uma porcentagem fixa de risco por negociação. Com essa abordagem, você determina uma porcentagem de seu capital de trading que está disposto a arriscar em cada negociação. Por exemplo, se decidir arriscar 2% do seu capital em uma única operação, você pode calcular o tamanho da posição com base na sua distância de stop loss e na porcentagem de risco. Este método garante que o tamanho da sua posição se ajuste proporcionalmente ao tamanho da sua conta de trading, ajudando-o a manter uma gestão de risco consistente, independentemente das especificidades da negociação.

- Valor do tamanho do contrato:

O position sizing também pode ser baseado no valor do tamanho do contrato. Em Forex, diferentes pares de moedas têm diferentes tamanhos de contrato, que representam a quantidade da moeda base a ser negociada. Ao considerar o tamanho do contrato, você pode calcular o tamanho da posição com base no risco desejado por negociação. Por exemplo, se você quiser arriscar $1.000 em uma negociação e o tamanho do contrato para o par de moedas que você está negociando for de 100.000 unidades, pode calcular o tamanho apropriado da posição para atingir o nível de risco desejado. Essa técnica permite flexibilidade entre diferentes pares de moedas e seus respectivos tamanhos de contrato.

- Alavancagem:

A alavancagem é um aspecto importante do trading de Forex e pode afetar seu position sizing. Trata-se de pegar emprestado fundos de sua corretora para ampliar o tamanho das suas negociações. Embora a alavancagem possa aumentar os lucros potenciais, ela também aumenta o risco. Ao incorporar alavancagem em sua estratégia de position sizing, é fundamental considerar a alavancagem máxima disponível e sua tolerância ao risco. Ao ajustar o tamanho da posição com base na alavancagem utilizada, você pode gerenciar com segurança o seu risco e evitar a exposição excessiva.

- Critério de Kelly:

Esta é uma técnica de position sizing que considera a probabilidade de sucesso e a relação risco-recompensa de cada negociação. Ela fornece uma fórmula matemática para calcular o tamanho ideal da posição com base nesses fatores. A fórmula leva em consideração o retorno esperado da negociação e a probabilidade de ganhar, permitindo aumentar o crescimento a longo prazo. No entanto, é bom lembrar que o critério de Kelly pode, por vezes, sugerir tamanhos de posição maiores do que com os quais muitos traders se sentem confortáveis. Portanto, muitas vezes é prudente aplicar uma abordagem fracionada de Kelly para reduzir a exposição máxima ao risco.

Kelly % = W – [(1-W)/R]

Onde K é uma porcentagem dos fundos do investidor, W é a probabilidade de um retorno favorável e R é a relação entre as médias de ganhos e perdas.

Como calcular o tamanho da posição

O cálculo do tamanho da posição no mercado de Forex é fundamental na gestão de riscos e pode ter um grande impacto no seu sucesso em trading. Determinar o tamanho adequado da posição permite que você controle a sua exposição ao risco e otimize os ganhos potenciais. Vejamos como calcular o tamanho da posição no mercado de Forex.

O tamanho da posição é normalmente calculado com base em três fatores principais: saldo da conta, porcentagem de risco e a distância entre o preço de entrada e o nível de stop loss. A porcentagem de risco é uma decisão pessoal que reflete o valor máximo de capital que você está disposto a arriscar em uma operação. Digamos que você decida arriscar 2% do saldo da sua conta por negociação.

Para calcular o tamanho da posição, você pode usar a seguinte fórmula:

Tamanho da posição = (Saldo da conta * Porcentagem de risco) / (Stop loss em pips * Valor do pip)

Consideremos um exemplo para ilustrar este conceito. Imagine que o saldo da sua conta seja de $10.000 e você esteja disposto a arriscar 2% ($200) nessa negociação. Você decide comprar o par de moedas EUR/USD em 1,2000 e definir seu stop loss em 1,1950, resultando em uma distância de 50 pips.

Para calcular o valor do pip, você precisa saber o tamanho do pip do par de moedas que está negociando. Vamos supor que o valor do pip para o par EUR/USD seja de $10 para um lote padrão (100.000 unidades).

Usando a fórmula, o tamanho da posição seria:

Tamanho da posição = ($10.000 * 0,02) / (50 * $10)

Tamanho da posição = $200 / $500

Tamanho da posição = 0,4 lotes padrão

Neste exemplo, o tamanho da posição apropriado para esta negociação seria de 0,4 lotes padrão.

É importante notar que os cálculos do tamanho da posição podem variar dependendo da sua tolerância ao risco e estratégia de trading. Diferentes corretoras podem ter tamanhos de lote específicos ou opções de alavancagem, portanto, certifique-se de adaptar a fórmula considerando isso.

Ao calcular o tamanho da sua posição com base na sua tolerância ao risco e na distância até ao seu nível de stop loss, você pode gerenciar de forma eficaz a sua exposição ao risco no mercado de Forex. Isso permite que você mantenha a consistência em sua abordagem de trading e proteja melhor seu capital enquanto se empenha em fazer negociações lucrativas.

Como reduzir o risco usando estratégias de position sizing?

Position sizing envolve a determinação do risco que você está disposto a assumir em cada negociação com base no tamanho da sua conta, na tolerância ao risco e nas características específicas da operação.

Para implementar o position sizing com segurança, é necessário considerar os seguintes fatores:

- Tamanho da conta: Avalie o tamanho total da sua conta e decida quanto se sente confortável em arriscar em uma negociação. Geralmente, recomenda-se arriscar apenas uma pequena porcentagem da sua conta, como 1-2%, para se proteger de perdas substanciais.

- Colocação de stop loss: Determine a colocação de sua ordem de stop loss, que é um nível predeterminado no qual você sairá da negociação se ela se mover contra você. Um stop loss bem colocado pode limitar as suas perdas potenciais e ajudá-lo a manter um perfil de risco seguro.

- Volatilidade e par de moedas: Considere a volatilidade do par de moedas que você está negociando. Os pares mais voláteis requerem um tamanho de posição menor para manter um nível de risco seguro. Avalie os movimentos históricos dos preços, o Average True Range (média de amplitude de variação) e outros indicadores de volatilidade para tomar uma decisão informada.

- Relação Risco-Recompensa: Avalie a relação risco-recompensa potencial de cada operação. Uma proporção mais alta significa que você está potencialmente arriscando menos por uma recompensa maior. Procure fazer negociações com perfis de risco-recompensa favoráveis para aumentar suas chances de rentabilidade, mantendo o risco sob controle.

- Frequência da negociação: Determine quantas negociações você planeja realizar simultaneamente ou dentro de um determinado período. Se você estiver negociando várias posições simultaneamente, ajuste o tamanho da posição para cada operação para garantir que sua exposição geral ao risco permaneça dentro de seus limites de segurança predeterminados.