ตลาดฟอเร็กซ์เป็นตลาดการเง

Please be advised that our Client Portal is scheduled for essential maintenance this weekend from market close on Friday 5th April, 2024, and should be back up and running before markets open on Sunday 7th April, 2024.

เรายินดีที่จะแจ้งให้ทราบว่าเรากำลังเตรียมพร้อมสำหรับการอัปเดต Client Portal เพื่อมุ่งเน้นที่จะปรับปรุงประสบการณ์ของคุณกับเรา

Client Portal จะไม่พร้อมให้คุณใช้งานตั้งแต่ตลาดปิดใน วันศุกร์ที่ 16 กุมภาพันธ์ 2567 และควรสำรองข้อมูลและทำงานก่อนตลาดเปิดให้บริการใน วันอาทิตย์ที่ 18 กุมภาพันธ์ 2567

CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage. 62% of retail investor accounts lose money when trading CFDs with this provider.

You should consider whether you understand how CFDs work and whether you can afford to take the high risk of losing your money.

เขียนโดย Aaron Akwu, Head of Education Hantec Markets

CFDs หรือสัญญาซื้อขายส่วนต่างเป็นอนุพันธ์ทางการเงินประเภทหนึ่งที่ช่วยให้เทรดเดอร์เก็งกำไรการเคลื่อนไหวของราคาสินทรัพย์ต่างๆ โดยไม่ต้องเป็นเจ้าของสินทรัพย์นั้น สินทรัพย์เหล่านี้อาจรวมถึงหุ้น สินค้าโภคภัณฑ์ สกุลเงิน ดัชนี และอื่นๆ

CFDs เป็นที่นิยมในหมู่เทรดเดอร์เนื่องจากมีเลเวอเรจที่สูง ซึ่งหมายความว่าเทรดเดอร์สามารถสร้างผลตอบแทนจำนวนมากจากการลงทุนเพียงเล็กน้อย แต่สิ่งสำคัญคือต้องทราบว่าเลเวอเรจสามารถเพิ่มความเสี่ยงในการขาดทุนด้วยเช่นกัน ดังนั้น เทรดเดอร์จึงต้องเข้าใจความเสี่ยงที่เกี่ยวข้องก่อนเข้าร่วมการเก็งกำไรจากการซื้อขายสัญญาซื้อขายส่วนต่าง (CFDs)

CFDs หรือสัญญาซื้อขายส่วนต่าง ถูกนำมาเทรดครั้งแรกในช่วงต้นปี 1990 โดย IG Group บริษัทที่ให้บริการทางการเงินในลอนดอน เพื่อเป็นช่องทางให้เทรดเดอร์เก็งกำไรการเคลื่อนไหวของราคาของตราสารทางการเงินต่างๆ โดยไม่ต้องเป็นเจ้าของสินทรัพย์ เริ่มแรกใช้โดยเทรดเดอร์มืออาชีพและนักลงทุนสถาบันเป็นหลัก CFD เริ่มให้บริการอย่างกว้างขวางมากขึ้นสำหรับเทรดเดอร์รายย่อยในช่วงต้นปี 2000 เนื่องจากโบรกเกอร์ออนไลน์เริ่มให้บริการแพลตฟอร์มการซื้อขายสัญญาส่วนต่าง (CFDs) การเข้าถึงที่เพิ่มขึ้นนำไปสู่ความนิยมที่มากขึ้นในหมู่เทรดเดอร์รายย่อย ในช่วงไม่กี่ปีที่ผ่านมา มีการใช้ CFDs เพิ่มขึ้นทั่วโลก โดยขณะนี้หลายประเทศมีตลาดที่มีการควบคุมสำหรับการเทรด CFDs แล้ว แม้จะมีข้อโต้แย้งอยู่บ้าง แต่เทรดเดอร์ยังใช้ CFDs กันอย่างแพร่หลายเป็นรูปแบบหนึ่งของการเทรดตราสารอนุพันธ์เพื่อให้ได้รับความเสี่ยงจากตลาด

เลเวอเรจ (Leverage): เลเวอเรจในสัญญาซื้อขายส่วนต่าง (CFDs) ช่วยให้เทรดเดอร์ควบคุมสถานะขนาดใหญ่ด้วยเงินทุนจำนวนค่อนข้างน้อย ซึ่งทำได้โดยการยืมเงินจากโบรกเกอร์เพื่อเพิ่มขนาดของการเทรดตัวอย่างเช่น เทรดเดอร์ต้องการเทรดคู่สกุลเงิน EUR/USD มูลค่า 100,000 ดอลลาร์โดยใช้เลเวอเรจ 1:100 เทรดเดอร์จะต้องมีเงิน 1,000 เป็นหลักประกันในบัญชีเพื่อเปิดการเทรด ซึ่งหมายความว่า ทุก 1 ดอลลาร์ในบัญชีของเทรดเดอร์สามารถควบคุม 100 ดอลลาร์ในตลาดได้

อีกตัวอย่างหนึ่งที่ใช้สินค้าโภคภัณฑ์ สมมติว่าราคาตลาดปัจจุบันของน้ำมันดิบอยู่ที่ 60 ดอลลาร์ต่อบาร์เรล เทรดเดอร์จะต้องมีหลักประกันในบัญชีเพียง 3,000 ดอลลาร์เพื่อเปิดการเทรดน้ำมันดิบ 1,000 บาร์เรล โดยใช้เลเวอเรจ 1:20 ซึ่งหมายความว่า ทุก 1 ดอลลาร์ในบัญชีของเทรดเดอร์สามารถควบคุมน้ำมันดิบมูลค่า 20 ดอลลาร์ในตลาดได้

สิ่งสำคัญคือต้องทราบว่าเลเวอเรจจะไปเพิ่มทั้งกำไรและขาดทุน ดังนั้น หากการเทรดเป็นไปตามที่คาดไว้ เทรดเดอร์มีโอกาสทำกำไรได้มากด้วยการลงทุนเพียงเล็กน้อย แต่ถ้าการเทรดสวนทางกับที่คาดไว้ เทรดเดอร์อาจมีโอกาสขาดทุนจำนวนมากได้เช่นกัน

คำสั่งซื้อขายล่วงหน้า (Pending Order) คือประเภทของคำสั่งที่วางไว้กับโบรกเกอร์เพื่อซื้อ (Buy) หรือขาย (Sell) ตราสารทางการเงิน (Financial Instrument) ในราคาที่กำหนดในอนาคต เทรดเดอร์ใช้คำสั่งเหล่านี้เพื่อเข้าหรือออกจากการเทรดที่ระดับราคาหนึ่ง แทนที่จะเป็นราคาตลาดปัจจุบัน

คำสั่งซื้อขายล่วงหน้า (Pending Order) มีหลายประเภทที่สามารถใช้ในการเทรดสัญญาซื้อขายส่วนต่าง CFDs ได้ รวมถึงคำสั่งต่อไปนี้:

คำสั่งซื้อขายล่วงหน้า (Pending Order) อาจมีประโยชน์สำหรับเทรดเดอร์เนื่องจากอนุญาตให้เข้าหรือออกจากการเทรดโดยอัตโนมัติเมื่อตรงตามเงื่อนไขบางอย่างแทนที่จะต้องคอยติดตามตลาดอย่างต่อเนื่องและออกคำสั่งซื้อขายด้วยตนเอง

ค่าธรรมเนียมการถือคำสั่งซื้อขายข้ามคืน (Swap): คือกระบวนการที่มีการแลกเปลี่ยนเงินทุนระหว่างผู้ซื้อหรือผู้ขายสองรายเพื่อให้เป็นไปตามข้อผูกพันตามสัญญาในระยะสั้น กระบวนการนี้เกี่ยวข้องกับการที่ฝ่ายหนึ่งโอนเงินจำนวนหนึ่งให้อีกฝ่ายหนึ่งเพื่อแลกกับผลตอบแทนจากเงินกู้ที่ตกลงไว้ ผลตอบแทนนี้อ้างอิงจากอัตราดอกเบี้ยคงที่ ซึ่งโดยทั่วไปกำหนดโดยธนาคารกลางของประเทศที่ทำธุรกรรม Swap ครอบคลุมต้นทุนการถือคำสั่งซื้อขายข้ามคืนได้ เช่น การจ่ายอัตราดอกเบี้ยหรือต้นทุนการแลกเปลี่ยนสกุลเงิน

หากถือสัญญาซื้อขายส่วนต่าง CFDs ไว้ข้ามคืน เทรดเดอร์อาจถูกเรียกเก็บค่าธรรมเนียมทางการเงิน ตัวอย่างเช่น ถ้าเทรดเดอร์ซื้อ CFD ของหุ้นหนึ่งๆ ด้วยเลเวอเรจ 1:100 และถือไว้ข้ามคืน เทรดเดอร์อาจถูกเรียกเก็บค่าธรรมเนียมทางการเงิน 0.1% ของมูลค่าการเทรดนั้นๆ

การเทรดหุ้น (Stock Trading): คุณสามารถใช้ CFDs ของหุ้นแต่ละตัวเพื่อเก็งกำไรการเคลื่อนไหวของราคาของบริษัทบางแห่ง เช่น หุ้นแอปเปิ้ล (Apple) หุ้นอเมซอน (Amazon) หรือหุ้นเฟสบุ๊ค (Facebook)

สินค้าโภคภัณฑ์ (Commodities): คุณสามารถใช้ CFDs ของสินค้าโภคภัณฑ์ เช่น ทองคำ (Gold-XAUUSD) แร่เงิน (Silver) น้ำมัน (Oil) และก๊าซธรรมชาติ (Natural Gas) เพื่อเก็งกำไรของการเคลื่อนไหวของราคาวัตถุดิบเหล่านี้ได้

ดัชนี (Indices): คุณสามารถใช้ CFDs ของดัชนี เช่น ดัชนีเอสแอนด์พี 500 (S&P 500) ดัชนีแนสแด็ก (NASDAQ) หรือดัชนีเอฟทีเอสอี 100 (FTSE 100) เพื่อเก็งกำไรจากผลการดำเนินการของหุ้นสามัญมากกว่าหนึ่งหุ้นสามัญ (Basket of Stocks) ได้

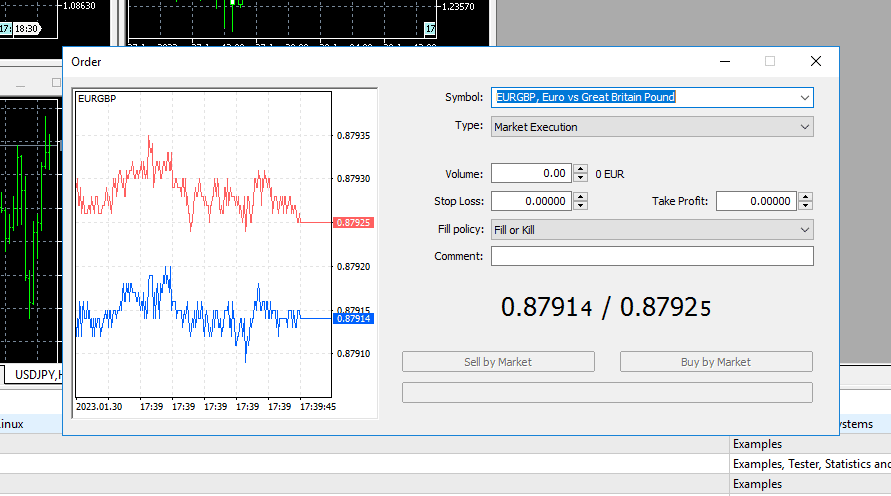

ฟอเร็กซ์ (Forex): คุณสามารถใช้ CFD ในคู่สกุลเงินต่างๆ เช่น ดอลลาร์สหรัฐ ยูโร หรือปอนด์อังกฤษ เพื่อเก็งกำไรจากการเปรียบเทียบกันของคู่สกุลเงินต่างๆ ได้

คริปโทเคอร์เรนซี (Cryptocurrency): โบรกเกอร์บางรายให้บริการเทรด CFDs สำหรับคริปโทเคอร์เรนซี เช่น Bitcoin และ Ethereum ทำให้เทรดเดอร์สามารถเก็งกำไรกับการเคลื่อนไหวของราคาของสินทรัพย์ดิจิทัลเหล่านี้ได้

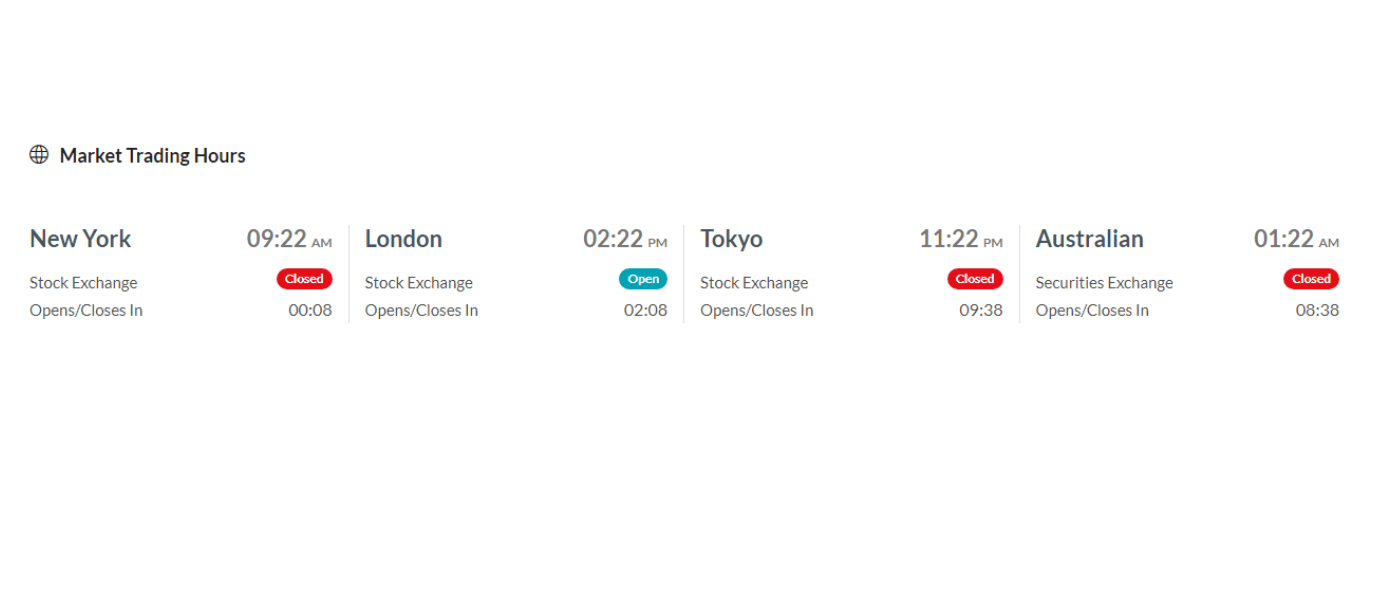

ชั่วโมงการเทรดตราสาร CFD แตกต่างกันไป ขึ้นอยู่กับสินทรัพย์อ้างอิงของอนุพันธ์ (Underlying Asset) ที่มีการเทรด ด้านล่างนี้คือรายละเอียดชั่วโมงการเทรดสำหรับตลาด CFD ที่ได้รับความนิยมสูงสุด

CFDs หุ้น: ชั่วโมงการเทรดสำหรับ CFDs ของหุ้นมักจะเหมือนกับชั่วโมงการเทรดสินทรัพย์อ้างอิงของอนุพันธ์ (Underlying Asset) ตัวอย่างเช่น ตลาดหลักทรัพย์นิวยอร์ก (NYSE) และดัชนีแนสแด็ก (NASDAQ) มีชั่วโมงการเทรดระหว่าง 13:30 น. ถึง 21:00 น. GMT ดังนั้น CFDs ของหุ้นอ้างอิงจากการแลกเปลี่ยนเหล่านี้จะมีชั่วโมงการเทรดในช่วงเวลานี้เช่นกัน

CFDs สกุลเงิน: CFDs ของสกุลเงินสามารถเทรดได้ตลอด 24 ชั่วโมง 5 วันต่อสัปดาห์ เนื่องจากตลาด forex เปิดอย่างต่อเนื่องตั้งแต่วันอาทิตย์ เวลา 22.00 น. GMT ถึงวันศุกร์ เวลา 21.00 น. GMT

CFD สินค้าโภคภัณฑ์: CFDs สินค้าโภคภัณฑ์มีการขยายเวลาเทรด เนื่องจากตลาดสินค้าโภคภัณฑ์เปิดให้เทรดเกือบ 24 ชั่วโมงต่อวัน ตัวอย่างเช่น ชั่วโมงการการซื้อขายแบบอิเล็กทรอนิกส์ (Electronic Trading Hours) สำหรับน้ำมันดิบในตลาดหลักทรัพย์ CME Globex คือตั้งแต่ 23.00 น. ถึง 22.15 น. GMT

CFD ดัชนี: CFDs ดัชนีอิงตามประสิทธิภาพของดัชนีตลาดหุ้นและมีชั่วโมงการเทรดใกล้เคียงกับ CFDs หุ้น ตัวอย่างเช่น ดัชนีเอสแอนด์พี 500 (S&P 500) ซึ่งอ้างอิงจากตลาดหลักทรัพย์นิวยอร์ก (NYSE) มีชั่วโมงการเทรดอยู่ที่ระหว่าง 14:30 น. ถึง 21:00 น. GMT

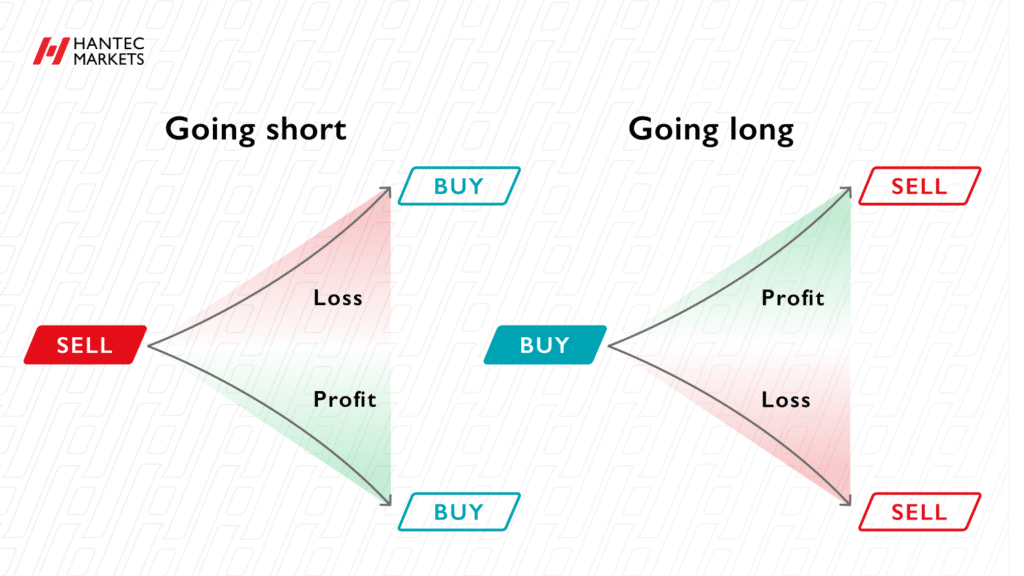

การเทรดสถานะขาย (Short Trade): ถ้าเทรดเดอร์ CFD เชื่อว่าราคาทองคำจะลดลง เทรดเดอร์จะเปิดการเทรด CFD โดยขายทองคำ 100 ทรอยออนซ์ที่ราคา 1,800 ดอลลาร์ต่อออนซ์ ถ้าราคาทองคำเพิ่มขึ้นเป็น 1,900 ดอลลาร์ต่อออนซ์ เทรดเดอร์จะต้องขาดทุน 10,000 ดอลลาร์ (1,900 – 1,800) x 100 = 10,000 ดอลลาร์สหรัฐ

การเลือกโบรกเกอร์ CFD (สัญญาซื้อขายส่วนต่าง) อาจเป็นเรื่องยากสำหรับเทรดเดอร์ เนื่องจากมีหลายปัจจัยที่ต้องพิจารณาก่อนตัดสินใจ รายการด้านล่างนี้คือปัจจัยที่ควรพิจารณา

Hantec Markets นำเสนอเครื่องมือการเทรดที่ครอบคลุมสำหรับทั้งแพลตฟอร์ม MT4 และ MT5 รวมถึงกราฟที่จำเป็นทั้งหมด ด้วยความสามารถในการซื้อขาย CFD ของหุ้น ดัชนี และตราสารทางการเงินต่างๆ Hantec Markets ทำให้การจัดการการซื้อขายของคุณเป็นเรื่องง่าย ซอฟต์แวร์ที่อัปเดตบน เมต้าเทรดเดอร์ (MetaTrader) ช่วยให้ทำการวิเคราะห์ธุรกิจได้อย่างมีประสิทธิภาพยิ่งขึ้น นอกจากนี้ แอปพลิเคชัน Hantec Markets Trading ยังรองรับการใช้งานสำหรับผู้ใช้มือถือ ซึ่งช่วยให้คุณเข้าถึงตลาดและข้อมูลอัตราแลกเปลี่ยนสกุลเงินตามเวลาจริงได้จากทุกที่

กลยุทธ์การเทรดหมายถึงแนวทางที่เทรดเดอร์ใช้เพื่อเข้าและออกจากการเทรดในตลาดการเงิน มีวิธีการเทรดที่แตกต่างกันหลายวิธีที่นักเทรดสามารถใช้ได้ แต่ละวิธีต่างมีข้อดีและข้อเสียของตัวเอง วิธีการเทรดที่พบได้ทั่วไป ได้แก่

เดย์เทรด (Day Trade): เดย์เทรดเป็นวิธีการที่เทรดเดอร์เปิดและปิดการเทรดภายในวันทำการเดียวกัน เทรดเดอร์รายวันมักจะใช้การวิเคราะห์ทางเทคนิคและเครื่องมือสร้างกราฟเพื่อระบุการเคลื่อนไหวของราคาในระยะสั้นและใช้ประโยชน์จากมัน ข้อดีของ Day Trade คือ ช่วยให้เทรดเดอร์ใช้ประโยชน์จากการเคลื่อนไหวของราคาในระยะสั้นได้ แต่มีความเสี่ยงสูงและต้องใช้เวลาและความใส่ใจอย่างมาก

การเทรดแบบถือสถานะ (Position Trading): การเทรดแบบถือสถานะเป็นวิธีการเทรดระยะยาว ซึ่งเทรดเดอร์จะเปิดสถานะไว้เป็นเวลาหลายสัปดาห์หรือหลายเดือน เทรดเดอร์แบบถือสถานะ (Position Trader) มักจะใช้การวิเคราะห์ปัจจัยพื้นฐานและตัวบ่งชี้ทางเทคนิคเพื่อระบุแนวโน้มระยะยาวและทำกำไรจากข้อมูลเหล่านี้ การเทรดแบบถือสถานะมีความเสี่ยงน้อยกว่าการเทรดแบบรายวัน แต่ต้องใช้ระยะเวลาที่นานขึ้นและความสามารถในการอดทนต่อความผันผวนของตลาดที่มากขึ้น

การเทรดแบบสวิง (Swing Trading): สวิงเทรดเป็นวิธีการพยายามจับความเคลื่อนไหวของราคาในระยะกลาง โดยทั่วไปจะเปิดสถานะไว้เป็นเวลาสองสามวันถึงสองสามสัปดาห์ เทรดเดอร์แบบสวิงเทรดใช้เครื่องมือวิเคราะห์ทางเทคนิคและการสร้างกราฟเพื่อระบุรูปแบบราคาและแนวโน้ม การเข้าและออกจากการเทรดตามรูปแบบนั้น Swing Trade คือความสมดุลระหว่างการเทรดแบบเดย์เทรดและการเทรดแบบถือสถานะ โดยการเทรดลักษณะนี้มีความเสี่ยงในระดับปานกลางและระยะเวลาที่เหมาะสม

การเทรดระยะสั้น (Scalping): Scalping เป็นกลยุทธ์การเทรดที่มีความถี่สูง ซึ่งมีจุดมุ่งหมายเพื่อทำกำไรจากการเคลื่อนไหวของราคาเพียงเล็กน้อย Scalpers จะเข้าและออกจากการเทรดอย่างรวดเร็ว โดยทั่วไปจะถือออเดอร์เพียงไม่กี่วินาทีหรือไม่กี่นาที การเทรดแบบ Scalping ต้องใช้ทักษะ สมาธิ และระเบียบวินัยในระดับสูง รวมถึงการดำเนินการส่งคำสั่งซื้อขายที่รวดเร็วและระบบคอมพิวเตอร์หรือการเชื่อมต่อสัญญาณอินเตอร์เน็ตที่มีความล่าช้าน้อยมาก

เยี่ยมชมโพสต์ 5 สุดยอดกลยุทธ์การเทรด บนแพลตฟอร์มของเราเพื่อศึกษาข้อมูลเรื่องกลยุทธ์การเทรดเพิ่มเติม

การเทรด CFDs มีความเสี่ยงบางประการ เช่นเดียวกับการเทรดรูปแบบอื่นๆ ซึ่งมีดังต่อไปนี้:

ความเสี่ยงจากเลเวอเรจ (Leverage Risk): เทรดเดอร์มักเทรด CFDs โดยใช้หลักประกัน หมายความว่าเทรดเดอร์สามารถควบคุมสถานะขนาดใหญ่ได้ด้วยเงินทุนจำนวนค่อนข้างน้อย ซึ่งสามารถเพิ่มผลกำไรที่เป็นไปได้ แต่อาจเพิ่มโอกาสในการขาดทุนเช่นกัน

ความเสี่ยงจากตลาด (Market Risk): CFDs อยู่ภายใต้สภาวะตลาดเดียวกันกับสินทรัพย์อ้างอิง (Underlying Asset) ราคาเคลื่อนไหวได้อย่างรวดเร็วตามข่าวและกิจกรรมต่างๆ ซึ่งหมายความว่าเทรดเดอร์ขาดทุนได้อย่างรวดเร็วหากตอบสนองต่อการเปลี่ยนแปลงของสภาวะตลาดได้ไม่ทันท่วงที

ความเสี่ยงด้านสภาพคล่อง (Liquidity Risk): CFDs ไม่มีการเทรดในตลาดแลกเปลี่ยนกลาง สภาพคล่องของแต่ละตลาดอาจแตกต่างกันไป ขึ้นอยู่กับช่วงเวลาของวันและปัจจัยอื่นๆ ซึ่งหมายความว่าการเข้าหรือออกจากการเทรดในราคาที่ต้องการอาจเป็นเรื่องยาก ซึ่งอาจนำไปสู่การขาดทุนได้

ความเสี่ยงจากคู่สัญญา (Counterparty Risk): โดยทั่วไปแล้ว CFDs จะเทรดผ่านตัวกลาง เช่น โบรกเกอร์ หากโบรกเกอร์ล้มละลายหรือไม่สามารถปฏิบัติตามภาระผูกพันได้ เทรดเดอร์อาจเสี่ยงต่อการสูญเสียเงินลงทุน

ความเสี่ยงจากกฎระเบียบ (Regulatory Risk): CFDs ไม่ได้รับการควบคุมในหลายประเทศ ดังนั้นจึงมีความเสี่ยงจากการฉ้อโกงหรือการหลอกลวง

ความเสี่ยงเมื่อจุดตัดขาดทุนไม่ทำงาน (Slippage): คำสั่งหยุดการขาดทุน (Stop Loss) ใช้เพื่อจำกัดการขาดทุนที่อาจเกิดขึ้น แต่ในตลาดที่มีการเคลื่อนไหวอย่างรวดเร็ว ราคาที่เรียกใช้คำสั่งหยุดการขาดทุนอาจแตกต่างอย่างชัดเจนจากราคาที่ตั้งใจไว้ ซึ่งนำไปสู่การขาดทุนมากกว่าที่คาดไว้

จุดตัดขาดทุนเป็นเครื่องมือจัดการความเสี่ยงที่ใช้ในการเทรด CFD เพื่อจำกัดการขาดทุนที่อาจเกิดขึ้น ในการเทรด CFD ของสกุลเงินและสินค้าโภคภัณฑ์ คำสั่งหยุดการขาดทุนจะวางไว้เพื่อปิดการเทรดโดยอัตโนมัติเมื่อตลาดถึงระดับราคาหนึ่ง ซึ่งกำหนดให้เป็นจุดขาดทุนที่สำคัญสำหรับเทรดเดอร์ คำสั่งนี้ช่วยให้เทรดเดอร์จำกัดการขาดทุนและปกป้องเงินทุนในการเทรดได้

ตัวอย่างเช่น สมมติว่าเทรดเดอร์ออกคำสั่งซื้อ (Buy) CFD สกุลเงินที่ราคา 1.2000 โดยกำหนดจุดตัดการขาดทุน (SL) ที่ 1.1900 หากตลาดเคลื่อนไหวสวนทางกับเทรดเดอร์และสกุลเงินแตะที่ราคา 1.1900 คำสั่งหยุดการขาดทุนจะปิดการเทรดโดยอัตโนมัติ โดยจำกัดการขาดทุนที่อาจเกิดขึ้นของเทรดเดอร์ไว้ที่ 100 จุด

การป้องกันยอดคงเหลือติดลบ (Negative Balance Protection) เป็นคุณสมบัติจัดการความเสี่ยงที่ทำให้มั่นใจได้ว่ายอดคงเหลือในบัญชีของเทรดเดอร์ต้องไม่ต่ำกว่าศูนย์ ซึ่งหมายความว่า แม้ว่ามูลค่าของสถานะที่เปิดของเทรดเดอร์จะต่ำกว่าศูนย์ เทรดเดอร์ไม่ต้องรับผิดชอบต่อการขาดทุนเพิ่มเติมใดๆ

การปิดหลักประกัน (Margin Closeout): คุณสมบัตินี้จะปิดสถานะที่เปิดอยู่ของเทรดเดอร์โดยอัตโนมัติเมื่อระดับหลักประกันต่ำกว่าเกณฑ์ที่กำหนด นี่เป็นการทำเพื่อปกป้องเทรดเดอร์จากการขาดทุนเพิ่มเติม และเพื่อจำกัดไม่ให้เกิดสภาวะยอดคงเหลือติดลบ

ตัวอย่างเช่น สมมติว่าเทรดเดอร์เทรดสกุลเงินโดยใช้แพลตฟอร์ม CFD (สัญญาซื้อขายส่วนต่าง) เทรดเดอร์มียอดเงินในบัญชี 10,000 ดอลลาร์และกำลังเทรดสถานะ CFD มูลค่า 100,000 ดอลลาร์ มูลค่าหลักประกันสำหรับสถานะนี้คือ 5% หมายความว่าเทรดเดอร์ต้องรักษาระดับหลักประกันอย่างน้อย 5% ในบัญชีของตัวเอง

หากค่าของสกุลเงินลดลงอย่างมาก ยอดเงินในบัญชีของเทรดเดอร์อาจลดลงเช่นกัน ซึ่งอาจทำให้ยอดคงเหลือติดลบ แต่ด้วยการป้องกันยอดคงเหลือติดลบ ยอดเงินในบัญชีของเทรดเดอร์จะได้รับการปกป้องและจะไม่ลดลงไปต่ำกว่าศูนย์

นอกจากนี้ หากระดับหลักประกันต่ำกว่าเกณฑ์ที่กำหนด แพลตฟอร์มจะปิดสถานะที่เปิดอยู่ของเทรดเดอร์โดยอัตโนมัติเพื่อป้องกันไม่ให้เกิดการขาดทุนเพิ่มเติม

กลยุทธ์การบริหารความเสี่ยงใช้เพื่อทุเลาการขาดทุนที่อาจเกิดขึ้นในตลาดการเงินหรือไม่ วิธีหนึ่งที่นิยมในการป้องกันความเสี่ยง คือ การใช้สัญญาซื้อขายส่วนต่าง (CFD) กับสกุลเงินและสินค้าโภคภัณฑ์

เมื่อทำการเทรดในตลาดแลกเปลี่ยนเงินตราต่างประเทศ ความผันผวนของสกุลเงินอาจก่อให้เกิดความเสี่ยงที่สำคัญต่อนักลงทุน ตัวอย่างเช่น หากนักลงทุนถือสถานะขนาดใหญ่ในสกุลเงินต่างประเทศและมูลค่าของสกุลเงินนั้นลดลงอย่างกะทันหัน นักลงทุนอาจประสบกับการขาดทุนจำนวนมาก นักลงทุนสามารถใช้ CFDs ในการลงทุนในสกุลเงิน เพื่อป้องกันสถานะของตนและชดเชยการขาดทุนที่อาจเกิดขึ้นได้

ในทำนองเดียวกัน เมื่อทำการเทรดในตลาดสินค้าโภคภัณฑ์ ความผันผวนของราคาอาจนำมาซึ่งความเสี่ยงที่สำคัญได้เช่นกัน ตัวอย่างเช่น หากนักลงทุนถือสถานะขนาดใหญ่ในสินค้าโภคภัณฑ์และราคาของสินค้าโภคภัณฑ์ตกลงอย่างกะทันหัน นักลงทุนอาจประสบกับการขาดทุนจำนวนมาก นักลงทุนสามารถใช้ CFDs ในการลงทุนกับสินค้าโภคภัณฑ์ เพื่อป้องกันสถานะของตนและชดเชยการขาดทุนที่อาจเกิดขึ้นได้

โดยสรุป นักลงทุนสามารถใช้การป้องกันความเสี่ยง (Hedging) ด้วย CFDs เป็นกลยุทธ์การจัดการความเสี่ยงที่มีประสิทธิภาพสำหรับสกุลเงินและสินค้าโภคภัณฑ์ เพื่อลดการขาดทุนที่อาจเกิดขึ้นในตลาดเหล่านี้ สิ่งสำคัญคือต้องจำไว้ว่า การป้องกันความเสี่ยง (Hedge) ไม่ได้รับประกันผลกำไร และต้องปรึกษากับที่ปรึกษาทางการเงินก่อนดำเนินการ

หากต้องการเริ่มเทรด CFD กับ Hantec Markets คุณจะต้องเปิดบัญชีก่อน คุณสามารถเลือกเปิดบัญชีจริง (Live Account) ซึ่งคุณสามารถฝากเงินและเทรดในตลาดการเงินด้วยเงินจริง หรือเปิดบัญชีทดลอง (Demo Account) เพื่อฝึกฝนการเทรด CFD ด้วยเงินเสมือนจริงได้ คลิกที่ลิงก์ดังกล่าวเพื่อเปิดบัญชีเทรดของคุณ https://hmarkets.com/th/live-account-pre-registration/

ในบทความนี้ เราจะสรุปกลยุทธ์และหลักการในการจัดการกับการขาดทุนจากการเทรดเพื่อให้แน่ใจว่าคุณสามารถจัดการความเสี่ยงได้อย่างมีประสิทธิภาพและป้องกันการขาดทุน

Risk Warning

CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage.

62% of retail investor accounts lose money when trading CFDs with this provider.

You should consider whether you understand how CFDs work and whether you can afford to take the high risk of losing your money.

Please click here to view our Risk Disclosure.

Hantec Markets use cookies to enhance your experience on our website. By staying on our website you agree to our use of cookies.

You can access our Cookie Policy here

Risk Warning

CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage.

You should consider whether you understand how CFDs work and whether you can afford to take the high risk of losing your money.

Please click here to view our Risk Disclosure.

Hantec Markets use cookies to enhance your experience on our website. By staying on our website you agree to our use of cookies. You can access our Cookie Policy here

Hantec Markets is a trading name of Hantec Group.

This website is owned and operated by Hantec Markets Holdings Limited. Hantec Markets Holdings Limited is the holding company of Hantec Markets Limited and Hantec Markets Ltd.

Hantec Markets Limited is authorised and regulated by the Financial Conduct Authority (FCA) in the UK (Register no: FRN 502635).

Hantec Markets Ltd. is authorised and regulated as an Investment Dealer by The Financial Services Commission of Mauritius (License no: C114013940).

The services of Hantec Markets and information on this website are not aimed at residents of certain jurisdictions, and are not intended for distribution to, or use by, any person or entity in any jurisdiction or country where such distribution or use may be contrary to any of the laws or regulations of that jurisdiction. The products and services described herein may not be available in all countries and jurisdictions. Those who access this site do so on their own initiative, and are therefore responsible for compliance with applicable local laws and regulations. The release does not constitute any invitation or recruitment of business.

Hantec Markets does not offer its services to residents of certain jurisdictions including USA, Iran, Myanmar and North Korea.

เรากำลังพาท่านไปสู่ Hantec Trader ซึ่งเป็นบริษัทในเครือของเรา

โปรดทราบว่า Hantec Trader ไม่รองรับลูกค้าจากสหรัฐอเมริกาหรือประเทศที่ถูกจำกัดอื่นๆ