Introdução às Ordens de Stop Loss: uma estratégia para reduzir as perdas e minimizar os riscos

Conheça a ferramenta número um para mitigar o risco de grandes perdas. Explicaremos como funcionam as ordens de parada e mostraremos como instruir seu corretor a executar uma negociação quando o preço de mercado ultrapassar um limite específico.

Escrito por Aaron Akwu, Head of Education Hantec Markets

O que é uma ordem de stop loss?

Essa é uma ferramenta essencial utilizada pelos investidores e traders para gerenciar seus riscos nos mercados financeiros. É um tipo de ordem que aciona automaticamente uma ordem de venda no mercado quando um nível de preço especificado é atingido ou ultrapassado. Sua função é limitar as perdas potenciais, assegurando que uma posição seja fechada a um determinado preço.

Para entender melhor como funciona uma ordem de stop loss, vamos considerar um exemplo. Imagine que você comprou ações de uma empresa ao preço de mercado atual de $50 por ação. No entanto, você quer se proteger de perdas significativas caso o preço das ações comece a cair. Nesse cenário, você pode decidir colocar uma ordem de stop loss a um determinado preço, digamos $45 por ação.

Se o preço das ações cair para ou abaixo de $45, a ordem de stop loss será acionada e sua posição será vendida automaticamente ao preço de mercado prevalecente. O preço de mercado prevalecente é o melhor preço disponível no momento em que a ordem é executada. Quando você usa uma ordem stop loss, define um ponto de saída predeterminado para limitar as suas perdas potenciais e proteger o seu investimento.

A vantagem de uma ordem stop loss está em sua capacidade de fornecer um certo nível de proteção diante da volatilidade do mercado. Ela ajuda os investidores a evitar tomarem decisões baseadas na emoção durante períodos de rápidas flutuações de preços. Em vez de monitorar constantemente o mercado e tentar cronometrar sua saída, a ordem de stop loss age como uma rede de segurança, garantindo que sua posição seja automaticamente vendida se o preço atingir um nível específico.

É importante notar que as ordens de stop loss não são infalíveis e podem estar sujeitas a slippage. O slippage ocorre quando o preço de execução de uma ordem difere do preço esperado, geralmente devido à alta volatilidade do mercado ou baixa liquidez. Portanto, embora as ordens de stop loss sejam uma ferramenta valiosa de gerenciamento de riscos, ainda há uma possibilidade de que sua posição seja vendida a um preço ligeiramente diferente do previsto.

Por que a ordem stop loss é importante?

Estas são algumas das principais razões pelas quais a implementação de uma estratégia de stop loss é de extrema importância no trading de Forex:

- Proteção contra movimentos adversos do mercado: Os mercados de Forex podem ser altamente voláteis e os preços podem flutuar rapidamente. Uma ordem de stop loss ajuda a proteger o seu investimento fechando automaticamente uma negociação se o mercado se mover contra você ultrapassando um limite predeterminado. Ao definir um nível de stop loss, você garante que suas perdas sejam mantidas dentro de uma faixa aceitável, minimizando o impacto de movimentos inesperados do mercado.

- Gerenciamento rigoroso de riscos: Ter uma estratégia de stop loss bem definida é essencial para um gerenciamento rigoroso de riscos. Isso permite que você determine a quantidade máxima de capital que está disposto a arriscar em uma negociação. Ao aderir a níveis predeterminados de stop loss, você mantém a consistência em sua abordagem, evitando decisões emocionais que possam levar a negociações impulsivas ou irracionais.

- Preservação do capital: O principal objetivo de qualquer estratégia de investimento, incluindo o trading de Forex, é a preservação do capital. Usar uma ordem de stop loss ajuda a proteger o seu capital de trading, evitando grandes perdas. Ao limitar o risco de ter prejuízo, você mantém a capacidade de participar de negociações lucrativas futuras e uma conta de trading sustentável.

- Eliminação de vieses emocionais: As decisões de trading motivadas por emoções frequentemente levam a resultados ruins. Medo, ganância e excesso de confiança podem influenciar no julgamento e resultar em comportamentos de trading irracionais. Uma ordem de stop loss elimina a necessidade de monitoramento e tomada de decisões constantes, reduzindo a interferência emocional. Essa ferramenta automatizada de gerenciamento de riscos permite que você siga seu plano de trading pré-determinado e evite tomar decisões impulsivas com base em flutuações de curto prazo do mercado.

- Flexibilidade na execução da negociação: Uma ordem de stop loss pode ser executada como uma ordem de mercado, garantindo que seja preenchida com o melhor preço disponível assim que o nível de stop loss for atingido. Este recurso proporciona flexibilidade e possibilita uma execução rápida, especialmente em condições de mercado voláteis. Ao usar uma ordem de mercado para stop loss, você garante que sua negociação seja fechada prontamente, minimizando o potencial de slippage e limitando ainda mais as perdas.

Como o stop loss funciona

Vamos entender como uma ordem de stop loss funciona no mercado de Forex usando o par de moedas USDJPY como exemplo. Imagine que você é um trader ativo e abriu uma posição de compra no USDJPY, antecipando um aumento em seu valor.

Quando você entra no mercado de Forex, pode definir uma ordem de stop loss para gerenciar o risco e limitar as perdas potenciais. Digamos que você defina um nível de stop loss em 50 pips abaixo do seu preço de entrada. Um pip representa a menor unidade de movimento de preços no mercado de Forex.

À medida que o mercado se move, a taxa de câmbio para USDJPY pode flutuar. Se o mercado se mover contra a sua posição e atingir o seu nível de stop loss predefinido, a ordem de stop loss é acionada. Ela converte a sua posição em uma ordem de mercado, o que significa que ela é executada ao melhor preço disponível.

Por exemplo, se você entrou no mercado em 110,50 e definiu uma ordem de stop loss em 110,00, uma vez que a taxa de câmbio USDJPY atingir 110,00, sua ordem de stop loss se tornará ativa. Neste ponto, ela é enviada ao mercado como uma ordem de mercado para fechar sua posição.

A vantagem de usar uma ordem stop loss é que ela automatiza o processo de gerenciamento de riscos, eliminando a necessidade de acompanhamento e tomada de decisões constantes da sua parte. Em vez disso, a ordem de stop loss garante que sua posição seja fechada automaticamente se o mercado se mover contra você, limitando as perdas potenciais.

No caso do USDJPY, se a ordem de stop loss for executada em 110,00, isso significa que você sairia da negociação com uma perda de 50 pips (110,50 - 110,00). Ao estabelecer uma ordem de stop loss, você definiu efetivamente o limite máximo de perda que está disposto a suportar para essa negociação específica.

As ordens de stop loss são particularmente úteis no mercado Forex, pois ele opera 24 horas por dia, cinco dias por semana. Como trader, nem sempre você poderá monitorar ativamente o mercado, especialmente se tiver outros compromissos ou não puder negociar em determinados horários. A ordem de stop loss age como uma rede de segurança, garantindo que seu risco seja gerenciado mesmo quando você não está ativamente participando do mercado.

Tipos de Ordens de Stop loss

Existem diferentes tipos de ordens de stop loss disponíveis para os traders de Forex, cada uma criada para atender a necessidades específicas de gerenciamento de riscos. Vamos explorar alguns desses tipos:

- Ordem de Stop Loss de Mercado: Este é o tipo mais comum de ordem de stop loss. Quando acionada, ela converte imediatamente a ordem de stop loss em uma ordem de mercado e a executa pelo preço de mercado vigente. É importante observar que durante condições de mercado voláteis, o preço executado pode diferir do nível de stop loss especificado.

- Ordem de Limit Stop Loss: Com uma ordem de limit stop loss, os traders têm a flexibilidade de especificar um nível de preço ao qual desejam que sua ordem de stop loss seja acionada. Uma vez que o preço especificado é alcançado, a ordem é executada como uma ordem limite, o que significa que ela será preenchida apenas no preço especificado ou melhor. Esse tipo de ordem oferece algum controle sobre o preço executado, mas não garante a execução.

- Ordem de Trailing Stop Loss: Uma ordem de trailing stop loss é um tipo dinâmico de ordem que permite aos traders definir um nível de stop loss com base em uma certa distância ou porcentagem do preço de mercado atual. Conforme o mercado se move a favor do trader, o nível do trailing stop se ajusta automaticamente para manter uma distância pré-determinada. Isso ajuda a garantir os lucros enquanto permite possíveis ganhos adicionais. No entanto, se o mercado se reverter, o trailing stop será acionado assim que a distância especificada for alcançada.

- Ordem de Stop Loss Garantida: Esse tipo de ordem de stop loss vem com um custo adicional, mas fornece aos traders a garantia de que sua ordem será executada ao preço especificado, mesmo durante períodos de extrema volatilidade de mercado. Se o preço de mercado ultrapassar o nível de stop loss especificado, a corretora é responsável por preencher a ordem ao preço garantido. Esse tipo de ordem é especialmente útil para traders que querem proteger suas posições durante lançamentos de notícias ou outros eventos que possam causar gaps significativos de preço.

No mercado Forex, implementar ordens de stop loss adequadas é essencial para que os traders gerenciem ativamente o risco e protejam seus investimentos. Ao utilizar esses diferentes tipos de ordens de stop loss, os traders podem personalizar suas estratégias de gerenciamento de riscos para se adequar aos seus estilos de trading e datas de serviço individuais. Lembre-se: uma ordem de stop loss bem colocada pode proporcionar tranquilidade e ajudar os traders a navegarem com mais confiança pelo mercado Forex, que é dinâmico e muda constantemente.

Stop Loss x Take Profit

No mundo do trading de Forex, compreender os conceitos de stop loss e take profit é fundamental para um gerenciamento de riscos bem-sucedido. Esses dois termos se referem a níveis pré-determinados nos quais um trader decide sair de uma negociação, seja para limitar possíveis perdas ou garantir lucros. Vamos explorar a importância do stop loss e do take profit no mercado de Forex.

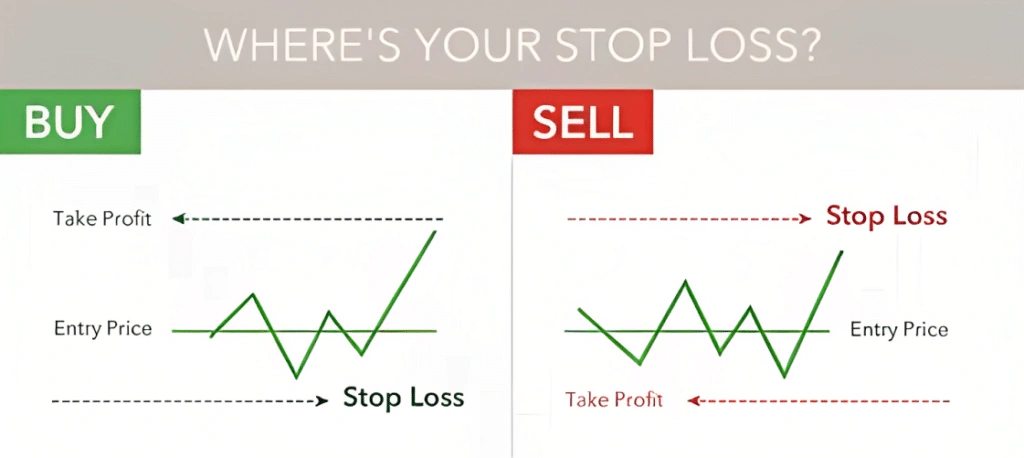

Uma ordem de stop loss é uma ferramenta de gerenciamento de riscos que ajuda os traders a proteger seu capital, fechando automaticamente uma negociação quando o mercado se move contra eles. Ao definir um nível de stop loss, os traders determinam a quantidade máxima de perda que estão dispostos a suportar em uma negociação específica. Esse nível geralmente é colocado abaixo do preço de entrada para uma posição longa (de compra) ou acima dele para uma posição curta (de venda). Quando o mercado atinge o nível de stop loss, a negociação é fechada, impedindo perdas adicionais.

Por outro lado, uma ordem de take profit permite que os traders garantam seus lucros fechando automaticamente uma negociação quando ela atinge um nível predefinido de rentabilidade. Ao definir um nível de take profit, os traders garantem um certo lucro antes que o mercado potencialmente se reverta. Esse nível geralmente é colocado acima do preço de entrada para uma posição longa (de compra) ou abaixo dele para uma posição curta (de venda). Quando o mercado atinge o nível de take profit, a negociação é fechada, garantindo o lucro desejado.

Tanto as ordens de stop loss quanto as de take profit são ferramentas essenciais para gerenciar riscos e preservar o capital no mercado de Forex. Elas fornecem aos traders um nível de controle sobre suas negociações, permitindo que eles definam suas proporções de risco-recompensa e mantenham disciplina em suas estratégias de trading. Ao usar essas ordens de forma eficaz, os traders podem se proteger de perdas excessivas e garantir lucros quando o mercado se move a seu favor.

É importante observar que é preciso ter muita atenção e fazer uma análise cuidadosa para definir os níveis de stop loss e take profit. Fatores como a volatilidade do mercado, níveis de suporte e resistência e condições gerais do mercado devem ser considerados ao determiná-los. Também é indispensável revisar e ajustar esses níveis periodicamente para se adaptar às dinâmicas do mercado, que sempre está mudando.

Em conclusão, as ordens de stop loss e take profit desempenham papéis vitais no trading de Forex. Elas funcionam como ferramentas de gerenciamento de riscos que ajudam os traders a limitar as perdas e garantir os lucros. Ao utilizar essas ordens de forma eficaz, os traders podem manter uma abordagem disciplinada para suas negociações e aumentar suas chances de sucesso a longo prazo. É importante sempre analisar o mercado, definir níveis realistas e acompanhar as tendências do mercado para tomar decisões informadas.

Embora o stop loss seja uma ferramenta de gerenciamento de riscos amplamente utilizada nos mercados financeiros, ele possui suas limitações. Vamos explorar algumas desvantagens importantes que devem ser consideradas ao utilizar essa estratégia:

- Proteção inadequada contra gaps: As ordens de stop loss visam limitar perdas ao acionar automaticamente uma ordem de venda quando o preço de um ativo atinge um nível pré-determinado. No entanto, durante períodos de alta volatilidade do mercado ou eventos significativos de notícias, os preços podem apresentar gaps repentinos e substanciais. Esses gaps podem fazer com que a ordem de stop loss seja executada a um preço muito diferente do esperado, resultando em perdas maiores do que o esperado.

- Slippage: Ocorre quando o preço de execução de uma negociação difere do preço de stop loss pretendido. Isso pode acontecer devido a problemas de liquidez de mercado, especialmente ao negociar posições grandes ou durante movimentos rápidos do mercado. O slippage pode levar a perdas maiores do que o que foi planejado, diminuindo a eficácia do stop loss.

- Falsos breakouts e movimentos bruscos: Os mercados financeiros estão propensos a falsos breakouts e movimentos bruscos. Nessas situações os preços se movem brevemente contra uma posição e ultrapassam um nível chave de suporte ou resistência, acionando ordens de stop loss, depois revertendo e voltando para a direção da posição. Esses sinais falsos podem resultar no fechamento de posições antes da hora, fazendo com que os traders percam potenciais lucros.

- Manipulação de mercado: Em certas situações, a manipulação de mercado por grandes players ou insider trading podem causar movimentos de preço repentinos e inesperados. Isso pode invalidar as ordens de stop loss, já que os preços podem flutuar rapidamente de uma maneira que impede sua execução nos níveis desejados. Traders que dependem exclusivamente de ordens de stop loss podem ficar vulneráveis a tais manipulações.

- Confiança excessiva na automação: Embora as ordens de stop loss possam fornecer uma sensação de segurança ao automatizar a estratégia de saída, depender exclusivamente de ferramentas automatizadas sem considerar as condições de mercado mais amplas e os fundamentos individuais das ações pode ser arriscado. As dinâmicas do mercado, eventos econômicos e outros fatores podem influenciar os preços dos ativos de maneiras que um nível de stop loss predeterminado pode não levar em consideração, o que pode trazer resultados abaixo do ideal.

- Impacto psicológico: Ordens de stop loss, se acionadas com frequência, podem ter um impacto psicológico negativo nos traders. Sofrer pequenas perdas constantemente pode levar à frustração e à perda de confiança, potencialmente impactando as habilidades de tomada de decisão. Reações emocionais às flutuações do mercado podem prejudicar o julgamento e fazer com que os traders se desviem de seus planos de trading originais.

- Horizonte de tempo limitado: Ordens de stop loss normalmente são pensadas para trading de curto prazo ou para gerenciar riscos ao longo de um timeframe específico, como no caso de militares na ativa que podem ter disponibilidade limitada para monitorar de perto seus investimentos. Elas podem não ser adequadas para investidores de longo prazo ou para aqueles que adotam uma abordagem mais paciente em relação ao mercado.

Balance Guard

Balance Guard