Neste artigo, vamos analisar o par de moedas EUR/USD, levando em consideração tanto a perspectiva macroeconômica quanto os gráficos técnicos. Dessa forma, podemos oferecer uma análise detalhada para períodos de curto, médio e longo prazo. Na seção macroeconômica, vamos falar sobre as discrepâncias de rendimento e possíveis cenários e acontecimentos que afetam o preço do par de moedas EUR/USD. Na seção de análise técnica, analisaremos os níveis críticos de suporte e resistência, impulso e ambientes de tendência. O posicionamento e o sentimento do mercado para o par EUR/USD também serão abordados.

Cenário EUR/USD

No decorrer deste ano, o EUR/USD caiu de cerca de 1%, sendo que em fevereiro houve uma queda maior devido à recuperação do USD após suas mínimas anteriores, buscando voltar à sua tendência de alta desde 2021/2022. O USD tem sido o principal fator por trás do desempenho abaixo do esperado das moedas do grupo G-10. No entanto, o par EUR/USD não teve um desempenho tão ruim quanto as moedas mais voláteis, como o dólar australiano, o dólar neozelandês e a coroa norueguesa, que estão apresentando uma queda superior a 5% este ano.

Antes de explorarmos as tendências macroeconômicas atuais e analisarmos os gráficos, é importante entendermos a história do par EUR/USD e sua relevância no contexto dos mercados globais de FX.

História e importância do EUR/USD

Este par tem uma história relativamente curta, mas ainda rica, pois mostra a natureza competitiva da relação entre os EUA e a Europa.

O euro entrou em vigor em 1 de janeiro de 1999. Antes de sua criação, foram feitas diversas tentativas para estabelecer uma economia europeia estável e integrada.

A Comunidade Econômica Europeia (CEE), estabelecida em 1957, foi a primeira tentativa de integrar as economias de seis nações (Alemanha, França, Itália, Bélgica, Holanda e Luxemburgo) e de garantir o fluxo irrestrito de pessoas, produtos e serviços pelas fronteiras nacionais. No momento em que a UE foi estabelecida em 1993, a CEE foi oficialmente incorporada a ela, transformando-se na Comunidade Europeia (CE).

A adoção do Sistema Monetário Europeu (SME) em 1979 resultou no estabelecimento do SME como um sistema de taxa de câmbio flexível. Esse acordo, que esteve em vigor até 1999, reduziu movimentos significativos nas taxas de câmbio, promovendo assim a estabilidade monetária em toda a Europa.

A moeda simbólica chamada Unidade Monetária Europeia foi criada com base em uma combinação de várias moedas de países europeus. Essa unidade foi usada para a primeira avaliação do valor do euro em relação ao dólar americano. Em 1999, o euro substituiu várias moedas nacionais europeias, quando o par de moedas EURUSD foi lançado.

Por que o EUR/USD é importante

Este par engloba as duas moedas fiduciárias mais negociadas do mundo e representa duas potências econômicas: a CE e os EUA. A negociação do par de moedas EUR/USD é extremamente popular entre os traders de Forex em todo o mundo. O par tem o apelido de “fiber”, uma brincadeira com o termo informal “cable”, usado para o par GBP/USD, em homenagem aos cabos submarinos que ligavam o Reino Unido aos Estados Unidos.

O dólar americano é a moeda nacional dos Estados Unidos, mas também é a principal unidade de valor em outros dez países, como Equador, Panamá e Timor Leste.

O euro é a moeda oficial de 20 dos 27 estados membros da UE. Este número aumentará em 2024, quando a Bulgária abandonar o lev búlgaro (BGN) e se unir à zona do euro. Ele também é aceito como moeda legal em alguns microestados europeus.

Além disso, o euro e o dólar americano são moedas de reserva internacional, assim como a libra esterlina britânica (GBP), o iene japonês (JPY) e o renminbi chinês (CNY). Isso significa que os bancos centrais de todo o mundo os mantêm como parte de suas reservas cambiais (Forex).

O que tem movimentado o EUR/USD e que impacto terá sobre este par no futuro?

Nos últimos 12 a 24 meses, o par EUR/USD tem enfrentado uma série de riscos macroeconômicos e geopolíticos significativos, dentre os quais se destacam a invasão da Ucrânia pela Rússia, o aumento rápido da inflação na região e no mundo e a elevação histórica das taxas de juros pelo BCE para combater as pressões de preços elevados e persistentes.

- Invasão Rússia -Ucrânia – No início de 2022, o par EUR/USD teve um desempenho insatisfatório, já que havia alcançado uma máxima expressiva em 1,2349, mas sofreu uma queda de quase 7% em 2021. A invasão da Ucrânia pela Rússia teve um impacto significativo na economia da zona do euro, já que a interrupção do fornecimento de energia por parte da Rússia impulsionou os preços de energia e, por conseguinte, a inflação. A deterioração do cenário geopolítico levou as moedas consideradas portos seguros, como o dólar americano, a terem um desempenho superior, o que agravou a fraqueza do euro, devido à sua proximidade com a guerra e à sua dependência da energia russa.

- Inflação – O impacto na inflação regional foi enorme, com o IPC da zona do euro passando de 4,9% em dezembro de 2021 (mais do que o dobro da meta do BCE) para impressionantes 7,9% em março. Com o Federal Reserve já tendo iniciado sua campanha de aumento de taxas de juros, a mudança para uma postura mais hawkish por parte do BCE não foi suficiente para atrair a atenção dos investidores em relação à moeda comum europeia.

- Recessão – Com os níveis históricos que a inflação atingiu, houve dúvidas sobre a capacidade da economia da zona do euro em resistir a um choque inflacionário como esse, principalmente em meio a uma crise de fornecimento de energia. A previsão era de recessões profundas para algumas das economias dessa região, incluindo a Alemanha, que não escaparia de um evento recessivo consensual.

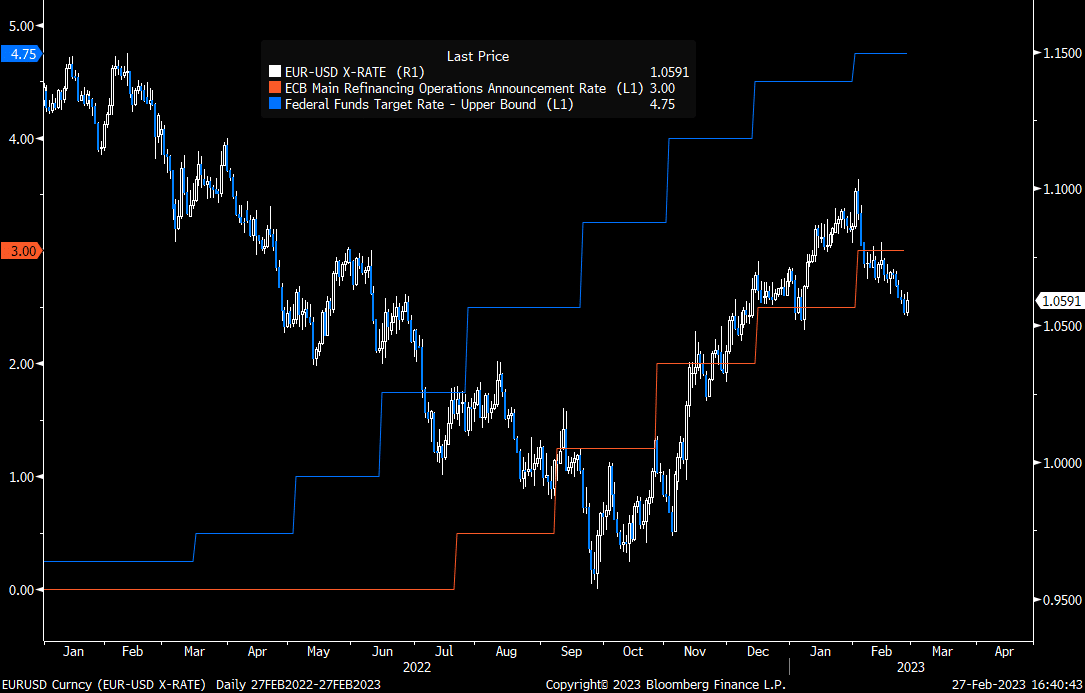

- O BCE – O Banco Central Europeu iniciou sua campanha de aumento de taxas em julho de 2022, mas, a essa altura, o Fed já tinha elevado as taxas três vezes, totalizando um aumento de 1,5% na taxa de juros. A ampliação da diferença de rendimento tornou mais atrativo manter o dólar americano, que já havia sido suportado por um influxo de flight-to-quality (fuga para qualidade). Logo após a elevação da taxa de juros do BCE, o Fed aumentou sua taxa pela segunda vez em 75 pontos-base, ampliando consideravelmente a diferença entre as taxas de juros. O dólar americano era a moeda com maior rendimento, então os investidores apostaram nela para aproveitar essa vantagem.

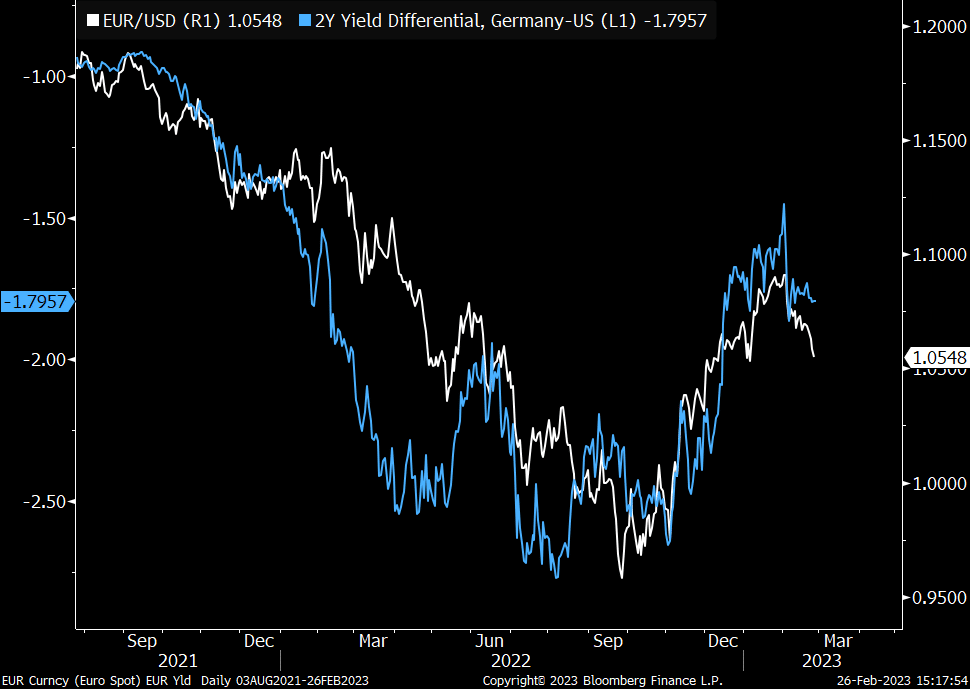

Recentemente, temos observado uma mudança de cenário, com o mercado precificando o pico da política do Fed, mas com expectativas de que o BCE continue em seu caminho de aumentos. Isso permitiu que o diferencial de rendimento se estreitasse novamente e ajudou a impulsionar o par de moedas EUR/USD, afastando-o de suas mínimas em 0,9536.

Vamos dar uma rápida olhada no que tem afetado a moeda recentemente (desde o final de 2022) e como isso pode impactar o par EUR/USD no futuro:

- Pico do ciclo de aumentos nas taxas do Fed vs. Continuidade do BCE – A diferença relativa de rendimento tornou-se favorável para o euro à medida que o Fed se aproxima de sua taxa terminal, enquanto o Banco Central Europeu (BCE) ainda precisa combater a inflação recorde, embora haja sinais de que ela esteja mais moderada. O mercado acredita agora que os cortes nas taxas de juros do BCE não acontecerão até 2024, o que confirma a mudança na dinâmica.

- Inflação para o crescimento – A recuperação de uma grave recessão na UE aliviou a pressão sobre o euro. Isso é reforçado pelos dados recentes da UE, com uma notável força retornando nos dados do Índice dos Gerentes de Compras (PMIs) da região de volta para a zona de expansão (>50). Embora não seja um sinal definitivo de força econômica, isso sugere que a UE pode ter evitado uma recessão.

- Reabertura da China – Um fator menos conhecido, mas que contribui para o ambiente geral de risco, é que os gargalos da cadeia de suprimentos podem atenuar e ajudar a reduzir a inflação. O par EUR/USD pode se beneficiar, já que isso aumenta o apetite pelo risco.

- Geopolítica – O conflito Rússia-Ucrânia agora é mais uma questão local e menos regional, uma vez que a Europa aplicou contingências e superou o auge do problema de fornecimento de energia. Isso traz suporte para o euro.

- Melhoria geral no apetite por risco – Usando o S&P 500 para medir o apetite pelo risco crescente/decrescente, nosso gráfico destaca uma boa correlação entre ações e EUR/USD. Tanto as ações quanto o par EUR/USD chegaram ao fundo em outubro/novembro de 2022, e vimos o mesmo acontecer em fevereiro. Então, uma tendência sustentada de risco ou sem risco pode ser um indicador da ação de preço do EUR/USD?

O que pode dar errado?

- Picos de inflação mais tardios do que o esperado – Se esse for o caso, o Fed precisará ser mais hawkish e manter uma trajetória de aumento de taxas. Isso reacenderia uma maior aversão ao risco, o que é negativo para o EUR/USD.

- Cenário de “Hard Landing” (brusca desaceleração econômica) – Atualmente não é o cenário base, mas se isso se tornar o consenso, uma negociação de aversão ao risco poderia ser agressivamente recarregada, o que é baixista para o EUR/USD.

- Novo aumento do conflito Ucrânia-Rússia

Gráficos macro

EUR/USD em relação ao aumento das taxas de juros do ECB e do Fed.

EUR/USD em relação ao diferencial de rendimento Alemanha-Estados Unidos de 2 anos – A tendência foi impulsionada pelo aumento do diferencial da curva.

O destino do EUR/USD está ligado ao risco e à aversão ao risco? O gráfico mostra o EUR/USD em relação ao S&P 500.

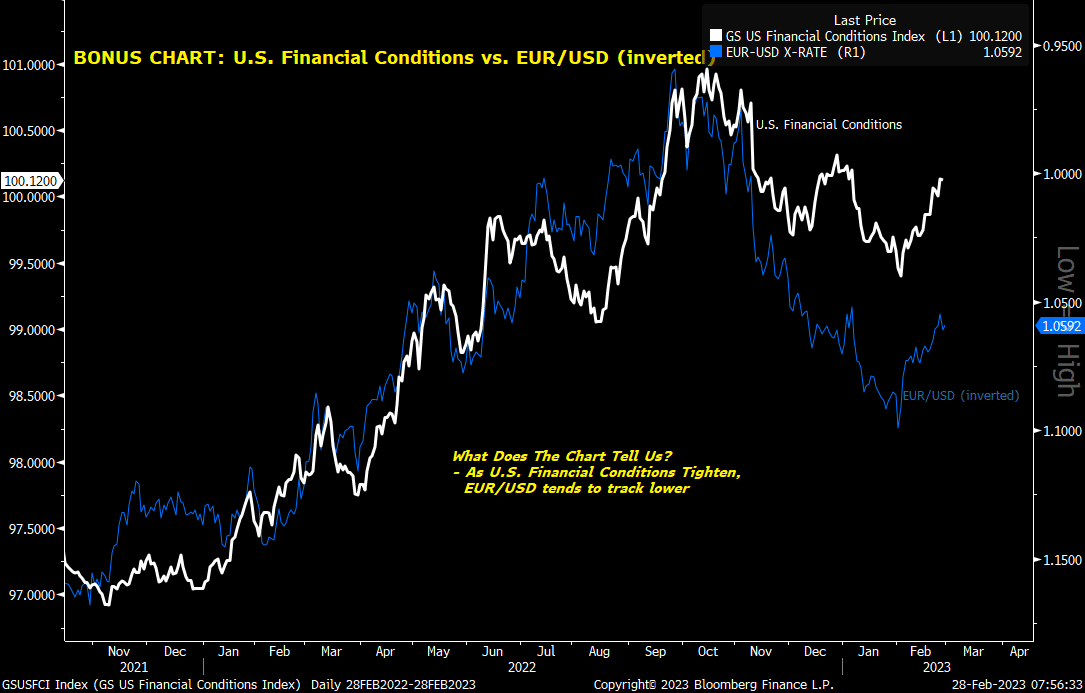

Este gráfico reforça a ligação do EUR/USD com os diferenciais de rendimento e aversão ao risco. O EUR/USD tem uma forte correlação negativa com a política financeira restritiva dos EUA, e a flexibilização recente ajudou o EUR/USD a se recuperar das mínimas. O breakout nas condições financeiras dos EUA pode fazer com que o EUR/USD retome sua tendência de baixa estratégica.

Sazonalidade e posicionamento do EUR/USD

Antes de entrarmos em alguns gráficos técnicos, vamos repassar brevemente alguns gráficos fundamentais que podem ajudar a entender as mecânicas de longo prazo do EUR/USD.

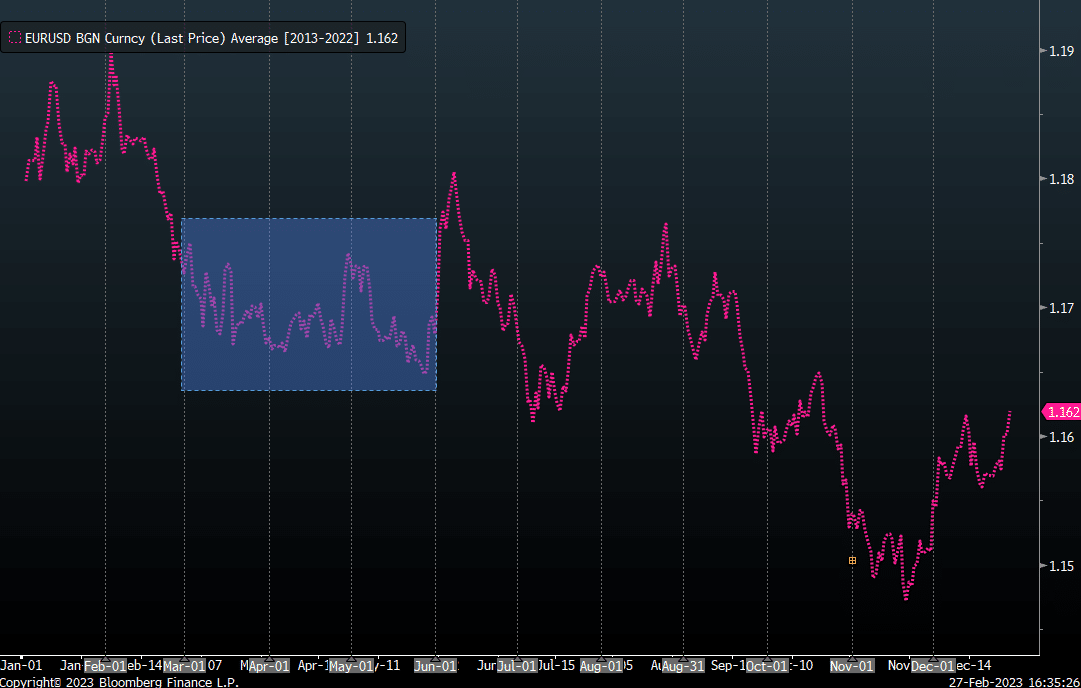

Sazonalidade (10 anos) – O período de março a maio tem sido muito agitado para o euro, mas ainda há uma inclinação claramente baixista no gráfico de sazonalidade. Até o início de 2023, o EUR/USD conformou-se à tendência de sazonalidade, sendo vendido em grandes volumes em fevereiro, mas será que isso continuará nos próximos meses?

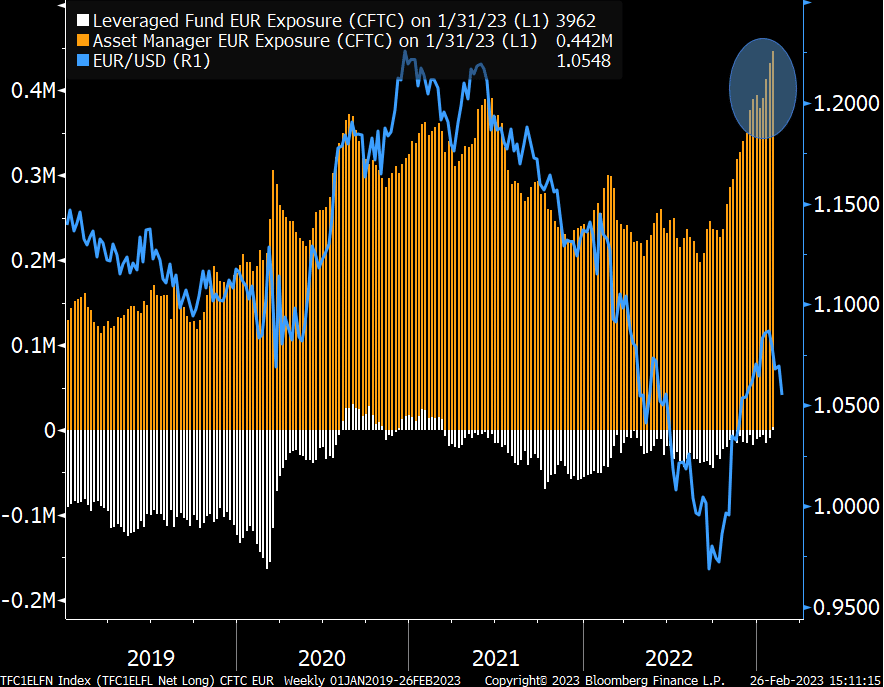

Posicionamento – Enquanto os fundos alavancados têm mantido uma postura cautelosa em relação ao euro, os gestores de ativos têm aumentado suas posições de compra em uma taxa exponencial nos últimos meses. Como resultado, a posição de médio prazo parece estar em um nível historicamente elevado. Esse aumento na posição de compra tem correspondido à alta do EUR/USD. No entanto, se o posicionamento for estendido, ele pode não mais sustentar um rali contínuo do EUR/USD.

Aspectos técnicos do EUR/USD

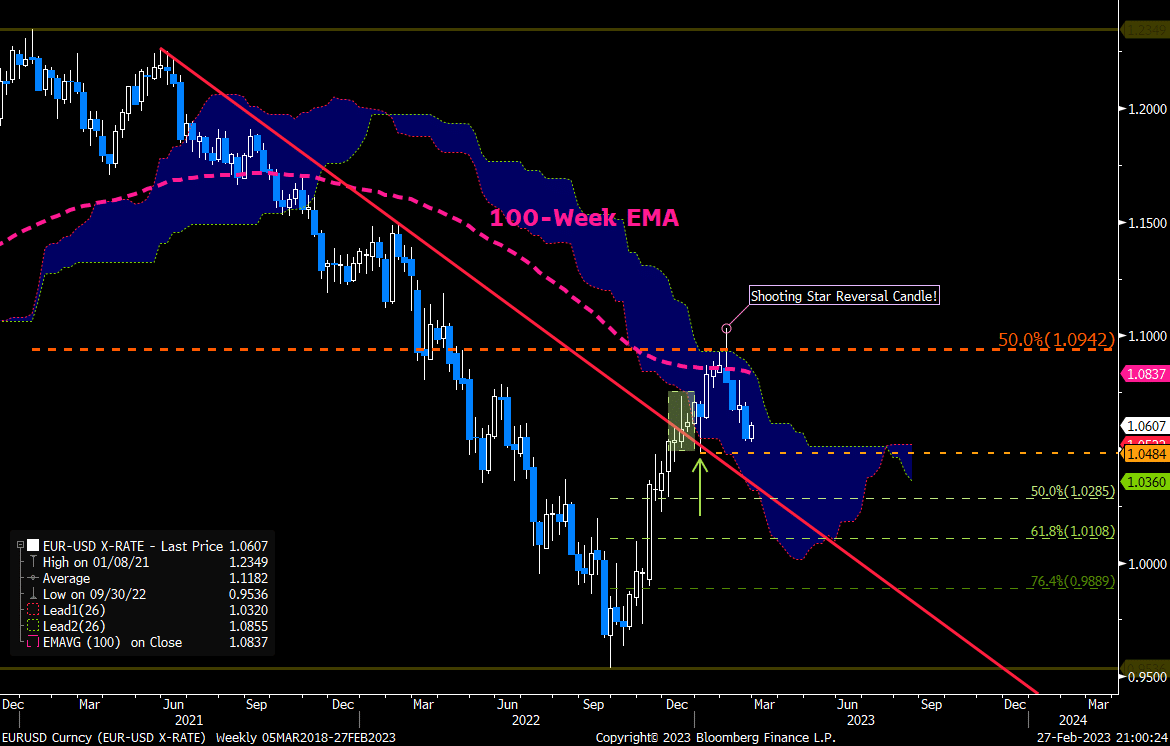

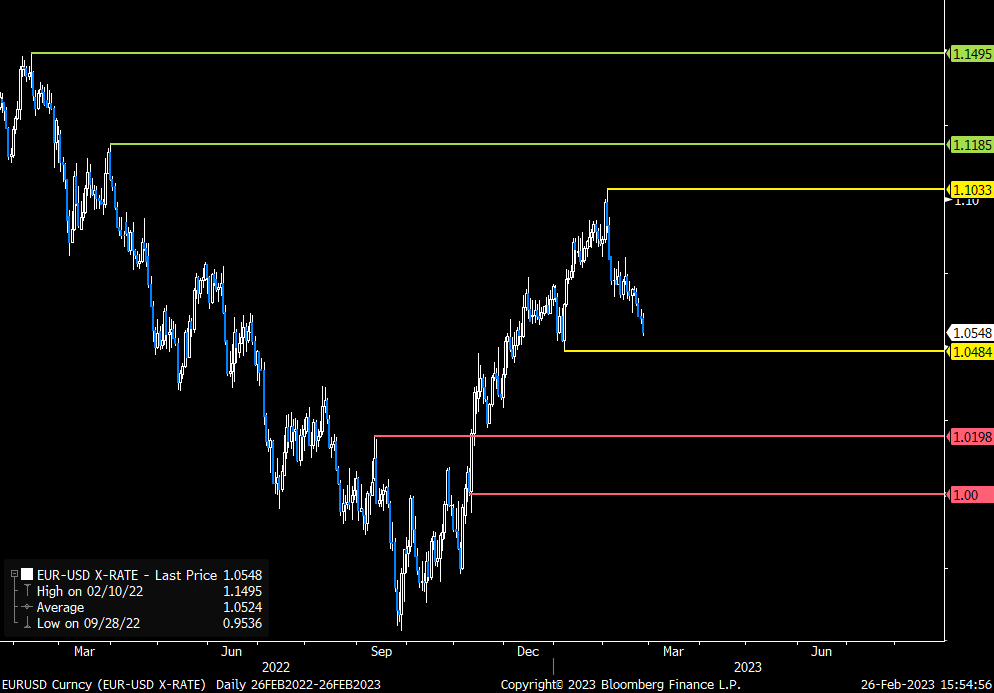

Começando pelo gráfico semanal de longo prazo, os preços subiram até 15% desde as mínimas em 0,9536 (mínima intraday), ultrapassando a linha de tendência principal de baixa originada no pico da oscilação de junho de 2021 em 1,2266. O breakout da linha de tendência foi confirmado pelo reteste no início de 2023 (indicado pela seta verde), que ajudou a acelerar o par em direção à Média Móvel Exponencial (EMA) de 100 semanas e ao topo crítico da Nuvem de Ichimoku. No entanto, o topo da nuvem reacendeu potencialmente o reposicionamento estratégico, já que o nível atua como uma linha de valor de longo prazo. Enquanto os preços não estiverem acima do limite superior da nuvem, a tendência permanece baixista, pelo menos de acordo com o modelo de Ichimoku. Recentemente vimos os preços recuarem, desafiando o topo da nuvem em 1,0942, permanecendo abaixo da Média Móvel Exponencial (EMA) de 100 semanas. A queda, iniciada por um clássico candlestick Estrela Cadente (Shooting Star) semanal, fez com que os preços se movimentassem de volta para a EMA de 200 dias e para a base diária da Nuvem de Ichimoku.

O ângulo de baixa ainda é a tendência predominante e o caminho de menor resistência, apesar do breakout do ângulo de ataque de baixa. Um breakout do EUR/USD abaixo de 1,0285 reforçaria os riscos ao longo do topo da nuvem semanal e da EMA de 100 semanas, desbloqueando o potencial para 1,0108 e 0,9889. No entanto, um breakout acima da média móvel exponencial de 100 semanas (atualmente em 1,0837) e do ponto médio da tendência de longo prazo em 1,0942, aumentaria a possibilidade de uma fase de retração mais forte, potencialmente até 1,1185 e até mesmo 1,1390.

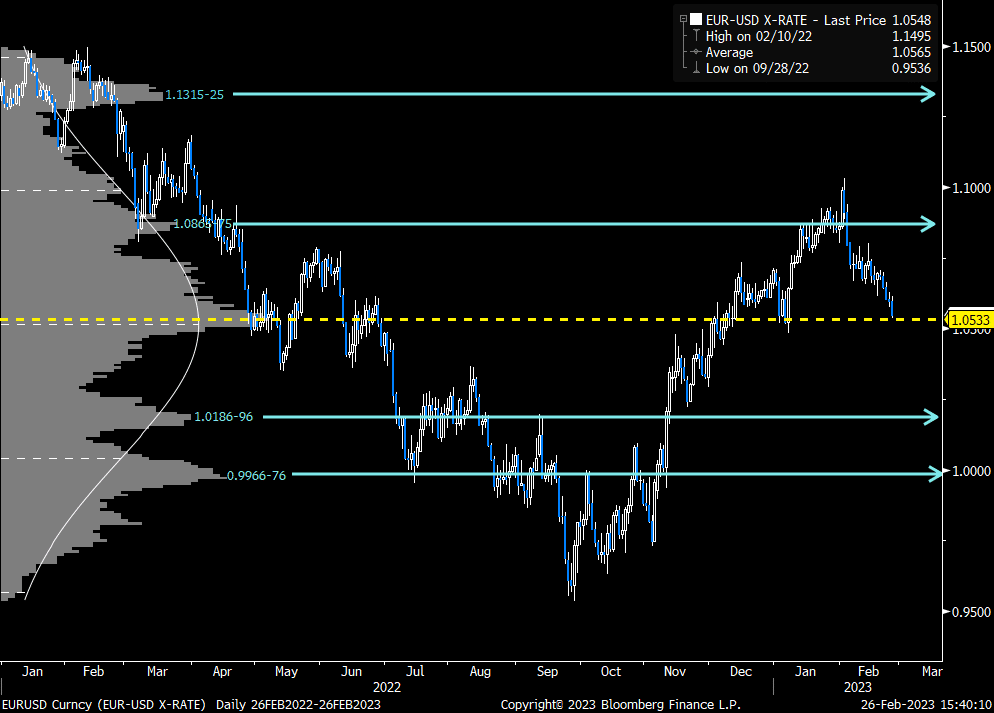

Principais níveis de pivô nos preços

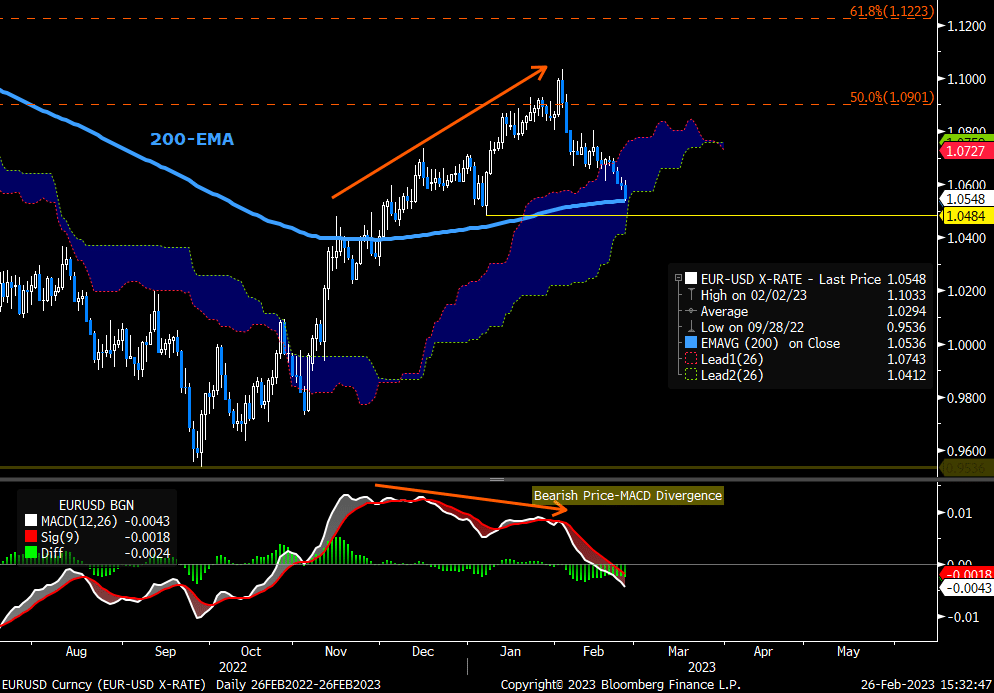

No médio prazo, a tendência é de alta, com a correção de baixa de fevereiro oferecendo uma oportunidade de assumir mais riscos em niveis mais baratos e retomar a tendência de alta iniciada em outubro. Os preços são sustentados por um conjunto de suportes de longo prazo, especialmente pelas médias móveis exponenciais (EMA) de 100/200 períodos em 1,0549/34 e pela base da nuvem de Ichimoku. Há um suporte tardio em 1,0484 (mínima do ano até o momento). Isso é interessante, pois uma quebra abaixo das médias móveis exponenciais de 200 períodos e da base da nuvem pode correr o risco de ser uma head-fake (falsa quebra), já que o mercado pode aproveitar a queda com preços mais baratos, em torno de 1,0484.

- A retração foi impulsionada pela divergência baixista entre o preço e o indicador MACD durante o rali de novembro a janeiro. O rollover posterior fez com que o MACD se tornasse baixista também. Como o preço ainda está em uma tendência de alta de prazo intermediário, isso pode reforçar a busca por valores nestes níveis.

- Em termos de distribuições de preços desde 2022, o nível médio de “time-at-price” (tempo em preço) está em 1,0533, perto do preço atual. Isso também complementa a base da nuvem e a média móvel exponencial de 200 períodos, adicionando peso para uma recuperação técnica a partir dos níveis atuais.

No curto prazo, uma quebra abaixo do suporte de 1,0484 liberaria o potencial corretivo para 1,0330 (aqui com uma SMA de 200 dias). Embora isso comece a limitar a tendência de alta de médio prazo, isso não a invalida completamente.

Conclusões sobre EUR/USD

Nos próximos meses, o par EUR/USD ficará exposto a uma série de riscos, sendo que a atenção principal estará voltada para os dados relacionados ao crescimento econômico, emprego e inflação. Isso definirá o rumo do aumento de juros do Fed e do Banco Central Europeu (BCE). A perspectiva de aumento das taxas de juros favorece um movimento de alta adicional para o par EUR/USD, já que há a percepção de que o Fed está se aproximando de sua taxa de juros final. Cerca de 80 pontos-base de novos justes são precificados pelo Fed, enquanto mais de 140 pontos-base de novos aumentos são precificados pelo Banco Central Europeu (BCE) enquanto este artigo está sendo escrito.

A melhora no apetite por risco também pode contribuir para a manutenção da recuperação do euro, uma vez que investidores tendem a evitar o dólar americano como um ativo de porto seguro. Caso haja uma combinação entre uma postura hawkish do Banco Central Europeu (BCE) e um crescimento regional contínuo, é possível que o EUR/USD ultrapasse a média móvel exponencial de 100 semanas (100-EMA) e a resistência da nuvem, consolidando assim sua tendência de alta intermediária.

Caso o Fed opte por manter uma postura hawkish e em desacordo com as atuais expectativas do mercado, é possível que a tendência de baixa de longo prazo continue a exercer uma pressão significativa, podendo levar o EUR/USD de volta à paridade.