Descubra os fundamentos da liquidez do mercado, os principais níveis de liquidez dos pares de moedas, os fatores que afetam a liquidez, o papel dos provedores de liquidez, os riscos de baixa liquidez e as estratégias de negociação personalizadas.

Please be advised that our Client Portal is scheduled for essential maintenance this weekend from market close on Friday 5th April, 2024, and should be back up and running before markets open on Sunday 7th April, 2024.

Temos o prazer de anunciar que estamos nos preparando para uma atualização em nosso Portal do Cliente, com o objetivo de melhorar sua experiência conosco. O Portal do Cliente não estará disponível para você a partir do fechamento do mercado na sexta-feira, 16 de fevereiro de 2024, e deverá voltar a funcionar antes da abertura dos mercados no domingo, 18 de fevereiro de 2024.

CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage. 60% of retail investor accounts lose money when trading CFDs with this provider.

You should consider whether you understand how CFDs work and whether you can afford to take the high risk of losing your money.

Escrito por Aaron Akwu, Head of Education Hantec Markets

CFDs, ou contratos por diferença, são um tipo de derivativo financeiro que permite aos traders especular sobre os movimentos de preços de vários instrumentos sem precisar possuir o ativo subjacente. Eles podem ser ações, commodities, moedas e índices, entre outros.

Os CFDs são populares entre os traders porque oferecem alta alavancagem. Isso significa que é possível ter grandes retornos sobre um pequeno investimento. No entanto, é importante lembrar que a alavancagem também aumenta o risco de perda, por isso entender os riscos envolvidos antes de iniciar o trading de CFDs é fundamental.

Os CFDs, ou Contratos por Diferença, surgiram no início da década de 1990 através da empresa de serviços financeiros IG Group de Londres, como forma de os traders especularem sobre os movimentos de preços de vários instrumentos financeiros sem possuírem os ativos subjacentes. Eles eram usados inicialmente por traders e investidores institucionais. No início dos anos 2000, os CFDs ficaram mais disponíveis para os traders de varejo à medida que as corretoras online começaram a oferecer plataformas de trading de CFDs. Esse aumento da acessibilidade levou a uma maior popularidade entre os traders de varejo. Nos últimos anos, o uso de CFDs cresceu mundialmente e hoje muitos países têm mercados regulamentados para negociá-los. Mesmo havendo controvérsias, os CFDs continuam sendo amplamente usados pelos traders como uma forma de trading de derivativos para obter exposição ao mercado.

1. Alavancagem: A alavancagem em Contratos por Diferença (CFDs) permite que os traders controlem grandes posições com uma quantidade relativamente pequena de capital. Isso acontece pegando dinheiro emprestado da corretora para aumentar o tamanho da negociação.

Por exemplo: imagine que um trader deseja negociar $100.000 no par de moedas EUR/USD usando uma alavancagem de 1:100. Só seria necessário que ele tenha $1.000 de margem em sua conta para abrir a negociação. Isso significa que por cada $1 em sua conta, ele pode controlar $100 no mercado.

Se usarmos uma commodity como outro exemplo, supondo que o preço atual de mercado do petróleo bruto seja de $60 por barril, o trader precisaria ter apenas $3.000 de margem em sua conta para abrir uma negociação de 1.000 barris de petróleo bruto, usando uma alavancagem de 1:20. Isso significa que para cada $1 na conta, ele pode controlar $20 em petróleo bruto no mercado.

É importante observar que a alavancagem aumenta tanto os lucros quanto as perdas. Dessa forma, se a negociação for favorável para o trader, ele pode obter um grande lucro com um pequeno investimento. Mas se a negociação for contra ele, o resultado por ser uma grande perda.

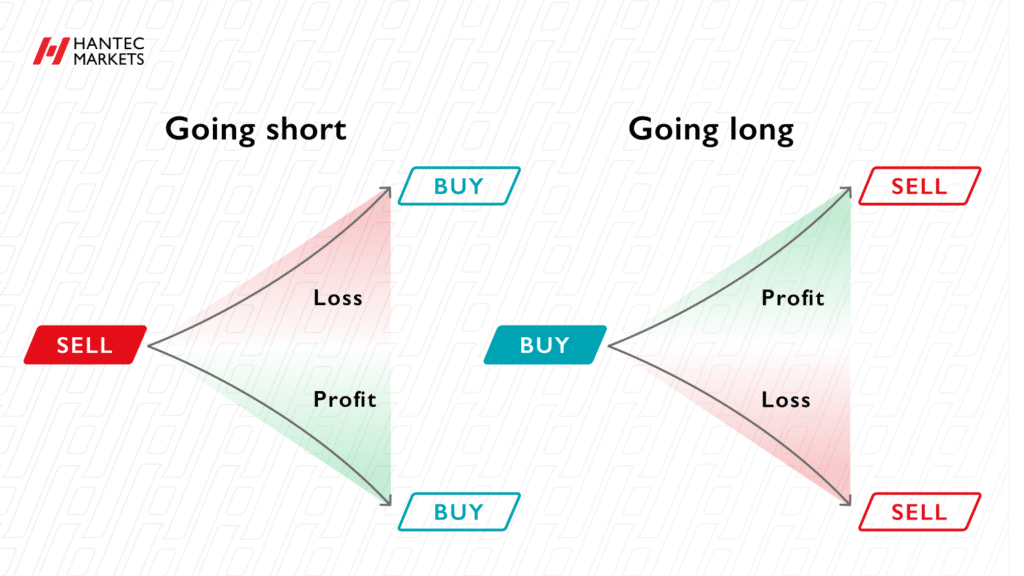

2. Short selling (venda a descoberto): Os CFDs permitem que os traders vendam a descoberto, o que significa que eles podem ganhar com uma desaceleração do mercado. Se acreditar que uma ação está supervalorizada e com chances de diminuir de valor, ele pode vender essa ação a descoberto e lucrar quando o preço dela cai.

3. Grande variedade de mercados: Os CFDs permitem que os traders acessem uma grande diversidade de mercados, incluindo ações, índices, commodities e moedas. Com isso, eles podem diversificar suas carteiras e aproveitar as diferentes condições de mercado. Por exemplo, um trader pode investir em um CFD de índice de ações e, ao mesmo tempo, negociar CFDs de ouro.

4. Custo baixo: Normalmente, os CFDs têm custos mais baixos em comparação com os métodos de trading tradicionais, como a compra e venda de ações. Em breve abordaremos esse tipo de custos em CFDs.

5. Flexibilidade: Fornecem flexibilidade para os traders, em termos de tamanho e execução da negociação. Por exemplo, eles podem entrar ou sair de uma negociação a qualquer momento e negociar o quanto desejarem, seja muito ou pouco.

6. Não há titularidade: Os CFDs não exigem que o trader possua o ativo subjacente, assim ele não precisa se preocupar com nenhuma das responsabilidades adicionais relacionadas a possuir um ativo. Não é necessário, por exemplo, pagar taxas de armazenamento ou qualquer outra associada a possuir um ativo.

1. Uma ordem long (de compra) serve para comprar uma moeda específica ao preço de mercado atual. Se um trader acreditar que o dólar dos EUA se fortalecerá em relação ao euro, ele pode colocar uma ordem de compra no CFD de dólar dos EUA/euro. Se o preço de mercado do CFD do dólar dos EUA/euro subir, ele vai lucrar.

2. Uma ordem short (de venda) serve para vender uma moeda específica ao preço de mercado atual. Por exemplo, se o trader achar que o iene japonês vai enfraquecer em relação ao dólar australiano, ele pode colocar uma ordem de venda no CFD do iene japonês/dólar australiano. Se o preço de mercado do CFD do iene japonês/dólar australiano cair, ele vai lucrar.

Uma ordem pendente é colocada com uma corretora para comprar ou vender um instrumento financeiro a um preço específico no futuro. Essas ordens são usadas pelos traders para entrar ou sair de negociações quando o mercado alcança um determinado nível, em vez do preço de mercado atual.

No trading de CFDs, há vários tipos de ordens pendentes que podem ser usadas, entre elas:

As ordens pendentes podem ser úteis para os traders, já que elas permitem que eles entrem ou saiam automaticamente de uma negociação quando certas condições são atendidas, em vez de ficar constantemente monitorando o mercado e colocando ordens manualmente.

O trading de CFDs pode incluir várias taxas e cobranças em seus custos, dependendo da corretora e da negociação específica. Veja alguns exemplos de custos comuns associados ao trading de CFDs:

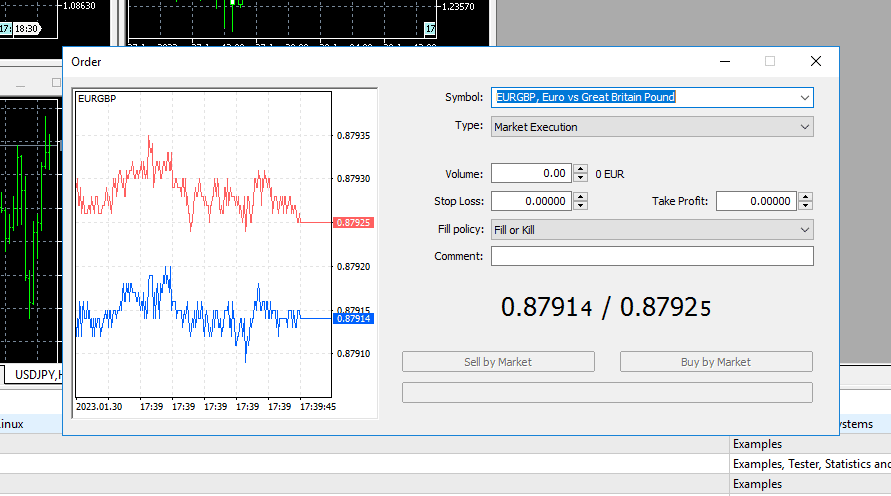

1. Spread: É a diferença entre o preço de compra (bid) e o preço de venda (ask) de um CFD. Se o preço de compra de um CFD for $50 e o preço de venda for $51, o spread será de $1. Ele pode variar dependendo do ativo que está sendo negociado e da corretora.

2. Taxas financeiras overnight (swap): É um processo pelo qual os fundos são trocados entre dois compradores ou vendedores para satisfazer suas obrigações contratuais no curto prazo. Nesse sistema, uma parte transfere uma certa quantia de dinheiro para outra parte em troca de um retorno pré-definido sobre o empréstimo. Normalmente, esse retorno é baseado em uma taxa de juros fixa, que geralmente é determinada pelo banco central do país onde a transação ocorre. O swap pode cobrir custos overnight, como pagamentos de taxas de juros ou custos de câmbio de moedas.

Se uma negociação de CFDs for realizada durante a noite, pode haver uma taxa financeira. Se um trader comprar, por exemplo, um CFD sobre uma ação com uma alavancagem de 1:100 e o mantiver overnight, pode ser cobrada uma taxa financeira de 0,1% do valor da negociação.

3. Comissão de trading: Algumas corretoras cobram uma comissão por cada negociação, seja ela de compra ou venda. Por exemplo, pode ser feita uma cobrança de $5 por cada negociação de CFD.

4. Taxa de inatividade: Algumas corretoras podem cobrar uma tarifa de inatividade caso o trader não realize nenhuma negociação por um determinado período de tempo. Por exemplo, pode ser cobrada uma taxa de $10 por mês se um trader não fizer nenhuma negociação em 6 meses.

Ações: Os CFDs de ações individuais podem ser usados para especular sobre as variações de preços de empresas específicas, como Apple, Amazon ou Facebook.

Commodities: CFDs de commodities como ouro, prata, petróleo e gás natural podem ser usados para especular sobre as variações de preços dessas matérias-primas.

Índices: CFDs de índices, como o S&P 500, NASDAQ, ou FTSE 100, podem ser usados para especular sobre o desempenho de um conjunto de ações.

Forex: Os CFDs de moedas, como o dólar americano, o euro ou a libra esterlina, podem ser usados para especular sobre a força relativa de diferentes moedas.

Criptomoedas: Algumas corretoras também oferecem CFDs de criptomoedas como Bitcoin e Ethereum, o que permite que os traders possam especular sobre as variações de preço desses ativos digitais.

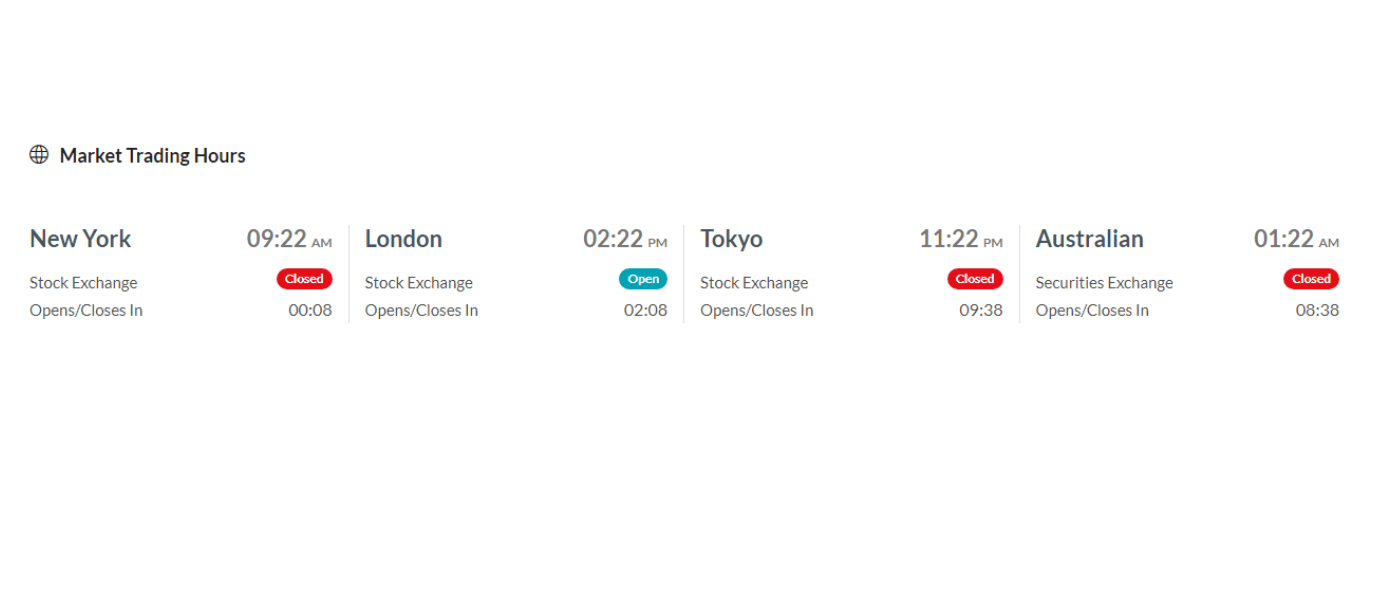

O horário de trading de CFDs varia dependendo do ativo subjacente que está sendo negociado. Veja abaixo o detalhamento para os mercados de CFD mais populares:

CFDs de ações: A negociação de CFDs de ações normalmente acontece ao mesmo tempo que na bolsa de valores subjacente. NYSE e NASDAQ, por exemplo, funcionam das 13h30 às 21h GMT, portanto, os CFDs de ações baseados nessas bolsas também serão negociados nesse mesmo período.

CFDs de moedas: Os CFDs de moedas podem ser negociados 24 horas por dia, cinco dias por semana, já que o mercado de Forex está aberto sem interrupção de domingo às 22h GMT a sexta-feira às 21h GMT.

CFDs de commodities: Os CFDs de commodities também têm períodos de trading estendidos, já que os mercados de commodities estão abertos para negociações quase 24 horas por dia. Por exemplo, o horário de trading eletrônico de petróleo bruto na bolsa CME Globex é das 23h às 22h15 GMT.

CFDs de índices: Os CFDs de índices são baseados no desempenho de um índice do mercado de ações e têm horários de trading semelhantes aos CFDs de ações. Exemplo: o índice S&P 500, que é baseado na NYSE, está aberto para negociações das 14h30 às 21h GMT.

Negociação de venda a descoberto: Se um trader de CFD achar que o preço do ouro vai cair, ele abre uma negociação de CFDs a descoberto vendendo 100 onças troy de ouro a um preço de $1.800 por onça. Se o preço do ouro subisse para $1.900 por onça, ele teria uma perda de $10.000 (1.900 – 1.800) x 100 = 10.000 USD.

Escolher uma corretora de CFDs (Contratos por Diferença) pode ser difícil para os traders, pois há vários fatores a serem considerados antes de tomar uma decisão. Veja alguns deles:

A Hantec Markets oferece uma grande variedade de ferramentas de trading para as plataformas MT4 e MT5, com todos os gráficos necessários. Com a capacidade de negociar CFDs de ações, índices e vários instrumentos financeiros, a Hantec Markets faz com que gerenciar suas negociações seja fácil. O software atualizado na MetaTrader permite uma análise ainda mais eficiente das operações. Além disso, o app de trading da Hantec Markets está disponível para usuários de dispositivos móveis, permitindo que você acesse mercados e informações sobre taxas de câmbio ao vivo de qualquer lugar.

A abordagem usada para entrar e sair de negociações nos mercados financeiros é chamada de “estratégia de trading”. Existem várias metodologias que os traders podem usar, e cada uma traz suas vantagens e desvantagens. Algumas das mais comuns são:

Day Trading: Método no qual um trader abre e fecha negociações no mesmo dia. Os day traders geralmente usam ferramentas de análise técnica e gráficos para identificar movimentos de preços de curto prazo e aproveitá-los. A vantagem do day trading é que ele permite aproveitar os movimentos de preços de curto prazo. Por outro lado, ele traz muito risco e requer um grande investimento de tempo e atenção.

Position Trading: É uma abordagem de longo prazo na qual um trader mantém uma posição por várias semanas ou até meses. Normalmente, os position traders fazem uso de análises fundamentais e indicadores técnicos para identificar tendências e tirar proveito delas. O position trading é menos arriscado do que o day trading, mas também exige muito mais tempo e uma maior capacidade de tolerar as flutuações do mercado.

Swing Trading: É uma metodologia que procura capturar movimentos de preço de médio prazo, normalmente mantendo posições durante alguns dias a algumas semanas. Os swing traders usam ferramentas de análise técnica e de gráficos para identificar padrões e tendências de preços e entrar e sair de negociações. O swing trading é o equilíbrio entre o day trading e o position trading, com um nível de risco e um horizonte de tempo moderados.

Scalping: É uma estratégia de trading de alta frequência que visa lucrar com pequenos movimentos de preços. Os scalpers entram e saem de negociações rapidamente, mantendo as posições geralmente por apenas alguns segundos ou minutos. O scalping requer muita habilidade, concentração e disciplina, bem como execução rápida e baixa latência.

Leia o nosso post 5 melhores estratégias de trading para conhecer mais estratégias de negociação.

Como qualquer forma de trading, existem certos riscos associados ao uso de CFDs. Eles incluem:

Risco de alavancagem: Os CFDs são frequentemente negociados com margem, o que significa que os traders podem controlar grandes posições com uma quantidade relativamente pequena de capital. Isso pode aumentar os lucros potenciais, mas também aumenta o potencial de perdas.

Risco de mercado: Os CFDs estão sujeitos às mesmas condições de mercado que os ativos subjacentes e os preços podem oscilar rapidamente em resposta a notícias e acontecimentos. Isto significa que os traders podem sofrer perdas significativas muito rápido se não souberem reagir com agilidade suficiente às mudanças nas condições do mercado.

Risco de liquidez: Os CFDs não são negociados em uma bolsa central e a liquidez de um determinado mercado pode variar dependendo do horário do dia e de outros fatores. Dessa forma, pode ser difícil entrar ou sair de uma negociação ao preço desejado, o que pode levar a perdas.

Risco de contraparte: Os CFDs são normalmente negociados através de intermediários, como corretoras. Os traders podem correr o risco de perder seus investimentos se a corretora se tornar insolvente ou incapaz de cumprir suas obrigações.

Risco regulamentar: Os CFDs não são regulamentados em muitos países e, portanto, existe o risco de fraude ou golpe.

Risco de o stop loss não funcionar: As ordens stop loss são usadas para limitar perdas potenciais, mas em mercados que se movem rápido, o preço ao qual uma ordem stop loss é acionada pode ser significativamente diferente do preço pretendido, levando a perdas maiores do que o esperado.

É uma ferramenta de gerenciamento de riscos usada no trading de CFDs para limitar perdas potenciais. Ao negociar CFDs de moedas e commodities, uma ordem stop loss é colocada para fechar uma negociação automaticamente assim que o mercado atingir um nível de preço que é determinado como uma perda significativa para o trader. Isso ajuda a limitar suas perdas e proteger seu capital de trading.

Por exemplo, digamos que um trader compre um CFD de moeda a um preço de 1,2000 com um stop loss definido em 1,1900. Se o mercado se mover contra ele e a moeda atingir um preço de 1,1900, a ordem stop-loss fechará automaticamente a negociação, limitando a perda potencial a 100 pips.

Proteção contra saldo negativo é um recurso de gerenciamento de riscos que garante que o saldo da conta não possa ficar abaixo de zero. Isso significa que, mesmo que o valor das posições em aberto do trader caia abaixo de zero, ele não será responsável por quaisquer perdas adicionais.

Encerramento da margem: este é um recurso que fecha automaticamente as posições abertas quando o nível de margem cair abaixo de um determinado limite. Dessa forma, o trader fica protegido contra novas perdas e está limitando o potencial de um saldo negativo.

Vamos imaginar uma negociação de moedas usando uma plataforma de CFDs (Contratos por Diferença). O trader tem um saldo de conta de $10.000 e está negociando uma posição de CFD no valor de $100.000. O requisito de margem para esta posição é de 5%, o que significa que ele precisa manter um nível de margem de pelo menos 5% na sua conta.

Se o valor da moeda cair significativamente, o saldo da conta também pode cair, deixando potencialmente um saldo negativo. Porém, com a proteção contra saldo negativo, o saldo da conta estará protegido e não ficará abaixo de zero.

Além disso, se o nível de margem cair abaixo do limite exigido, a plataforma fechará automaticamente as posições abertas do trader para protegê-lo contra novas perdas.

É uma estratégia de gestão de riscos para reduzir potenciais perdas nos mercados financeiros. Uma forma popular disso é através da utilização de Contratos por Diferença (CFDs) em moedas e commodities.

A flutuação das moedas quando se negocia no mercado de câmbio estrangeiro, pode representar um risco significativo. Se um investidor mantém uma grande posição em uma divisa estrangeira e o valor dela cai repentinamente, ele pode ter perdas enormes. Ao usar CFDs, um investidor pode proteger a sua posição e compensar quaisquer prejuízos potenciais.

Da mesma forma, ao negociar em mercados de commodities, as flutuações de preço também podem apresentar riscos significativos. Se um investidor mantém uma grande posição em uma commodity e o preço dela cai repentinamente, ele pode ter perdas significativas. Ao usar CFDs, um investidor pode proteger a sua posição e compensar quaisquer perdas potenciais.

Em conclusão, a cobertura com CFDs sobre moedas e commodities pode ser uma estratégia eficaz de gestão de riscos para os investidores que procuram reduzir potenciais perdas nestes mercados. Vale lembrar que isso não garante lucro e que é importante consultar um consultor financeiro antes de tomar qualquer decisão.

Descubra os fundamentos da liquidez do mercado, os principais níveis de liquidez dos pares de moedas, os fatores que afetam a liquidez, o papel dos provedores de liquidez, os riscos de baixa liquidez e as estratégias de negociação personalizadas.

Entenda essa métrica que os traders usam para avaliar alavancagem e risco. Aprenda a calcular a alavancagem, interpretar níveis saudáveis e arriscados e usá-la para tomar decisões de trading fundamentadas. Saiba qual é o índice ideal para diferentes estratégias e ativos.

Perspectivas das commodities para 2024: expectativas para petróleo, gás, metais e agricultura. Conheça os principais fatores que impactam os preços das commodities, como a guerra na Ucrânia, o El Niño, a economia chinesa e muito mais. Fique por dentro das previsões para ouro, cobre, gás natural, commodities agrícolas e outros instrumentos de trading importantes.

Risk Warning

CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage. 60% of retail investor accounts lose money when trading CFDs with this provider. You should consider whether you understand how CFDs work and whether you can afford to take the high risk of losing your money.

Please click here to view our Risk Disclosure.

Hantec Markets use cookies to enhance your experience on our website. By staying on our website you agree to our use of cookies. You can access our Cookie Policy here

Risk Warning

CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage.

You should consider whether you understand how CFDs work and whether you can afford to take the high risk of losing your money.

Please click here to view our Risk Disclosure.

Hantec Markets use cookies to enhance your experience on our website. By staying on our website you agree to our use of cookies. You can access our Cookie Policy here

Hantec Markets is a trading name of Hantec Group.

This website is owned and operated by Hantec Markets Holdings Limited. Hantec Markets Holdings Limited is the holding company of Hantec Markets Limited and Hantec Markets Ltd.

Hantec Markets Limited is authorised and regulated by the Financial Conduct Authority (FCA) in the UK (Register no: FRN 502635).

Hantec Markets Ltd. is authorised and regulated as an Investment Dealer by The Financial Services Commission of Mauritius (License no: C114013940).

The services of Hantec Markets and information on this website are not aimed at residents of certain jurisdictions, and are not intended for distribution to, or use by, any person or entity in any jurisdiction or country where such distribution or use may be contrary to any of the laws or regulations of that jurisdiction. The products and services described herein may not be available in all countries and jurisdictions. Those who access this site do so on their own initiative, and are therefore responsible for compliance with applicable local laws and regulations. The release does not constitute any invitation or recruitment of business.

Hantec Markets does not offer its services to residents of certain jurisdictions including USA, Iran, Myanmar and North Korea.

Estamos lhe transferindo para nossa empresa afiliada, a Hantec Trader.

Observe que a Hantec Trader não aceita clientes dos EUA ou de outros países restritos.