Por que um trader ou investidor deve considerar o ouro?

Investir em ouro pode trazer muitas vantagens, por isso ele pode ser considerado uma base para qualquer carteira de investimentos, seja sob gestão ativa ou passiva.

Um dos motivos de sua popularidade é que o ouro é um metal precioso, ou seja, é raro, e seu valor nem sempre está intimamente correlacionado com outros tipos de ativos, como títulos, ações ou imóveis.

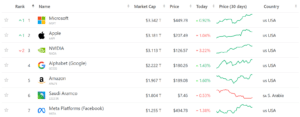

Diferentemente das moedas fiduciárias (Fiat), como o dólar dos Estados Unidos (USD), a libra esterlina (GBP) ou o euro (EUR), o ouro é uma commodity finita e talvez até possa ser considerado uma moeda corrente. É por isso que os bancos centrais mundiais o mantêm tanto em suas reservas. Imagem 1 (A).

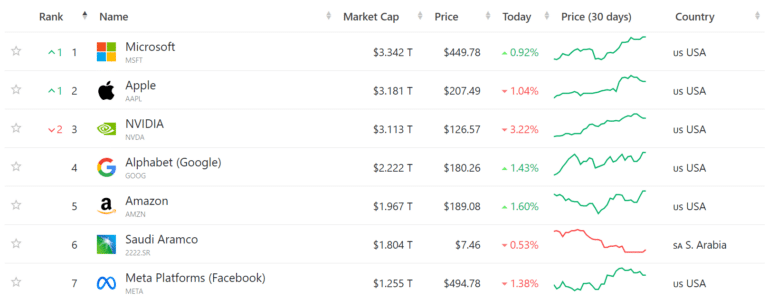

Como vemos na Imagem 1 (B), embora a variação percentual ano a ano tenha se estabilizado na última década, os bancos centrais do mundo mantiveram seu ritmo de acumulação de ouro de forma constante, com muitos procurando repatriar suas participações em seus próprios cofres para evitar qualquer risco jurisdicional.

Parece que este padrão está longe de acabar, já que o status de porto seguro do ouro tem se intensificado desde a imposição de sanções severas à Rússia após a invasão da Ucrânia em 2021. Os aliados ocidentais tomaram medidas que bloquearam o acesso da Rússia a cerca de USD 300 bilhões em reservas mantidas em moedas estrangeiras, mas o ouro em barras, por sua vez, ficou amplamente inacessível.

É importante observar que, desde 2008, o Banco Popular da China (PBoC) tem trocado suas reservas de títulos do Tesouro dos Estados Unidos por ouro. Em novembro de 2022, as participações do PBoC na dívida do Governo dos EUA diminuíram USD 7 bilhões em comparação com outubro de 2022. A China tem aumentado ativamente suas reservas de ouro como parte de um programa de “desdolarização”.

Em 2022, segundo o Conselho Mundial do Ouro (WGC), os bancos centrais mundiais adquiriram mais ouro do que desde 1967, embora o ritmo anual esteja se estabilizando em pouco menos de +1% ano a ano.

Quais são os principais motivos para se comprar ouro?

Quando uma participação no capital de uma empresa é adquirida, a propriedade terá de ser registrada. Isso garante que os dividendos, se existirem, são pagos na conta apropriada. O ouro tem tal requisito e, como uma reserva privada de riqueza, pode ser um meio eficiente em termos fiscais de transferi-la para as gerações futuras.

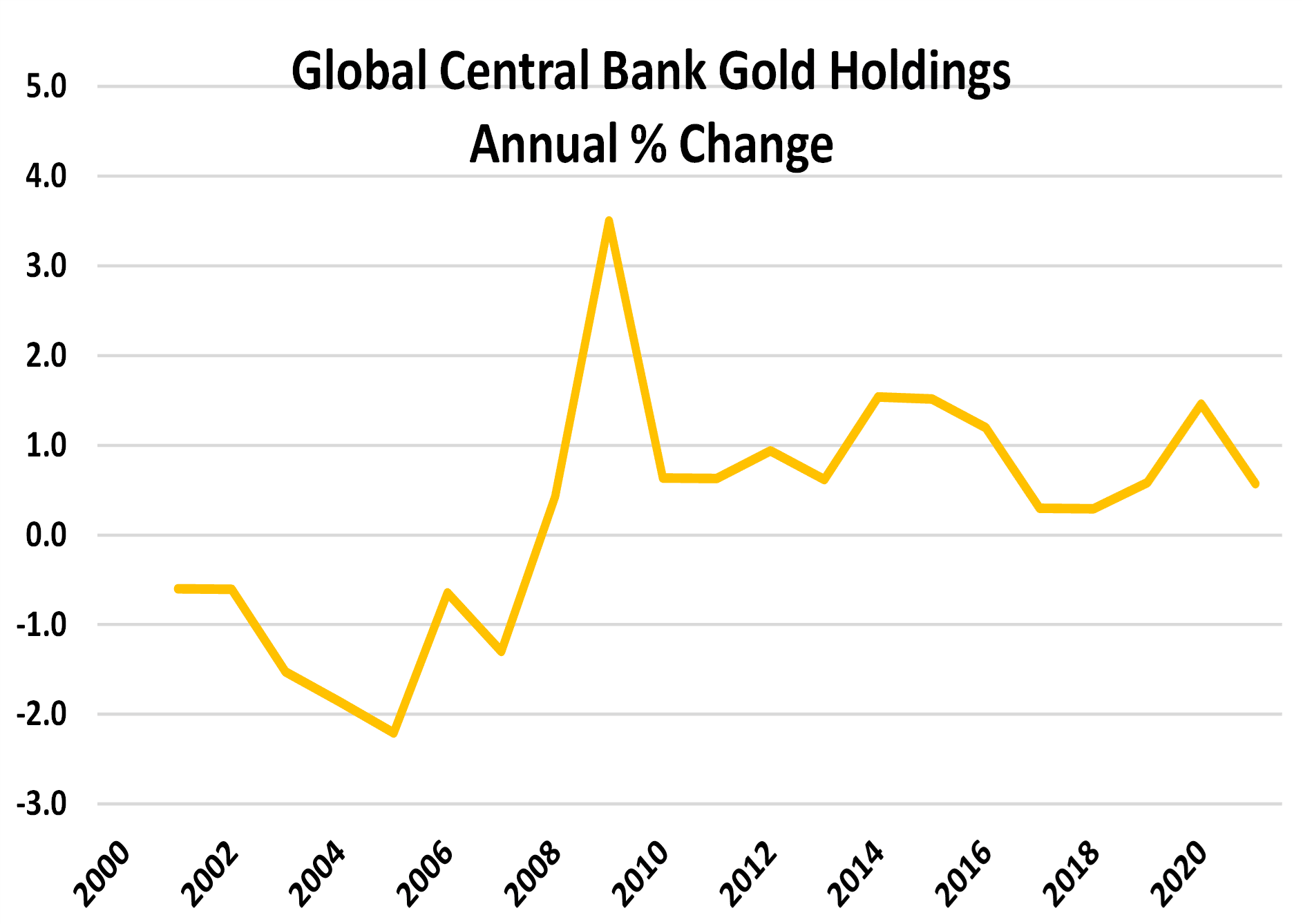

Um de seus principais atrativos é o fato de ser comprovadamente uma boa proteção contra a inflação. Análises realizadas pelo Conselho Mundial do Ouro mostram que desde 1972 o ouro teve um retorno médio anual de 15% quando a inflação é superior a 3%, em comparação com pouco mais de 6% ao ano quando a inflação é inferior a 3%, como mostra a Imagem 2.

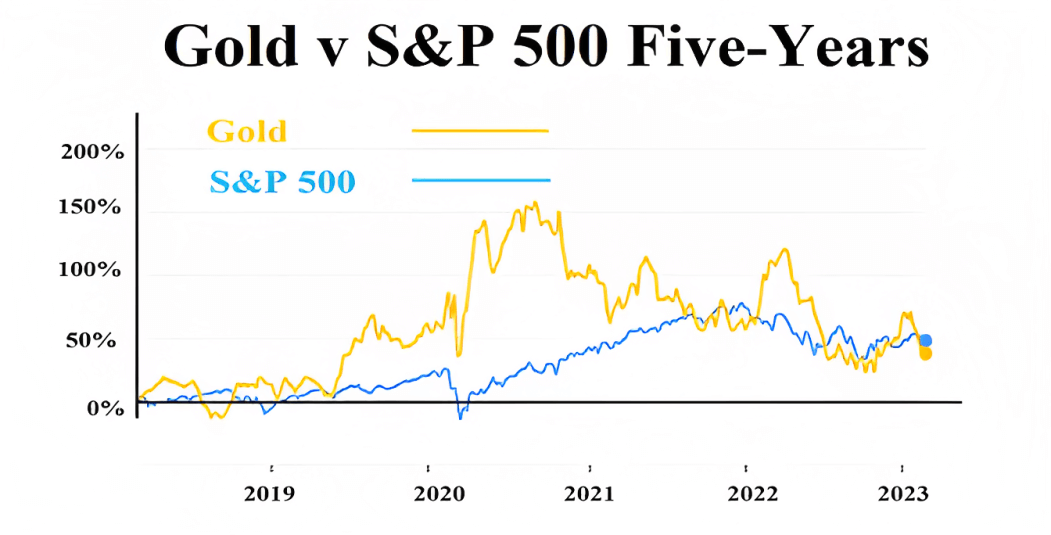

Desde 2018, o ouro também tem se mantido geralmente à frente do mercado amplo de ações, como o S&P 500, como mostra a Imagem 3.

O ouro também começou a ser mais procurado pelo público em geral como investimento a partir de 2008, durante a crise financeira global. Ao converter suas economias ou ativos de pensão em ouro físico, as pessoas estavam retirando ativamente sua riqueza pessoal do sistema bancário. Em um momento em que os bancos não conseguiam confiar uns nos outros e, em alguns casos, precisavam de suporte governamental, os investidores podiam se proteger dos riscos de contraparte associados.

Como investir em ouro físico?

Muitos sites que tratam da questão de qual alocação de ativos deve ser adotada mencionam fatores como o perfil de risco e o limite de tempo do investidor. Essas considerações determinam qual combinação de dívida e ações pode ser buscada. É possível ter uma análise mais detalhada ao considerar as classificações de crédito e setores de ações.

Entretanto, em uma carteira de investimentos geral, considera-se que o ouro deve compor de 5% a 15% do valor total dos ativos.

Já vimos que o ouro físico é mantido pelos bancos centrais como uma boa reserva de riqueza que pode valorizar quando a inflação está alta. Então, o que um investidor individual pode fazer?

Moedas

As moedas de metais preciosos modernas podem ser adquiridas em qualidade de investimento em “moeda corrente” e estão disponíveis com um pequeno acréscimo sobre o preço atual do ouro.

O ouro, a prata e a platina estão disponíveis na forma de moedas, sendo as mais populares provenientes do Reino Unido, Estados Unidos, Canadá, África do Sul e Austrália. Pode-se também comprar pequenas barras de ouro de muitos bancos com apenas 1 grama de peso.

Uma abordagem diferente pode ser a compra de moedas numismáticas ou antigas e raras, que são adquiridas tanto pelo seu valor enquanto metal precioso quanto pela importância histórica. Muitas delas são alavancadas positivamente para o preço do ouro à vista. Resumindo, elas vão ganhar mais do que o ouro em um mercado em alta, mas vão cair mais rapidamente quando o mercado em baixa se estabelecer.

Ações de ouro, certificados e CFDs

A partir de um certo ponto, manter ouro físico se torna caro e pode ser complicado. É possível encontrar uma alternativa através da aquisição de ações ou certificados de ouro para obter a exposição desejada na carteira, ou negociando Contratos por Diferença (CFDs), como é o caso com Hantec Markets.

As ações de ouro são semelhantes às participações acionárias, no entanto, ao comprar ações específicas de mineração de ouro, está se fazendo uma jogada deliberada nos potenciais movimentos do mercado do ouro. Investir em ações de ouro tem a vantagem de apresentar uma probabilidade maior de retorno imediato em comparação com o ouro físico, já que não há despesas antigas de armazenamento para liquidar.

Os certificados de ouro são uma forma de possuir documentos que comprovem a sua titularidade. Eles podem se parecer com uma cédula bancária, já que os certificados originais de ouro eram emitidos por bancos e instituições financeiras como prova de propriedade do ouro depositado com eles.

Uma outra alternativa para um certificado de ouro é um certificado de autenticidade (assay card). Isso pode ser incluído na embalagem de uma barra de ouro ou ser um documento separado e é considerado uma prova adicional da autenticidade do ouro.

Os certificados de ouro fazem parte do termo abrangente “paper gold”. Outras formas de representação do ouro em papel (paper gold) incluem Fundo Negociados em Bolsa (ETFs), CFDs em ouro e futuros de ouro, além das ações de mineradoras de ouro, como mencionado anteriormente.

O ouro em papel desempenha a mesma função que o ouro físico, embora haja uma camada de separação do metal físico, que é o risco de compensação.

Isso significa que se deve perguntar e verificar regularmente: o banco onde o ouro está depositado honra sua obrigação? Será que a mineradora de ouro manterá a solvência? Esses são os muitos obstáculos que um investidor deve enfrentar.

Quais são as perspectivas para os preços do ouro?

Três meses:

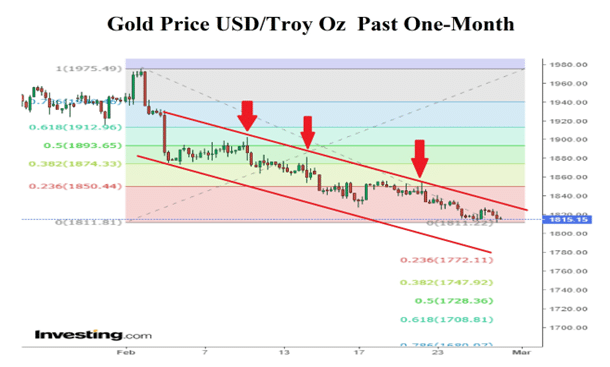

Na Imagem 4, pode-se observar uma queda de preço em 2 de fevereiro que reverteu o ganho das sessões anteriores. Depois, houve uma forte queda de 2,79% em 3 de fevereiro, que marcou o início do canal corretivo que durou quase um mês.

Embora o preço tenha subido para o nível mais alto desde 17 de fevereiro, o fato de não ter conseguido desafiar o topo do canal mais de uma vez sugere um grande desgaste do mercado. Os preços estão lutando para subir acima de USD 1815 ou USD 1816/Troy Oz e isso implica que a perspectiva de curto prazo é de novas quedas em direção à atual média móvel de 200 dias, definida em USD 1838/Troy Oz.

Muito dependerá dos próximos valores de inflação, do Índice de Preço do Consumidor dos EUA (CPI) em 14 de março, do Índice de Preço ao Produtor (PPI) em 15 de março e dos próximos movimentos das taxas de juros adotados pelos principais bancos centrais, especialmente o Fed em 22 de março.

Se o CPI nos EUA puder se manter em 6,4% ou abaixo desse valor, isso deverá permitir que o Fed mostre novamente contenção e avance em direção a outra mudança de 25 pontos-base, estabelecendo uma meta de 4,75% a 5,00%. Existem muitos membros que ficaram insatisfeitos por não terem conseguido um aumento de 50 pontos-base na última vez e, por isso, desta vez irão intensificar a retórica em busca de um aumento mais acentuado.

Se o padrão mais suave persistir e se tornar uma característica marcante, é possível que o preço do ouro recue para valores entre USD 1772 a 1782/Troy Oz nos próximos três meses.

Seis meses e doze meses:

À medida que se faz uma previsão de preço para um período mais distante, é importante lembrar que o potencial aumento de tensões geopolíticas pode ter um impacto significativo sobre a projeção. O ponto mais evidente de problemas é a invasão russa da Ucrânia. Parece que o conflito será prolongado, já que o presidente Putin reforçou a culpa atribuída à OTAN e ao ocidente em geral.

Supõe-se que o conflito continue e atrapalhe as cadeias de abastecimento e os preços das commodities, mantendo a inflação em nível elevado, embora abaixo do pior visto até agora, ou seja, 9,1% nos EUA, 11,1% no Reino Unido e 10,6% no zona do euro.

É importante destacar que essa situação poderia mudar caso a Rússia comece a sofrer mais perdas, o que poderia levar o Presidente Putin a tomar medidas punitivas, como a redução do fornecimento de petróleo bruto, produtos derivados do petróleo e gás, o que teria como consequência um impacto global na oferta desses recursos.

Como mencionado anteriormente, a China está diversificando seus investimentos para longe do dólar americano, e embora outras nações ricas, como a Arábia Saudita, não rompam com os EUA, não esperamos que se apressem em preencher possíveis lacunas no mercado de petróleo, já que estão realizando atividades amplas de proteção contra a moeda americana.

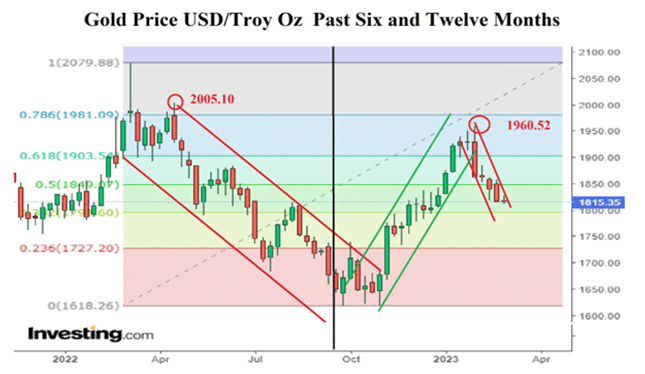

A Imagem 5 está dividida no marco dos seis meses, e parece que o preço do ouro está repetindo o padrão do período de março de 2022 até agosto de 2022, embora não tenha atingido a mesma máxima.

Apesar de o impulso parecer estar em queda, é possível que o preço encontre suporte em USD 1815/Troy Oz, assim como aconteceu em dezembro de 2022, quando a alta ficou pausada por diversas sessões. Nesse cenário, a intensidade da queda recente pode levar o ouro a ser considerado sobrevendido em curto prazo.

Qualquer recuperação que resulte disso significaria que ela pode se manter nos próximos três ou seis meses? Isso simplesmente adiaria novas quedas corretivas que só ocorrerão se o preço não apresentar um retrocesso para USD 1850/Troy Oz. O cenário de baixa, que estamos mais propensos a apoiar para os próximos seis meses é uma queda no preço para USD 1760/Troy Oz, seguida de um recuo de doze meses para USD 1720/Troy Oz. Se o presidente Putin elevar a aposta no sentido econômico ou militar, isso poderá levar o preço do ouro a ultrapassar USD 1850/Troy Oz e chegar a USD 1903 e USD 1980/Troy Oz.

Conclusões sobre o ouro

Se você quer negociar ouro com a Hantec através de CFDs ou investir nesse metal precioso, não há nenhuma certeza nas perspectivas, mas esperamos que este artigo tenha ajudado você a entender o que pode esperar para o ouro em 2023.