แนวคิด Smart Money (SMC): บทนำสำหรับผู้เริ่มต้นสู่การเทรดแบบสถาบัน

ตลอดหลายปีที่ผ่านมา เทรดเดอร์รายย่อยมักถูกสอนให้มองตลาดในแบบเดิม ๆ คุณคงเคยเห็นบทเรียนเหล่านี้: รอให้ RSI เข้าสู่ภาวะ "Oversold" มองหา MACD crossover หรือซื้อเมื่อราคาแตะเส้นแนวโน้มเฉียง แต่ถึงอย่างนั้น แม้จะทำตาม "กฎทอง" เหล่านี้ ก็ยังมีตัวเลขที่น่าตกใจว่า เทรดเดอร์รายย่อยถึง 90% ยังขาดทุนอย่างต่อเนื่อง

ทำไมจึงเป็นเช่นนั้น? คำตอบอยู่ที่ความเข้าใจผิดพื้นฐานว่าใครเป็นผู้ขับเคลื่อนตลาดและทำไม อินดิเคเตอร์สำหรับรายย่อยถูกออกแบบให้ตามหลังการเคลื่อนไหวของราคาที่เกิดขึ้นไปแล้ว; จึงไม่สะท้อนการอัดฉีดเงินทุนมหาศาลที่จำเป็นต่อการขยับคู่เงินหรือหุ้น

แนวคิด Smart Money Concept (SMC) ทำให้มุมมองเปลี่ยนไปอย่างสิ้นเชิง แทนที่จะพึ่งอินดิเคเตอร์ที่ตามหลังราคา SMC จะโฟกัสที่ร่องรอยที่สถาบันการเงินรายใหญ่ที่สุดของโลกทิ้งไว้ คู่มือนี้จะอธิบายเสาหลักสำคัญของการเทรดแบบสถาบันให้เข้าใจง่าย และช่วยให้คุณมองกราฟด้วยตรรกะแบบมืออาชีพ

ประเด็นสำคัญ

กับดักการเทรดรายย่อย: อินดิเคเตอร์ดั้งเดิมอย่าง RSI และ MACD ล้าหลังราคา ทำให้เทรดเดอร์รายย่อย 90% ติดกับ; สถาบันใช้ Stop-loss ที่แนวรับ/แนวต้านเป็นสภาพคล่อง

นิยาม Smart Money: สถาบัน (ธนาคารกลาง, ธนาคาร Tier-1, เฮดจ์ฟันด์) ขับเคลื่อนตลาดโดยการสร้างสภาพคล่องผ่านกับดัก เพื่อหลีกเลี่ยง Slippage จากออเดอร์ขนาดใหญ่

เสาหลักสำคัญของ SMC:

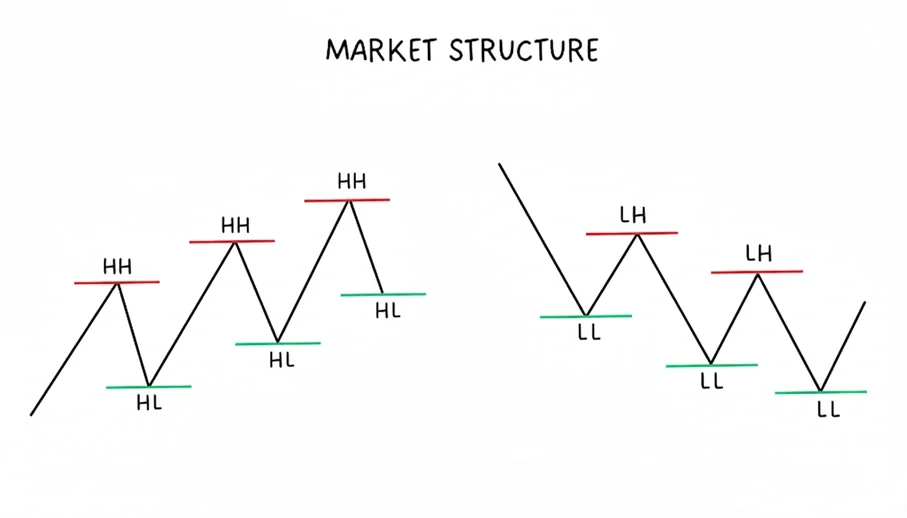

- โครงสร้างตลาด: BOS ยืนยันเทรนด์; CHoCH ส่งสัญญาณกลับตัว

- สภาพคล่อง: EQH/EQL เป็นเป้าหมายการล่า Stop-loss

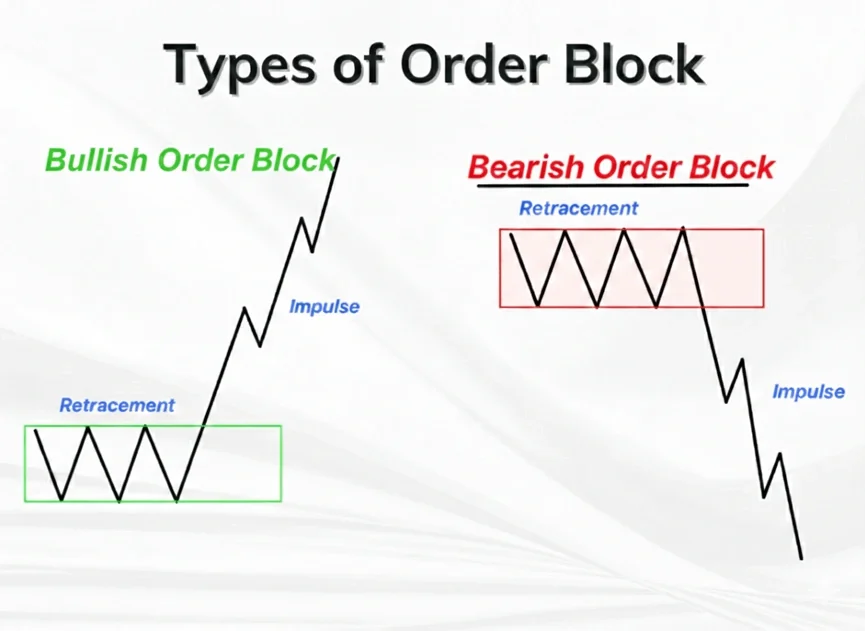

- Order Blocks: โซนคำสั่งซื้อขายของสถาบันที่ทำให้เกิดการตอบสนองรุนแรง

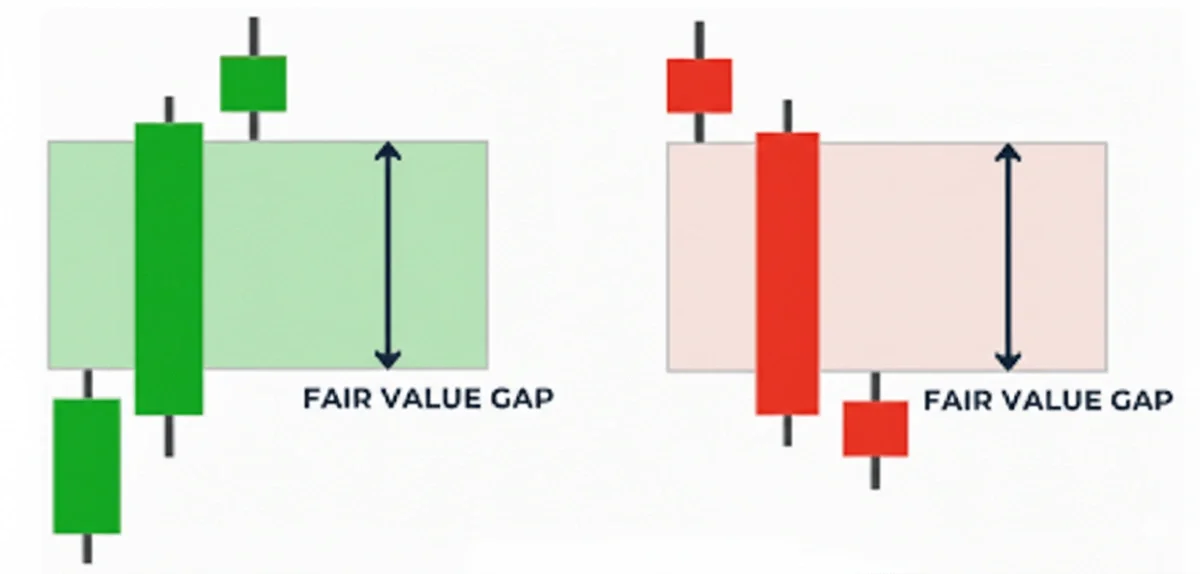

- Fair Value Gaps: ความไม่สมดุลของราคาที่ตลาดมักจะกลับมาเติมเต็ม

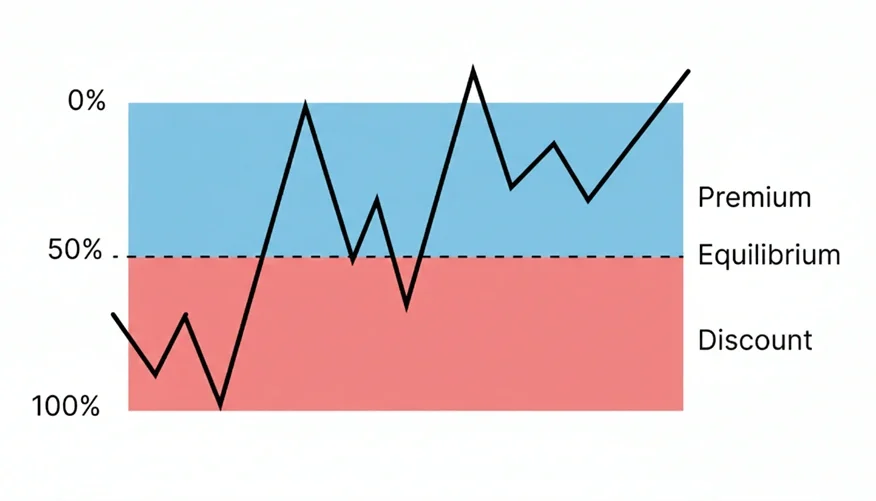

- โซน Premium/Discount: ซื้อเมื่อต่ำกว่า 50% (Fib), ขายเมื่อสูงกว่า

เวิร์กโฟลว์ SMC: กำหนดอคติจาก HTF, มาร์คโครงสร้าง/สภาพคล่อง, รอการล่อลวง (Inducement), ยืนยัน CHoCH ใน LTF ที่โซน OB/FVG, ตั้ง Stop แคบเพื่อเป้าหมายกำไรสูง (High R:R)

ข้อดีและข้อเสีย: ให้ค่า R:R สูง เข้าใจตรรกะตลาด และได้เปรียบทางจิตวิทยา; แต่มีความเป็นอัตนัย เรียนรู้ยาก และเสี่ยงต่อการวิเคราะห์มากเกินไป

คำแนะนำหลัก: ฝึกฝนบนบัญชีเดโมพร้อมการ Backtest และใช้เช็กลิสต์; ไม่มีสูตรสำเร็จ (Holy Grail) — โฟกัสที่วินัยและการบริหารความเสี่ยง

มุมมองรายย่อย vs สถาบัน: ทำไมเทรดเดอร์ส่วนใหญ่จึงไปต่อได้ยาก

โมเดลการเทรดแบบดั้งเดิมของรายย่อยสร้างบนข้อมูลที่ "ตามหลัง" อินดิเคเตอร์อย่างเช่น Stochastic หรือ RSI นำข้อมูลราคาในอดีตมาทำให้เรียบ แล้วบอกคุณว่าเกิดอะไรขึ้นไปแล้ว เมื่ออินดิเคเตอร์ให้สัญญาณ "ซื้อ" ตอนนั้นการเคลื่อนไหวใหญ่ก็มักจะจบลงไปแล้ว และตลาดกำลังเข้าสู่ช่วงย่อตัว (retracement)

กับดักของอินดิเคเตอร์

เทรดเดอร์รายย่อยมักถูกสอนให้ ลากเส้น "แนวรับและแนวต้าน" แม้ระดับเหล่านี้มีอยู่จริง แต่บ่อยครั้งมันทำหน้าที่เป็น แหล่งสภาพคล่อง (liquidity pools)—บริเวณที่คำสั่ง stop-loss จำนวนมากกระจุกตัว สถาบันรายใหญ่รู้ดีว่าออเดอร์เหล่านี้อยู่ตรงไหน พวกเขามักดันราคาให้ทะลุระดับเหล่านี้เล็กน้อยเพื่อ "ล่า" stop ทำให้สถานะของรายย่อยถูกล้าง เพื่อใช้เป็นสภาพคล่องสำหรับเติมออเดอร์ขนาดใหญ่ของตน ก่อนจะพาราคาไปในทิศทางที่ต้องการ

การเปลี่ยนกรอบคิดแบบ SMC

การเทรดแบบ SMC ไม่ใช่แค่กลยุทธ์ แต่คือกรอบความคิด (framework) ที่ตั้งอยู่บนสมมติฐานว่าตลาดไม่ได้เดินแบบสุ่มจาก "แรงซื้อแรงขาย" แต่เป็นสภาพแวดล้อมที่ซับซ้อนซึ่งขับเคลื่อนด้วย กระแสคำสั่งของสถาบัน (Institutional Order Flow) เมื่อเรียนรู้ SMC คุณจะหยุดพยายามเดาว่าราคาควรไปทางไหนจากสูตรคณิตศาสตร์บนหน้าจอ และเริ่มตามรอยว่า "Smart Money" กำลังลงเงินจริงอย่างไร

Smart Money คืออะไร?

หากต้องการเทรดเหมือนสถาบัน คุณต้องเข้าใจก่อนว่าใครคือ "วาฬ" ในมหาสมุทรการเงิน "Smart Money" หมายถึงกลุ่มทุนขนาดใหญ่ที่มีเงินมากพอจะ ขยับราคาได้จริง ของสินทรัพย์

สถาบันเหล่านี้คือใคร?

- ธนาคารกลาง: ผู้กำหนดทิศทางมูลค่าเงินตราในภาพใหญ่ (เช่น The Fed, ECB)

- ธนาคารระดับ Tier-1: เช่น JP Morgan, Goldman Sachs และ Citibank ที่ดูแลปริมาณการซื้อขายฟอเร็กซ์รายวันส่วนใหญ่ของโลก

- เฮดจ์ฟันด์และนักลงทุนสถาบัน: กองทุนขนาดหลายพันล้านดอลลาร์ ที่เทรดด้วยอัลกอริทึมซับซ้อนและข้อมูลเศรษฐกิจมหภาค

- ผู้ให้สภาพคล่อง (Liquidity Providers): หน่วยงานที่ทำให้มี "คู่สัญญา" (counterparty) สำหรับทุกคำสั่งซื้อขายเสมอ

พวกเขาขยับราคาอย่างไร และทำไมจึงทำเช่นนั้น

ต่างจากเทรดเดอร์รายย่อยที่เข้า-ออกออเดอร์ได้ด้วยคลิกเดียว Smart Money ไม่สามารถเข้า-ออกตลาดแบบเงียบ ๆ ได้ หากธนาคารต้องการซื้อ EUR/USD มูลค่า 500 ล้านดอลลาร์ ก็ไม่สามารถซื้อรวดเดียวโดยไม่ทำให้ราคาพุ่งและได้ "ราคาที่ไม่ดี" (slippage)

ดังนั้นพวกเขาต้อง สร้างสภาพคล่อง (engineer liquidity) พวกเขาต้องหาฝั่งขายให้มากพอเพื่อมารับกับออเดอร์ซื้อขนาดใหญ่ของตน กระบวนการนี้มักเกี่ยวข้องกับการ "วางกับดัก" ล่อให้รายย่อยขาย (สร้างสภาพคล่องฝั่งขาย) เพื่อให้สถาบันมีคู่สัญญามากพอที่จะสะสมออเดอร์ซื้อขนาดใหญ่ในราคาที่ได้เปรียบ

เสาหลักของ SMC (ด้านเทคนิค)

SMC ทำให้ "ความโกลาหล" บนกราฟกลายเป็นบล็อกพื้นฐานเชิงตรรกะไม่กี่ชิ้น การเชี่ยวชาญสิ่งเหล่านี้จำเป็นต่อการเข้าใจ โครงสร้างตลาดฟอเร็กซ์

1. โครงสร้างตลาด: พื้นฐาน

โครงสร้างตลาดคือแผนที่นำทางของตลาด ราคาเคลื่อนที่เป็นลำดับของจุดสูงและจุดต่ำ

- Break of Structure (BOS): เกิดขึ้นเมื่อราคาวิ่งต่อไปในเทรนด์เดิม เช่น ในเทรนด์ขาขึ้น เมื่อราคาทะลุ "Higher High" ก่อนหน้า จะถือว่าเกิด BOS ยืนยันความแข็งแรงของเทรนด์

- Change of Character (CHoCH): คือสัญญาณแรกของโอกาสกลับตัวของเทรนด์ เกิดเมื่อราคาทะลุจุดต่ำ/จุดสูงเชิงโครงสร้างที่เป็นต้นเหตุของการ "ดัน" ครั้งล่าสุดในเทรนด์

2. สภาพคล่อง: เชื้อเพลิง

สภาพคล่องคือ "เงินที่นั่งอยู่บนกราฟ" ในมุมมอง SMC เราจะมองหา Equal Highs (EQH) หรือ Equal Lows (EQL) รายย่อยมองสิ่งเหล่านี้เป็น "แนวต้านแข็งแรง" หรือ "แนวรับแข็งแรง" และมักวาง Stop-loss ไว้เหนือ/ใต้ระดับนั้น Smart Money มองว่าเป็นเป้าหมาย พวกเขาจะ "กวาด" ระดับเหล่านี้เพื่อเก็บ Stop ก่อน แล้วค่อยกลับทิศทางราคา

3. Order Blocks (OB): ร่องรอยของสถาบัน

Order Block (OB) คือแท่งเทียนหรือโซนราคาที่สถาบันเคยวางออเดอร์จำนวนมากจนทำให้เกิดการเคลื่อนไหวสำคัญ พูดง่าย ๆ คือโซน "อุปสงค์-อุปทาน" แบบเข้มข้น เมื่อราคากลับมาแตะโซนนี้ เรามักเห็นการตอบสนองที่รวดเร็ว เพราะสถาบันกำลัง "Mitigate" (ปิดบางส่วนหรือเพิ่มสถานะ) จากตำแหน่งที่เหลืออยู่

4. Fair Value Gaps (FVG)

FVG เกิดขึ้นเมื่อมีความไม่สมดุลของราคาในตลาด—มักเป็นแท่งเทียนที่พุ่งแรงจนทิ้ง "ช่องว่าง" ไว้ในโครงสร้างราคา เนื่องจากตลาดมุ่งหาประสิทธิภาพ จึงมักกลับมาปิดช่องว่างเพื่อ "ปรับสมดุล" ก่อนจะเคลื่อนไหวต่อ

5. โซน Premium และ Discount

ตรรกะของ Smart Money บอกว่าเราควร "ซื้อให้ต่ำ ขายให้สูง" เสมอ

- โซน Discount: ใช้ Fibonacci ลากจากจุดเริ่มต้นถึงจุดสิ้นสุดของรอบราคา ส่วนที่ต่ำกว่าเส้นสมดุล 50% ถือเป็นพื้นที่ "Discount" (เหมาะสำหรับซื้อ)

- โซน Premium: ส่วนที่สูงกว่าเส้นสมดุล 50% ถือเป็นพื้นที่ "Premium" (เหมาะสำหรับขาย)

เวิร์กโฟลว์ SMC: มองเป็นขั้นตอน

การเทรดแบบสถาบัน ที่ประสบความสำเร็จต้องอาศัยแนวทางจากบนลงล่างอย่างมีวินัย คุณไม่สามารถดูกราฟ 1 นาทีแบบแยกขาดได้; คุณต้องเข้าใจ "ภาพใหญ่"

- กำหนดอคติจากไทม์เฟรมใหญ่ (HTF Bias): เริ่มจากกราฟ Daily หรือ 4 ชั่วโมง โครงสร้างตลาดโดยรวมเป็นขาขึ้นหรือขาลง? ระบุว่าคุณอยู่ในโซน Premium หรือ Discount

- ทำเครื่องหมายโครงสร้างและสภาพคล่อง: ระบุ BOS ล่าสุดของคุณ และหาว่า "buy stops" และ "sell stops" ของรายย่อยค้างอยู่ตรงไหน นี่คือเป้าหมายของคุณหรือพื้นที่ "งดเทรด"

- รอ Inducement: ก่อนเข้าออเดอร์ รอให้ตลาด "ล่อ" รายย่อยก่อน ภาพที่เห็นบ่อยคือการเบรกหลอกหรือการกวาดสภาพคล่องที่ระดับหนึ่ง

- ยืนยันจุดเข้า (สลับไปไทม์เฟรมย่อย): เมื่อราคาแตะ HTF Order Block หรือ FVG ของคุณ ให้ลงไปดูไทม์เฟรมย่อย (เช่น 1m หรือ 5m) แล้วรอให้เกิด Change of Character (CHoCH) ซึ่งยืนยันว่า Smart Money ได้กลับเข้ามาในตลาดอย่างเป็นทางการแล้ว

- กำหนดความเสี่ยงและเป้าหมาย: วาง Stop loss ไว้ด้านหลัง Order Block เล็กน้อย และตั้งเป้าไปยัง "liquidity pool" ถัดไปหรือจุดสูง/ต่ำเชิงโครงสร้าง ซึ่งมักให้สัดส่วนความเสี่ยงต่อผลตอบแทนสูง (เช่น เสี่ยง $10 เพื่อหวัง $50 หรือมากกว่า)

ข้อดีและข้อเสียของ Smart Money Concept

| ข้อดี | ข้อเสีย |

|---|---|

| ความเสี่ยงต่อผลตอบแทนสูง: SMC ช่วยให้ตั้ง Stop loss แคบและตั้งเป้าได้ไกล มักให้สัดส่วน 1:5+ | ความเป็นอัตนัย: สิ่งที่ดูเป็น Order Block "ที่ใช้ได้" สำหรับเทรดเดอร์คนหนึ่ง อาจไม่ใช่สำหรับอีกคน |

| ตรรกะของตลาด: คุณจะเข้าใจในที่สุดว่า ทำไม ราคาเคลื่อนที่ ซึ่งช่วยลดความกังวลในการเทรดได้มาก | วิเคราะห์มากเกินไป: ผู้เริ่มต้นมัก "เห็น" Order Block ในแทบทุกแท่งเทียน จนเกิดอาการวิเคราะห์เยอะเกินและตัดสินใจไม่ได้ |

| ได้เปรียบด้านจิตวิทยา: คุณจะไม่รู้สึกว่าตลาด "จ้องเล่นงานคุณ" อีกต่อไป เพราะคุณเข้าใจกับดักเหล่านี้ | เส้นทางการเรียนรู้ชัน: ต้องลบความเคยชินหลายปีจาก "อินดิเคเตอร์" และ "เส้นเทรนด์ไลน์" แบบรายย่อย |

บทสรุปและสรุปใจความ

แนวคิด Smart Money Concept (SMC) ไม่ได้เป็นเพียงชุดกฎ แต่คือเลนส์ที่ช่วยให้คุณเห็นกลไกภายในของตลาด เมื่อโฟกัสที่ สภาพคล่อง, Order Block, และ โครงสร้างตลาด คุณจะวางตัวเองให้อยู่ฝั่งเดียวกับผู้เล่นที่ ควบคุม การเคลื่อนไหวของราคาได้จริง

อย่างไรก็ตาม ต้องจำไว้ว่า SMC ไม่ใช่ "Holy Grail" หรือบอทวิเศษที่การันตีความสำเร็จ แต่มันคือทักษะเชิงวิชาชีพที่ต้องใช้เวลาเฝ้าหน้าจอหลายเดือน การ บริหารความเสี่ยงอย่างเคร่งครัด เป็นสิ่งสำคัญที่สุด

ทิปสุดท้าย: อย่ารีบลงตลาดจริง ความซับซ้อนของกระแสคำสั่งสถาบันต้องใช้เวลาทำความเข้าใจ เริ่มจากการระบุการเบรกโครงสร้างบน บัญชีเดโม สังเกตว่าราคาตอบสนองต่อ Fair Value Gap อย่างไร เมื่อคุณ "อ่าน" ร่องรอยได้ การลงมือทำจะกลายเป็นส่วนที่ง่ายขึ้น

เสริมวินัยของคุณ: ดาวน์โหลด "SMC Trade Checklist"

ความสม่ำเสมอคือความต่างระหว่างนักพนันกับเทรดเดอร์มืออาชีพ เพื่อช่วยให้คุณอยู่ในแผนและหลีกเลี่ยงการ "revenge trading" หรือการฝืนเข้าออเดอร์ เราได้จัดทำ เช็กลิสต์การเทรด SMC (ดาวน์โหลดได้)

มีอะไรอยู่ในเช็กลิสต์นี้บ้าง?

- ยืนยันอคติประจำวัน: เพื่อให้แน่ใจว่าคุณเทรดไปกับกระแสของสถาบัน

- ตรวจสภาพคล่อง (Liquidity Audit): คุณได้ระบุ "กับดักรายย่อย" ก่อนเข้าออเดอร์แล้วหรือยัง?

- กฎการรีไฟน์จุดเข้า (Refinement Rules): วิธีเลือกจุดเข้าไทม์เฟรมย่อยที่ดีที่สุด

- โปรโตคอลบริหารความเสี่ยง: คู่มือทีละขั้นสำหรับคำนวณขนาดสัญญา (position size)

Top 5 Blogs

Balance Guard

Balance Guard