Không có ai bước vào thế giới giao dịch mà lại muốn bị mất tiền. Nhưng tiếc rằng điều này lại xảy ra với rất nhiều nhà giao dịch. Để có thể giảm thua lỗ và kiếm lời, quan trọng là bạn phải có một chiến lược quản lý rủi ro. Nếu không, bạn rất dễ mắc phải những sai lầm khiến bạn mất rất nhiều tiền và có thể ảnh hưởng đến lợi nhuận của bạn. Bạn cần có một chiến lược quản lý rủi ro hợp lý, bao gồm đặt điểm cắt lỗ và chọn kích cỡ lệnh phù hợp cho từng giao dịch. Trong bài viết này, chúng tôi sẽ thảo luận về tầm quan trọng của quản lý rủi ro và chia sẻ một số lời khuyên để phát triển một chiến lược phù hợp với bạn. Cho dù bạn mới làm quen hay đang tìm cách tinh chỉnh phương pháp hiện tại của mình, bạn đều có thể giảm tổn thất có thể xảy ra với các bước đơn giản này và có thể thu về lợi nhuận cao nhất.

Đặt quy tắc để ngăn cảm xúc chi phối các quyết định giao dịch của bạn

Lý do chính phải quản lý rủi ro cho một chiến lược giao dịch là để ngăn nhà giao dịch, chính là bạn, đưa ra quyết định sai lầm theo cảm tính, thay vì theo dữ kiện thực tế và chiến lược đã được minh chứng. Kế hoạch hoặc chiến lược tốt nhất cũng sẽ thất bại nếu bạn không tuân thủ, và cảm xúc của bạn có thể là hòn đá cản trở bạn làm được điều đó. Đó là lý do bạn cần có một chiến lược giao dịch nghiêm ngặt, trong đó chỉ rõ thời điểm, cách thức và mức giá bạn sẽ tham gia, quản lý và thoát giao dịch. Tuân thủ kế hoạch là yếu tố cốt lõi cho sự thành công của mọi phương pháp giao dịch, bởi nó giúp loại bỏ những ảnh hưởng vô ích và gây rắc rối từ tâm lý và cảm xúc, đó là lý do vì sao chiến lược quản lý rủi ro lại quan trọng đến vậy.

Sử dụng lệnh cắt lỗ để hạn chế thua lỗ

Một trong những quy tắc quan trọng nhất mà bạn phải có và cần tuân thủ là đặt lệnh cắt lỗ! Lệnh cắt lỗ là lệnh đặt ra với nhà môi giới để mua hoặc bán một thị trường khi thị trường đó đạt hoặc vượt quá mức giá mà bạn đã đặt. Ví dụ, nếu bạn mua một tài sản với giá $200 và muốn hạn chế thua lỗ cho giao dịch này ở mức $10, bạn sẽ đặt lệnh cắt lỗ ở mức $190. Nếu giá của tài sản không may giảm xuống, nếu giá giảm xuống dưới $190, bạn sẽ tự động thoát giao dịch, nghĩa là bạn bị lỗ $10.

Bạn có thể tuân thủ chiến lược nghiêm ngặt bằng cách đặt lệnh cắt lỗ và thoát khi tham gia giao dịch. Đây cũng là yếu tố quan trọng để tính Tỷ lệ rủi ro/lợi nhuận mà chúng ta sẽ tìm hiểu dưới đây – một phần không thể thiếu trong bất kỳ chiến lược quản lý rủi ro nào. Tuy nhiên, chỉ sử dụng điểm cắt lỗ làm điểm tham chiếu cho phép tính này thì vẫn chưa đủ. Lệnh cắt lỗ phải được giữ nguyên, chẳng có lý do gì để bạn đặt lệnh cắt lỗ, để rồi khi thị trường tiến đến điểm này, bạn lại điều chỉnh điểm này ra xa. Việc này sẽ làm tăng tổng số tiền thua lỗ mà bạn có thể phải chịu.

Sử dụng tính năng dời điểm chốt lỗ để bảo vệ lợi nhuận

Ngoài sử dụng điểm cắt lỗ để hạn chế thua lỗ, bạn cũng có thể sử dụng tính năng dời điểm chốt lỗ để bảo vệ lợi nhuận của mình. Dời điểm chốt lỗ là một loại lệnh dừng có tính năng dời mức cắt lỗ về sau giá thị trường hiện tại khi giá biến động theo hướng có lợi của bạn. Dời điểm chốt lỗ sẽ tự động điều chỉnh điểm cắt lỗ theo sự thay đổi của giá thị trường một khoảng theo khoảng cách đã đặt hoặc một khoảng thấp hơn giá thị trường hiện tại nếu bạn đặt lệnh mua, hoặc một khoảng cao hơn giá thị trường hiện tại nếu bạn đặt lệnh bán.

Ví dụ: nếu bạn mua một tài sản với giá $100,00 và đặt mức dời điểm chốt lỗ ban đầu cho tài sản là $95,00, nhưng đặt khoảng dời là $5,00, thì lệnh cắt lỗ của bạn sẽ tự động điều chỉnh lên $96,00 nếu giá cổ phiếu tăng thêm $1,00, tức là tăng lên $101,00. Nếu giá cổ phiếu giảm, thì lệnh cắt lỗ của bạn sẽ vẫn ở mức $95,00, với điểm cắt lỗ là $5,00.

Dời điểm chốt lỗ là một công cụ tuyệt vời để thu lợi nhuận khi giá thị trường biến động theo hướng có lợi cho bạn, trong khi vẫn bảo vệ bạn trước rủi ro giảm giá. Bạn cần nhớ rằng dời điểm chốt lỗ không đảm bảo rằng lệnh của bạn sẽ được bán ở khoảng dời, mà đúng hơn là đó là lệnh giới hạn và sẽ chỉ khớp lệnh khi giá bằng hoặc tốt hơn khoảng dời.

Giao dịch đúng kích cỡ lệnh để giảm thiểu rủi ro

Một trong những sai lầm lớn nhất mà nhiều nhà giao dịch mắc phải, ngay cả với những người dày dạn kinh nghiệm, đó là giao dịch với kích cỡ lệnh quá lớn và chịu rủi ro quá lớn trên thị trường. VẬY làm thế nào để xác định đúng kích cỡ lệnh? Bạn có thể xác định kích cỡ lệnh dựa trên một số yếu tố, nhưng bạn có thể thực hiện một vài phép tính cơ bản để biết được số tiền bạn nên giao dịch trong bất kỳ lệnh giao dịch nào.

Chúng ta sẽ cùng tìm hiểu về:

- Quy tắc 1%

- Tỷ lệ rủi ro/lợi nhuận

- Tỷ lệ thành công

Quy tắc 1%

Có một nguyên tắc chung được chấp nhận rộng rãi là quy tắc 1% áp dụng cho các khoản lỗ tiềm ẩn đối với bất kỳ giao dịch nào không được vượt quá 1% tổng kích cỡ tài khoản giao dịch của bạn, tức là tổng số tiền mà bạn sẵn sàng thua lỗ. Nhiều nhà giao dịch thêm một số quy tắc vào quy tắc này, chẳng hạn như bạn sẽ không cho phép mình lỗ hơn 2% trong mọi ngày giao dịch, hoặc không quá 5% trong một tuần giao dịch.

Ví dụ, nếu bạn có tài khoản $10,000, thì bạn không nên lỗ hơn $100 cho bất kỳ giao dịch nào.

Tỷ lệ rủi ro/lợi nhuận

Tỷ lệ rủi ro/lợi nhuận là phép tính đo tỷ lệ lỗ tiềm ẩn từ một giao dịch (Rủi ro) so với lợi nhuận tiềm năng dự kiến (Lợi nhuận)

Tỷ lệ rủi ro/lợi nhuận = lỗ tiềm năng/lợi nhuận tiềm năng

Như vậy, nếu bạn mua một tài sản ở mức $200 với mục tiêu chốt lời ở mức $220 và đặt điểm cắt lỗ là $190, thì tỷ lệ rủi ro/lợi nhuận của bạn sẽ như sau.

Tỷ lệ rủi ro/lợi nhuận = lỗ tiềm năng/lợi nhuận tiềm năng

= (200-190)/ (220-200)

= 10/20

= 1:2

Theo nguyên tắc chung, chắc chắn bạn sẽ tìm cách tham gia giao dịch có Tỷ lệ rủi ro/lợi nhuận lớn hơn 1:1, tức là cố gắng kiếm lời ít nhất là nhiều bằng mức rủi ro. Lý tưởng nhất là bạn nên thiết lập mọi giao dịch có Tỷ lệ rủi ro/lợi nhuận trên 1:2.

Để xác định kích cỡ lệnh và khoản tiền bạn có thể thua lỗ đối với bất kỳ giao dịch nào, trước hết, bạn nên tính theo “Quy tắc 1%” ở trên. Trong ví dụ của chúng tôi, bạn có thể nhận thấy mình có thể để mất $100 cho một giao dịch.

Sau đó, qua ví dụ tiếp theo để tính Tỷ lệ rủi ro/lợi nhuận, chúng ta có thể thấy rằng khoản lỗ tiềm năng với giao dịch này là $10 cho mỗi 1 đơn vị tài sản cơ sở mà chúng ta đã mua.

Trong ví dụ này, chúng ta có thể mua 5 đơn vị tài sản, nghĩa là chúng ta sẽ chỉ mất $100 khi giao dịch đi theo hướng bất lợi. Nếu giao dịch sinh lời và đạt được mục tiêu của chúng ta, chúng ta sẽ lãi $200, với Tỷ lệ rủi ro/lợi nhuận chúng ta đã tính là 1:2.

Tỷ lệ thành công

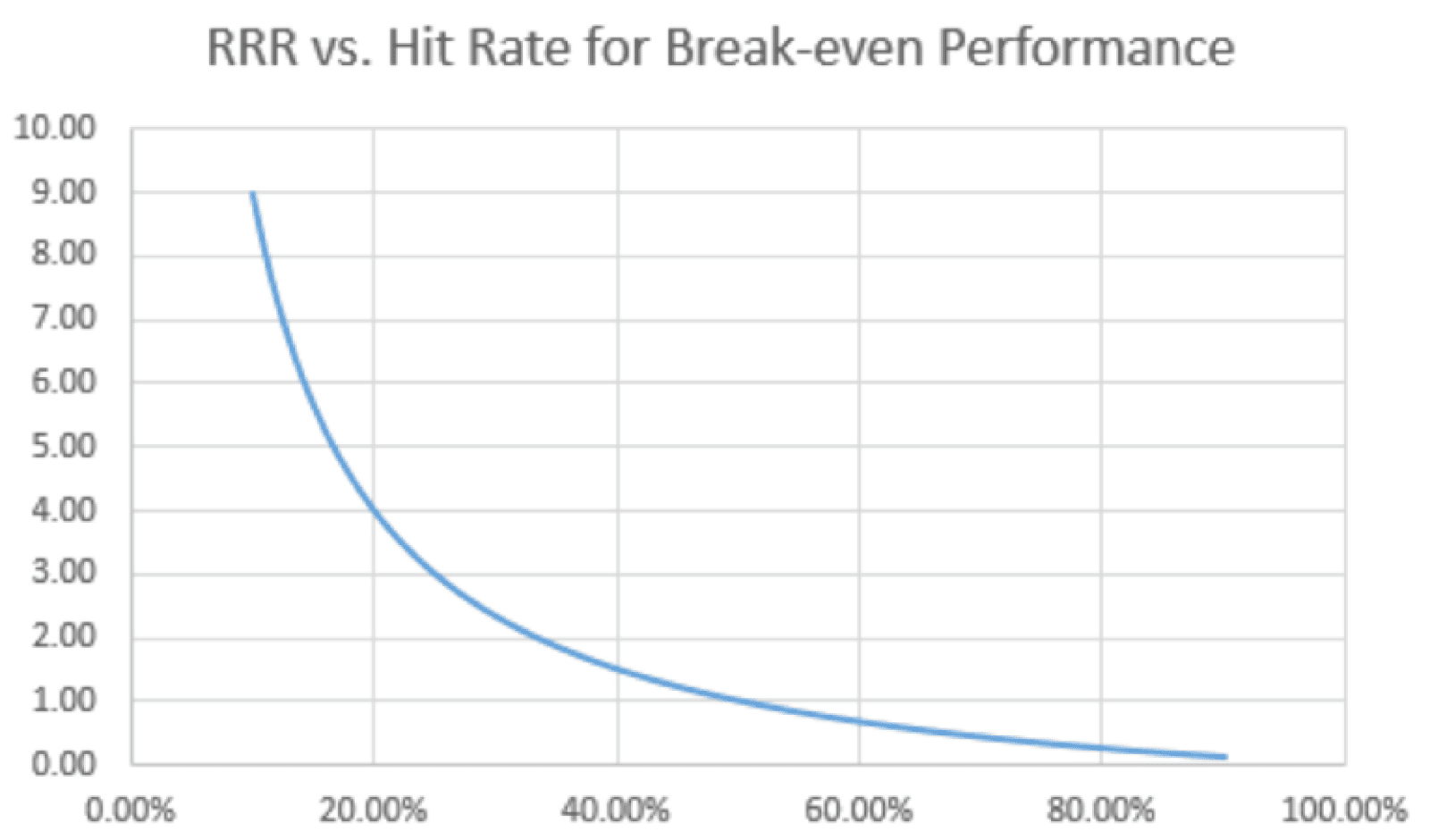

Phép tính tiếp theo mà chúng ta sẽ tìm hiểu là Tỷ lệ thành công. Tỷ lệ thành công chỉ đơn giản là số giao dịch sinh lời (hoặc thắng) của một chiến lược giao dịch trong khoảng thời gian thử nghiệm và xác định, chia cho tổng số giao dịch trong khoảng thời gian này, thường được biểu thị bằng tỷ lệ phần trăm.

Ví dụ: nếu bạn đã lập một chiến lược trong vòng 1 tuần tạo được mười giao dịch, trong đó có bảy giao dịch sinh lời và ba giao dịch bị lỗ, thì Tỷ lệ thành công là 7÷10, tính theo tỷ lệ phần trăm là 70%.

Nhìn chung, bạn sẽ phải đánh đổi giữa Tỷ lệ rủi ro/lợi nhuận và Tỷ lệ thành công, hầu hết các chiến lược đều được thiết kế để có Tỷ lệ thành công, tức là số lượng giao dịch thắng so với tổng số lượng giao dịch, cao và Tỷ lệ rủi ro/lợi nhuận thấp hơn, hoặc Tỷ lệ thành công thấp và Tỷ lệ rủi ro/lợi nhuận tốt hơn. Chúng ta sẽ tìm hiểu các biện pháp này và tìm hiểu sâu hơn về mối quan hệ giữa Tỷ lệ rủi ro/lợi nhuận và Tỷ lệ thành công qua bài viết của chúng tôi về Tỷ lệ rủi ro/lợi nhuận và Tỷ lệ thành công.

Phân tán rủi ro

Một yếu tố quan trọng khác khi tìm hiểu về chiến lược quản lý rủi ro là phân tán rủi ro giao dịch. Đa dạng hóa danh mục đầu tư là một chiến lược quan trọng để giảm thiểu rủi ro mà không mất lợi nhuận dự kiến. Lý thuyết danh mục đầu tư hiện đại lần đầu tiên được nhà kinh tế học người Mỹ, Harry Markowitz đưa ra trong bài luận “Lựa chọn danh mục đầu tư” của ông, và đã được sử dụng rộng rãi kể từ khi được công bố năm 1952.

Đa dạng hóa danh mục đầu tư là một chiến lược nhằm giảm thiểu rủi ro khi đầu tư hoặc giao dịch bằng cách phân tán vốn vào nhiều loại tài sản khác nhau. Lý luận đằng sau phương pháp phân tán là bằng cách đầu tư hoặc giao dịch nhiều loại tài sản, bạn có thể giảm ảnh hưởng của bất kỳ khoản đầu tư hoặc giao dịch nào đối với tổng danh mục đầu tư của mình. Đa dạng hóa danh mục đầu tư không phải là một cách chắc chắn để kiếm tiền, nhưng có thể giúp bạn giảm rủi ro tổng thể cho danh mục đầu tư hoặc chiến lược giao dịch của bạn.

Do đặc biệt tập trung vào giao dịch, để đa dạng hóa danh mục đầu tư, bạn không nên có nhiều giao dịch có mối tương quan đồng biến cùng một lúc. Ví dụ, giả sử thị trường chứng khoán tại Hoa Kỳ và Vương quốc Anh có mối tương quan đồng biến rất cao, chúng có xu hướng cùng lên và cùng xuống. Vì vậy, nếu bạn mua cả chỉ số S&P 500 (Hoa Kỳ) và chỉ số FTSE 100 (Anh), thì thật ra bạn có thể chịu rủi ro trên thị trường tổng thể cao hơn so với khi giao dịch tại hai thị trường riêng biệt, không tương quan với nhau. Nếu theo “Quy tắc 1%” ở trên, bạn có rủi ro mua 1% đối với S&P 500 và rủi ro mua 1% đối với FTSE 100, vậy thì thực ra, bạn sẽ chịu rủi ro 2%. Và trên thực tế, trường hợp này không chỉ xảy ra với hai chỉ số chứng khoán như trong ví dụ này. Các loại tài sản khác nhau cũng có thể có mối tương quan đồng biến, ví dụ như cặp tiền tệ USDJPY và Nasdaq 100.

Tóm tắt nội dung chính về chiến lược quản lý rủi ro trong giao dịch

Chiến lược quản lý rủi ro là một công cụ quan trọng đối với các nhà giao dịch. Chiến lược này giúp bạn xác định và quản lý rủi ro, đặt giới hạn cho kích cỡ lệnh và tạo ra các cơ hội giao dịch vững chắc. Chiến lược quản lý rủi ro hiệu quả có thể giúp bạn bảo vệ vốn, ngăn thua lỗ và kiếm được lợi nhuận tối đa. Mặc dù không có cách hiển nhiên nào để ngăn thua lỗ, nhưng một chiến lược quản lý rủi ro được thiết lập tốt có thể mang lại lợi thế rất lớn cho nhà giao dịch. Như chúng ta đã cùng tìm hiểu, một số kỹ thuật quản lý rủi ro phổ biến bao gồm:

- Thiết lập các quy tắc để ngăn cảm xúc chi phối

- Xác định kích cỡ lệnh để bảo vệ vốn và không giao dịch quá mức

- Sử dụng lệnh cắt lỗ và dời điểm chốt lỗ

- Tính theo Quy tắc 1%, Tỷ lệ rủi ro/lợi nhuận và Tỷ lệ thành công

- Phân tán rủi ro bằng cách tránh giao dịch quá rủi ro đối với các tài sản có mức tương quan đồng biến cao

Bằng cách kết hợp các kỹ thuật này vào chiến lược quản lý rủi ro, bạn có thể cải thiện tổng lợi nhuận giao dịch và đảm bảo đạt được thành công lâu dài.