Qué es el trading de CFDs?

Descubra cómo los contratos por diferencias (CFD) le permiten especular con la subida o bajada en los precios de los instrumentos que se desplazan con mayor rapidez.

Escrito por Aaron Akwu, Head of Education Hantec Markets

¿Qué son los contratos por diferencia (CFDs)?

Los CFDs, o contratos por diferencia, son un tipo de derivado financiero que permite a los traders especular sobre los movimientos de precio de diferentes activos, sin la necesidad de tener la propiedad del activo subyacente. Estos activos pueden ser, entre otros, acciones, materias primas, divisas o índices.

Los CFDs son populares entre los traders porque ofrecen un apalancamiento alto, es decir, que dan la posibilidad de lograr retornos muy grandes sobre una inversión pequeña. Sin embargo, es importante mencionar que el apalancamiento también aumenta el riesgo de pérdida, por lo que antes de operar CFDs es fundamental entender los riesgos que conlleva.

Los proveedores de CFDs: un poco de historia

Los CFDs, o contratos por diferencia, surgieron a principios de la década de 1990 de la mano de la empresa de servicios financieros IG Group, con sede en Londres, como una manera que permitía a los traders especular sobre los movimientos de precio de diferentes instrumentos financieros, sin la necesidad de adquirir los activos subyacentes. Si bien, en sus comienzos, eran un derivado que utilizaban principalmente traders profesionales e inversores institucionales, a principios de los 2000 se volvieron más accesibles para traders minoristas, gracias a que algunos brokers online comenzaron a ofrecer plataformas de trading de CFDs. Esto permitió que los contratos por diferencia ganaran una gran popularidad entre los traders minoristas. En los últimos años, el uso de CFDs a nivel global creció de forma considerable, y ahora muchos países regulan los mercados en los que se operan. A pesar de algunas controversias, los traders continúan utilizando CFDs en gran medida, como una forma de trading de derivados que permite ganar exposición al mercado.

Ventajas del trading de CFDs

1. Apalancamiento: el apalancamiento en los contratos por diferencia (CFDs) permite a los traders controlar posiciones de gran tamaño con un capital relativamente pequeño. Esto se hace en la forma de un préstamo solicitado al bróker, que hace posible aumentar el tamaño de la posición.

Por ejemplo, si un trader desea operar 100.000 USD en el par de divisas EUR/USD con un apalancamiento de 1:100, deberá tener un margen de 1000 USD en su cuenta para abrir la posición. Esto quiere decir que, por cada dólar disponible en la cuenta, podrá controlar cien dólares en el mercado.

En otro ejemplo, usando una materia prima y asumiendo que el precio de mercado actual del crudo es de 60 USD por barril, un trader debería tener un margen de solo 3000 USD en su cuenta para abrir una posición por 1000 barriles de crudo, con un apalancamiento de 1:20. Es decir, por cada dólar en la cuenta, podría controlar 20 USD de crudo en el mercado.

Es importante tener en cuenta que el apalancamiento incrementa tanto las ganancias como las pérdidas. Por este motivo, si la operación se mueve a favor del trader, este podría obtener una ganancia considerable a partir de una inversión limitada, pero, en caso contrario, podría incurrir en grandes pérdidas.

2. Venta en corto: los CFDs permiten abrir posiciones cortas, es decir, que los traders pueden obtener ganancias a partir de una caída en el mercado. Por ejemplo, si un trader cree que una acción está sobrevalorada y es probable que su precio baje, puede ir a corto sobre esa acción y obtener ganancias a partir de una caída en el precio.

3. Gran variedad de mercados: los CFDs hacen posible acceder a una gran variedad de mercados, por ejemplo, acciones, índices, materias primas y divisas. Esto significa que los traders pueden diversificar sus portfolios y aprovechar condiciones de mercado diferentes. Por ejemplo, un trader puede invertir en un CFD sobre un índice bursátil y, al mismo tiempo, en CFDs sobre oro.

4. Bajo costo: los CFDs suelen tener costos más reducidos en comparación con otros métodos de trading tradicionales, como la compra y venta de acciones. Más adelante, hablaremos sobre el tipo de costos en los CFDs.

5. Flexibilidad: los CFDs ofrecen flexibilidad en términos del tamaño y la ejecución de la posición. Por ejemplo, los traders pueden abrir o cerrar una posición en cualquier momento y operar tanto como deseen.

6. No hay propiedad: cuando se opera con CFDs, no es necesario que el trader tenga la propiedad del activo subyacente, por lo que no debe preocuparse de las responsabilidades adicionales que van de la mano con la adquisición del activo. Por ejemplo, no debe pagar comisiones por almacenamiento o por la adquisición y tenencia del activo.

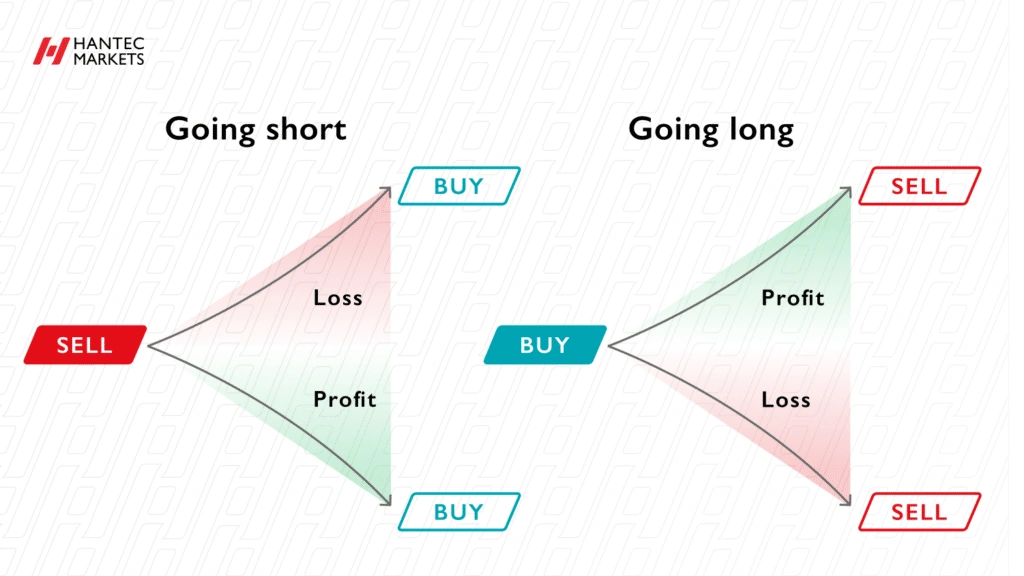

Trading de CFDs en corto y en largo

1. Una posición larga (de compra) constituye una orden de compra de una divisa determinada al precio de mercado en curso. Por ejemplo, si un trader cree que el dólar estadounidense se fortalecerá en comparación con el euro, puede abrir una posición larga en el CFD del par USD/EUR. Si el precio de mercado de dicho CFD aumenta, el trader percibirá una ganancia.

2.Una posición corta (de venta) es una orden de venta de una divisa específica al precio de mercado en curso. Por ejemplo, si un trader cree que el yen japonés se debilitará en comparación con el dólar australiano, puede abrir una posición corta en el CFD del par JPY/AUD. Si el precio de mercado del CFD disminuye, el trader percibirá una ganancia.

Órdenes pendientes

Una orden pendiente es una clase de orden que se realiza con un bróker para comprar o vender un instrumento financiero a un precio específico en el futuro. Este tipo de órdenes se utiliza para abrir o cerrar una posición una vez que el mercado alcanza un nivel determinado, en lugar de al precio actual de mercado.

Hay varios tipos de órdenes pendientes que pueden utilizarse en el trading de CFDs, incluidos los siguientes:

- Buy Limit: una orden para comprar un instrumento financiero a un precio menor al precio de mercado actual.

- Sell Limit: una orden para vender un instrumento financiero a un precio superior al precio de mercado actual.

- Buy Stop: una orden para comprar un instrumento financiero a un precio superior al precio de mercado actual.

- Sell Stop: una orden para vender un instrumento financiero a un precio menor al precio de mercado actual.

Las órdenes pendientes pueden resultar útiles para los traders, ya que permiten abrir o cerrar una posición de manera automática cuando se cumplen ciertas condiciones de mercado, en lugar de tener que supervisar el mercado continuamente y realizar órdenes de forma manual.

¿Cuáles son los costos del trading de CFDs?

Entre los costos del trading de CFDs se pueden incluir diferentes comisiones y cobros, que dependerán del bróker y de la operación en cuestión. A continuación, se incluyen algunos de los costos más habituales asociados con el trading de CFDs:

1.Spread: es la diferencia entre los precios bid y ask de un CFD. Por ejemplo, si el precio bid de un CFD es de 50 USD y el precio ask es de 51 USD, el spread sería de 1 USD. El spread puede variar en función del activo que se opera y del bróker.

2.Costos por financiamiento nocturno (swap): es un proceso de intercambio de fondos entre dos compradores o vendedores para satisfacer sus obligaciones contractuales en el corto plazo. En este proceso, una de las partes transfiere cierta cantidad de dinero a la otra, a cambio de un retorno acordado sobre el préstamo. Este retorno suele calcularse de acuerdo a una tasa fija de interés, por lo general determinada por el banco central del país donde ocurre la transacción. El swap puede cubrir costos por financiamiento nocturno, como pagos de tasas de interés o costos por cambio de divisa.

Si una posición de CFD se mantiene abierta durante la noche, el trader puede incurrir en una comisión por swap. Por ejemplo, se le podría cobrar un 0,1% del valor de la operación.

3.Comisión de trading: algunos brokers cobran una comisión por cada operación que se realiza, sin importar si es de compra o de venta. Por ejemplo, hay quien cobra 5 USD por cada operación con CFDs.

4.Comisión por inactividad: algunos brokers cobran una comisión por inactividad si el trader no realiza ninguna operación durante un período determinado. Por ejemplo, 10 USD por mes si el trader no realiza ninguna operación durante seis meses.

¿Qué activos se pueden operar con CFDs?

Acciones: los CFDs de acciones individuales se pueden utilizar para especular sobre los movimientos de precio de empresas determinadas, como Apple, Amazon o Facebook.

Materias primas: los CFDs de materias primas, como oro, plata, crudo y gas natural, se pueden utilizar para especular sobre los movimientos de precio de estos activos.

Índices: los CFDs de índices, como el S&P 500, NASDAQ o FTSE 100, se pueden utilizar para especular sobre el desempeño de un conjunto de acciones.

Forex: los CFDs de divisas, como el dólar estadounidense, el euro o la libra esterlina, se pueden utilizar para especular sobre la fortaleza relativa de diferentes divisas.

Criptodivisas: algunos brokers también ofrecen CFDs sobre criptomonedas, como Bitcoin y Ethereum, lo que permite que los traders especulen sobre los movimientos de precio de estos activos digitales.

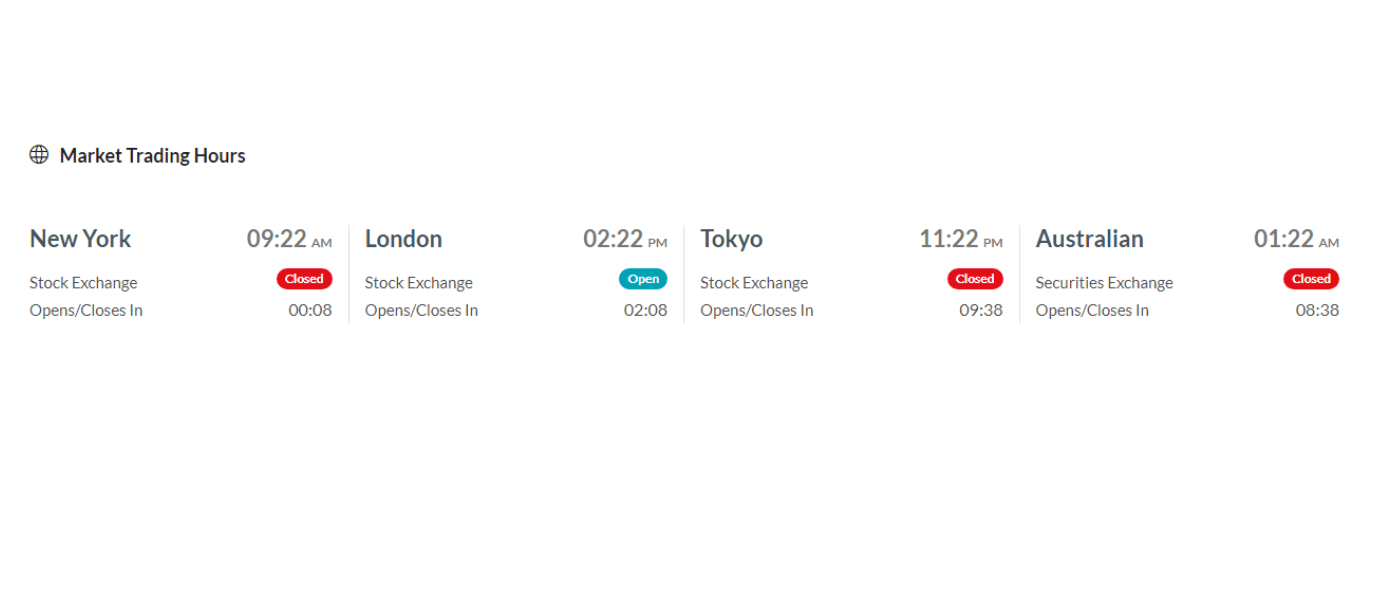

Horarios de trading de instrumentos en CFDs

Los horarios de trading de CFDs varían en función del activo subyacente que se opera. Estos son los más populares:

CFDs de acciones: los horarios de trading para los CFDs sobre acciones suelen ser los mismos que los de la bolsa de valores subyacente. Por ejemplo, el NYSE y el NASDAQ se operan entre las 13:30h y las 21:00h GMT, por lo que las operaciones de CFDs basados en estas bolsas se realizan en esta misma franja.

CFDs de divisas: los CFDs sobre divisas se pueden operar las 24 horas del día, cinco días a la semana, dado que el mercado de forex está abierto de forma continua desde el domingo a las 22:00h GMT al viernes a las 21:00h GMT.

CFDs de materias primas: los CFDs de materias primas también tienen horarios de trading extendidos, ya que los mercados están abiertos casi 24 horas por día. Por ejemplo, el trading electrónico de crudo en el CME Globex se opera de las 23:00h a las 22:15h GMT.

CFDs de índices: los CFDs de índices se basan en el rendimiento de un índice bursátil y tienen horarios similares a los de CFDs sobre acciones. Por ejemplo, el índice S&P 500, basado en el NYSE, se opera entre las 14:30h y las 21:00h GMT.

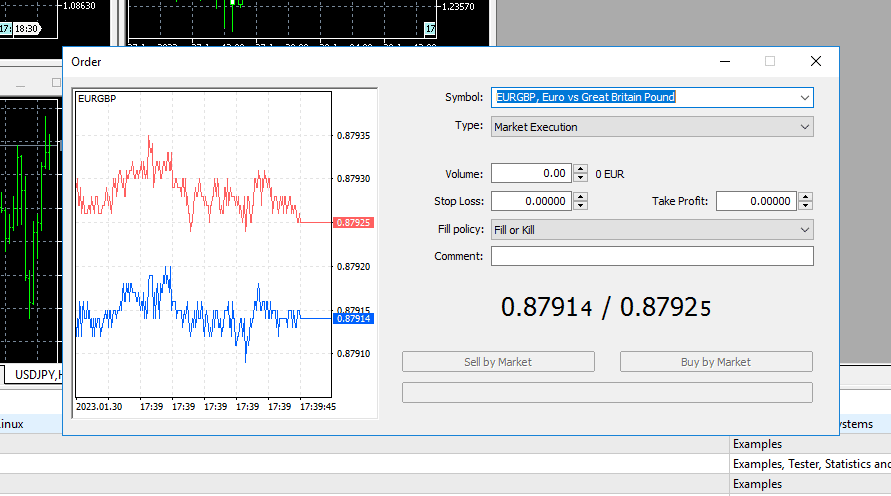

¿Cómo se operan los CFDs?

1. Elige un bróker de CFDs: deberás encontrar un bróker reconocido, como Hantec Markets, que ofrezca trading de CFDs. Busca un bróker regulado por una autoridad financiera de prestigio y que ofrezca una plataforma de trading fácil de usar.

2. Abre una cuenta de trading de CFDs: una vez que eliges un bróker, debes abrir una cuenta y realizar el proceso de verificación de la empresa. Esto puede incluir el envío de información personal y una prueba de identidad.

3. Deposita fondos en tu cuenta: para ponerte a operar, primero deberás depositar fondos en tu cuenta. La mayoría de los brokers aceptan diferentes métodos de depósito, como tarjetas de crédito o débito y transferencias bancarias.

4. Elige un activo subyacente: seguidamente, elige el activo subyacente que quieras operar, por ejemplo, una acción, materia prima, divisa o índice.

5. Abre una posición en la plataforma de trading de CFDs: una vez que hayas elegido un activo subyacente, puedes abrir una posición de compra o venta en ese activo. Por ejemplo, si crees que el precio de una acción va a subir, debes realizar una orden de “compra”, y si crees que va a caer, una orden de “venta”.

6. Supervisa la operación: deberás supervisar la operación y realizar cambios si es necesario. Por ejemplo, si el precio del activo subyacente se mueve a tu favor, puede ser una buena idea cerrar la posición para asegurar las ganancias. Si el precio se mueve en tu contra, puede que desees cerrar la posición para limitar las pérdidas.

Ejemplos de operaciones de CFDs

Operaciones ganadoras

1. Posición larga: un trader de CFDs cree que el valor del dólar estadounidense va a aumentar frente al euro y abre una posición larga, con la compra de 10.000 USD/EUR al precio de 1,20. Si el precio del par USD/EUR aumenta a 1,25, el trader obtendrá una ganancia de 500 USD: (1,25 – 1,20) x 10.000 = 500 USD.

2. Posición corta: un trader de CFDs cree que el precio del oro va a bajar y abre una posición corta, con la venta de 100 onzas troy de oro al precio de 1800 USD por onza. Si el precio del oro cae a 1700 USD por onza, el trader obtendrá una ganancia de 10.000 USD: (1800 – 1700) x 100 = 10.000 USD.

3. Trading con margen: un trader cree que el precio del crudo va a aumentar y abre una operación con margen de CFD, con la compra de 1000 barriles de crudo al precio de 50 USD por barril, con un requisito de margen del 10%. Si el precio del crudo aumenta a 60 USD por barril, el trader obtendrá una ganancia de 10.000 USD: (60 – 50) x 1000 = 10.000 USD.Operaciones perdedoras

Posición corta: un trader de CFDs cree que el precio del oro va a bajar y abre una posición corta, con la venta de 100 onzas troy de oro a 1800 USD por onza. Si el precio del oro sube a 1900 USD por onza, el trader incurre en una pérdida de 10.000 USD: (1900 – 1800) x 100 = 10.000 USD.

Elegir un bróker de CFDs

Elegir un bróker de CFDs (contratos por diferencia) puede ser difícil para los traders, dado que hay varios factores que se deben tener en cuenta antes de llegar a una decisión. Estos son algunos de ellos:

1. A la hora de elegir un bróker de CFDs, es fundamental buscar una empresa regulada y reconocida. Esto garantiza que el bróker esté certificado y supervisado por una agencia regulatoria gubernamental, como la FCA (Autoridad de Conducta Financiera) en el Reino Unido, la FSC (Comisión de Servicios Financieros) en Mauricio o la ASIC (Comisión Australiana de Valores e Inversiones) en Australia, entre otras. Estas agencias garantizan que el bróker siga una serie de normas y pautas estrictas para proteger los fondos de los traders y asegurar que se sigan prácticas de trading justas.

2. Otro factor crucial que debe considerarse es la plataforma de trading del bróker, que debe ser integral y ofrecer una gran variedad de herramientas para ayudar a los traders a tomar decisiones informadas. Por ejemplo, herramientas de análisis técnico, datos de mercado en tiempo real y herramientas de gráficos.

3. También resulta esencial considerar las comisiones y los spreads del bróker. Los brokers de CFDs suelen cobrar un spread, que es la diferencia entre los precios bid y ask de un activo. A más bajo el spread, mejor para el trader. Algunos brokers también cobran comisiones adicionales por ciertos servicios, por ejemplo, por financiamiento nocturno o inactividad. Es importante revisar con atención la lista de comisiones del bróker para asegurarte que sea razonable y que respete los estándares de la industria.

4. Otro factor importante a tener en cuenta es la disponibilidad de atención al cliente. Un buen bróker de CFDs debe ofrecer un servicio rápido y eficiente. Busca un bróker que ofrezca varios canales de comunicación, como correo electrónico, teléfono y chat en vivo.

Plataformas de trading de CFDs

Hantec Markets ofrece herramientas de trading integrales, tanto para MT4 como para MT5, incluyendo todas las clases de gráficos. Al ofrecer la capacidad de operar CFDs sobre acciones, índices y diferentes instrumentos financieros, Hantec Markets facilita la gestión de tus operaciones. El software actualizado de MetaTrader permite analizar tus operaciones de manera aún más eficiente. Asimismo, la app de trading de Hantec Markets está disponible para usuarios de dispositivos móviles, lo que te permite acceder a los mercados y a información sobre tipos de cambio en tiempo real, desde cualquier lugar.

Diferentes estrategias de trading

La estrategia de trading se refiere al método que utiliza un trader a la hora de abrir y cerrar posiciones en los mercados financieros. Existen numerosas metodologías diferentes y cada una tiene sus ventajas y desventajas. Algunas de las más habituales son:

Day trading (trading intradía o de día): el day trading es una metodología en la que el trader abre y cierra posiciones dentro de la misma sesión de trading. Esta clase de traders suele usar herramientas de análisis técnico y gráficos para identificar movimientos de precio en el corto plazo y utilizarlos a su favor. La ventaja de esta técnica es que permite aprovechar movimientos de precio en el corto plazo, pero también conlleva un nivel alto de riesgo y requiere de mucho tiempo y atención.

Trading de posiciones: el trading de posiciones es un enfoque más a largo plazo, en el que el trader mantiene una posición abierta durante varias semanas o incluso meses. Esta clase de traders suele usar análisis fundamental e indicadores técnicos para identificar tendencias a largo plazo y aprovecharlas. Si bien es menos riesgosa que el day trading, esta metodología requiere de un marco temporal más amplio y mayor habilidad para tolerar fluctuaciones en los mercados.

Swing trading: el swing trading es una metodología que busca sacar provecho de movimientos de precio en el mediano plazo, por lo general, con posiciones que duran de algunos días a un par de semanas. Los swing traders usan análisis técnico y herramientas de gráficos para identificar patrones y tendencias de precio y abrir y cerrar posiciones en función de ellos. Esta metodología puede considerarse un punto medio entre el day trading y el trading de posiciones, con un nivel de riesgo y un marco temporal moderados.

Scalping: el scalping es una estrategia de trading de alta frecuencia, que busca beneficiarse de movimientos de precio pequeños. Los traders que utilizan esta metodología abren y cierran posiciones rápidamente, por lo general, en cuestión de unos pocos segundos o minutos. Este método requiere de un nivel alto de habilidad, enfoque y disciplina, así como de una ejecución rápida y baja latencia.

Si quieres saber más sobre este tema, te invitamos a leer el artículo sobre las 5 mejores estrategias de trading en nuestro sitio web.

¿Cuáles son los riesgos asociados a los CFDs?

Como sucede con cualquier tipo de trading, existen ciertos riesgos asociados al uso de CFDs. Estos son algunos de ellos:

Riesgo por apalancamiento: los CFDs suelen operarse con margen, es decir, los traders pueden controlar posiciones grandes con un capital relativamente pequeño. Esto puede amplificar las ganancias potenciales, pero también aumenta el potencial de pérdida.

Riesgo de mercado: los CFDs están sujetos a las mismas condiciones de mercado que los activos subyacentes, y los precios se pueden mover con rapidez como respuesta a noticias y eventos. Esto quiere decir que se puede incurrir en pérdidas significativas si no se reacciona a tiempo a estos cambios.

Riesgo de liquidez: los CFDs no se operan en un mercado central y la liquidez de un mercado determinado puede variar en función de la hora o de otros factores. Esto quiere decir que puede ser difícil abrir o cerrar una posición al precio deseado, lo que podría resultar en pérdidas.

Riesgo de contraparte: los CFDs suelen operarse a través de intermediarios, como los brokers. Si el bróker se vuelve insolvente o no es capaz de cumplir con sus obligaciones, los traders podrían correr el riesgo de perder sus inversiones.

Riesgo regulatorio: en muchos países, los CFDs no están regulados y, por ende, existe el riesgo de fraude o estafas.

Riesgo de mal funcionamiento del stop loss: las órdenes de stop loss se usan para limitar las pérdidas potenciales, pero, en los mercados más cambiantes, el precio al que se activa el stop loss puede ser diferente al previsto, y ello resultar en pérdidas mayores a las esperadas.

Herramientas de gestión de riesgo en CFDs

Stop loss

El stop loss es una herramienta de gestión de riesgo que se utiliza en el trading de CFDs para limitar las pérdidas potenciales. En el trading de CFDs sobre divisas y materias primas, la orden de stop loss se establece para cerrar una posición de manera automática una vez que el mercado alcanza un nivel de precio que el trader considera una pérdida significativa. Esto ayuda a los traders a limitar las pérdidas y proteger su capital de inversión.

Por ejemplo, digamos que un trader compra un CFD de divisas a un precio de 1,2000 con una orden de stop loss en 1,1900. Si el mercado se mueve en contra del trader y la divisa alcanza el precio de 1,1900, el stop loss cierra la posición de forma automática, reduciendo la pérdida potencial a 100 pips.

Protección contra saldo negativo y cierre de margen

La protección contra saldo negativo es un recurso de gestión del riesgo que garantiza que el saldo de la cuenta de un trader nunca llegue a ser menor que cero. Es decir, incluso si el valor de las posiciones abiertas de un trader cae por debajo de cero, éste no será responsable de las pérdidas adicionales.

Cierre de margen: se trata de un recurso que cierra las posiciones abiertas de un trader de manera automática cuando el nivel de margen cae por debajo de un valor determinado. Se hace así para proteger al trader de incurrir en mayores pérdidas y reducir el potencial de un saldo negativo.

Por ejemplo, supongamos que un trader opera divisas en una plataforma de CFDs (contratos por diferencia). Tiene un saldo de 10.000 USD en la cuenta y abre una posición de CFD por 100.000 USD. El requisito de margen para esta posición es del 5%, es decir, el trader debe mantener un nivel de margen de al menos 5% en la cuenta.

Si el precio de la divisa cae de manera considerable, puede que el saldo de la cuenta también disminuya y, potencialmente, genere un saldo negativo. Pero con la protección contra saldo negativo, el saldo de la cuenta estará protegido y no bajará de cero.

Además, si el nivel de margen cae por debajo del valor requerido, la plataforma cerrará automáticamente todas las posiciones abiertas del trader para protegerlo de pérdidas mayores.

Cobertura

La cobertura es una estrategia de gestión del riesgo que se usa para mitigar las pérdidas potenciales en los mercados financieros. Un método popular de cobertura es a través del uso de contratos por diferencia (CFDs) para operar sobre divisas y materias primas.

Cuando se opera en el mercado de divisas, las fluctuaciones de precio pueden presentar un riesgo significativo para los inversores. Por ejemplo, si un inversor tiene una posición de gran tamaño abierta en una divisa y el valor de esa divisa cae de manera repentina, podría incurrir en pérdidas considerables. Al usar CFDs sobre divisas, el inversor puede cubrir la posición y compensar las pérdidas potenciales.

De manera similar, cuando se opera en los mercados de materias primas, las fluctuaciones de precios pueden provocar riesgos importantes. Por ejemplo, si un inversor tiene una posición de gran tamaño en una materia prima y el valor de dicha materia prima cae rápidamente, podría incurrir en pérdidas considerables. Cuando se operan materias primas a través de CFDs, los inversores pueden cubrir sus posiciones y compensar cualquier pérdida potencial.

En conclusión, la cobertura con CFDs sobre divisas y materias primas puede ser una estrategia de gestión del riesgo efectiva para los inversores que busquen mitigar pérdidas potenciales en estos mercados. Vale la pena recordar que la cobertura no garantiza las ganancias, y es importante consultar con un asesor financiero antes de realizar cualquier acción.

Crear una cuenta de trading

Para comenzar a operar CFDs con Hantec Markets, deberás abrir una cuenta. Puedes optar por abrir una cuenta real, que te permite depositar fondos y operar en los mercados financieros, o una cuenta demo, para poner en práctica tus habilidades para el trading de CFDs con dinero virtual. Para abrir una cuenta de trading, haz clic en este enlace: https://hmarkets.com/es/live-account-pre-registration/.

Balance Guard

Balance Guard