Chỉ báo dao động tuyệt vời (AO) là một chỉ báo động lượng để nhà giao dịch xác định xu hướng và động lượng của

Please be advised that our Client Portal is scheduled for essential maintenance this weekend from market close on Friday 5th April, 2024, and should be back up and running before markets open on Sunday 7th April, 2024.

Chúng tôi rất vui mừng được chia sẻ rằng chúng tôi đang chuẩn bị cập nhật Cổng thông tin khách hàng nhằm mục đích cải thiện trải nghiệm của bạn với chúng tôi. Cổng thông tin khách hàng sẽ không khả dụng cho bạn kể từ khi thị trường đóng cửa vào thứ Sáu ngày 16 tháng 2 năm 2024 và sẽ hoạt động trở lại trước khi thị trường mở cửa vào Chủ nhật ngày 18 tháng 2 năm 2024.

CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage. 61% of retail investor accounts lose money when trading CFDs with this provider.

You should consider whether you understand how CFDs work and whether you can afford to take the high risk of losing your money.

Được viết bởi Aaron Akwu, Head of Education Hantec Markets

Mô hình biểu đồ là một phần quan trọng trong phân tích kỹ thuật trong thế giới giao dịch ngoại hối và giao dịch cổ phiếu. Phân tích kỹ thuật là quá trình phân tích dữ liệu thị trường cũ, như giá cả và khối lượng, để xác định các xu hướng và mô hình có thể giúp dự đoán các biến động của thị trường trong tương lai.

Mô hình biểu đồ là một loại phân tích kỹ thuật cụ thể liên quan đến việc xem xét các mô hình trong biểu đồ cổ phiếu hoặc tiền tệ để xác định các cơ hội giao dịch tiềm năng. Những mô hình này có thể được hình thành bởi các biến động giá theo thời gian và chúng có thể giúp các nhà giao dịch dự đoán các biến động của thị trường trong tương lai với mức độ chính xác nhất định.

Nhận diện mô hình là một kỹ năng cần thiết cho các nhà giao dịch và kỹ năng này có thể tạo ra sự khác biệt đáng kể cho sự thành công hay thất bại của họ. Hãy để tôi giải thích cho bạn lý do tại sao nhận diện mô hình lại quan trọng trong giao dịch.

Với vai trò là nhà giao dịch, bạn cần đưa ra các quyết định sáng suốt dựa trên các xu hướng thị trường, phân tích kỹ thuật và các yếu tố quan trọng khác. Bạn phải phân tích một số lượng lớn các dữ liệu, trong đó bao gồm các biến động giá, khối lượng giao dịch và tâm lý thị trường. Đó là lý do tại sao nhận diện mô hình lại có vai trò quan trọng.

Bằng cách nghiên cứu biểu đồ giá trong quá khứ, các nhà giao dịch có thể xác định được các mô hình có thể cho biết sự đảo ngược xu hướng, điểm phá vỡ hoặc tính liên tục của xu hướng hiện tại. Những mô hình này có thể giúp các nhà giao dịch đưa ra dự đoán chính xác hơn và cung cấp thông tin cho các quyết định giao dịch của họ.

Ví dụ: một nhà giao dịch nhận diện mô hình vai – đầu – vai có thể dự đoán sự đảo chiều giá và đưa ra lệnh bán, trong khi một nhà giao dịch xác định một tam giác dốc lên có thể mong đợi một sự đột phá về giá và đưa ra lệnh mua.

Nhận diện mô hình cũng có thể giúp các nhà giao dịch kiểm soát rủi ro của họ. Bằng cách xác định các mô hình báo hiệu các khoản lỗ tiềm ẩn, các nhà giao dịch có thể tránh thực hiện các giao dịch có rủi ro và bảo vệ vốn của họ. Mặt khác, việc nhận diện các mô hình có khả năng sinh lời có thể giúp các nhà giao dịch tối đa hóa lợi nhuận và tăng lợi nhuận của họ.

Có ba loại mô hình biểu đồ chính: mô hình tiếp tục, mô hình đảo chiều và mô hình hai hướng.

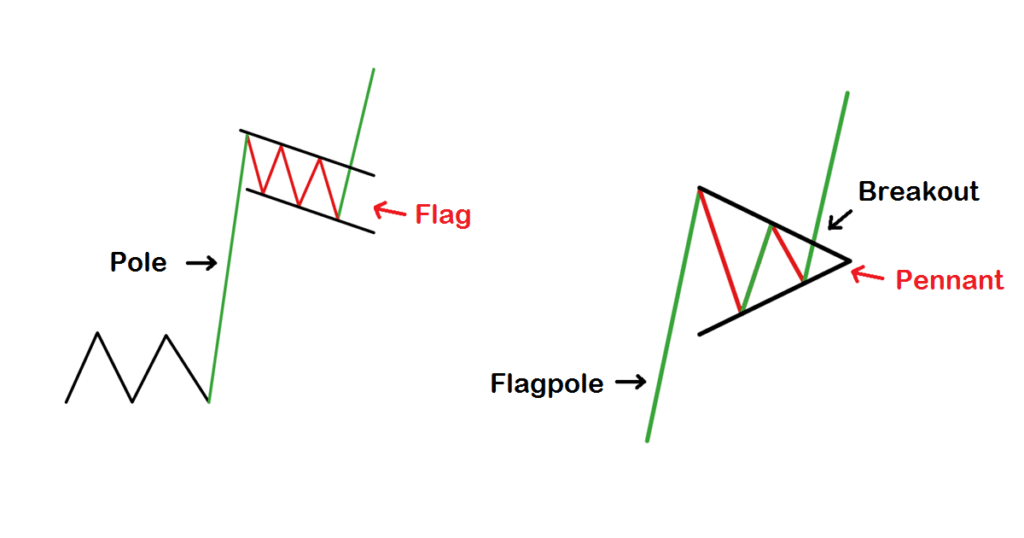

Đó là các mô hình biểu đồ cho biết cổ phiếu hoặc thị trường có khả năng tiếp tục xu hướng hiện tại. Những mô hình này thường xảy ra sau một giai đoạn tạm dừng hoặc ổn định ngắn. Một số mô hình tiếp tục phổ biến bao gồm mô hình cờ, mô hình cờ đuôi nheo và mô hình nêm.

Mô hình cờ xảy ra khi giá của cổ phiếu hoặc thị trường phá vỡ khỏi một mô hình hình chữ nhật nhỏ giống như một lá cờ. Điều này chỉ ra rằng xu hướng sẽ tiếp tục duy trì hướng như trước đây.

Mô hình cờ đuôi nheo tương tự như mô hình cờ, nhưng nó tạo thành một hình tam giác nhỏ thay vì hình chữ nhật. Mô hình này chỉ ra mức ổn định tạm thời trước khi xu hướng tiếp tục.

Mô hình nêm là một loạt các đường xu hướng hội tụ cho thấy xu hướng hiện tại đang chậm lại trước khi nó tiếp tục theo cùng một hướng.

Mặt khác, các mô hình đảo chiều chỉ ra rằng cổ phiếu hoặc thị trường có khả năng thay đổi hướng. Những mô hình này thường xảy ra sau một xu hướng tăng hoặc xu hướng giảm dài. Một số mô hình đảo chiều phổ biến bao gồm mô hình vai – đầu – vai, mô hình hai đỉnh và mô hình hai đáy.

Mô hình vai – đầu – vai được đặt tên như vậy vì nó giống với một cái đầu với hai vai. Mô hình này chỉ ra rằng cổ phiếu hoặc thị trường đã đạt đến đỉnh điểm và có khả năng bắt đầu giảm.

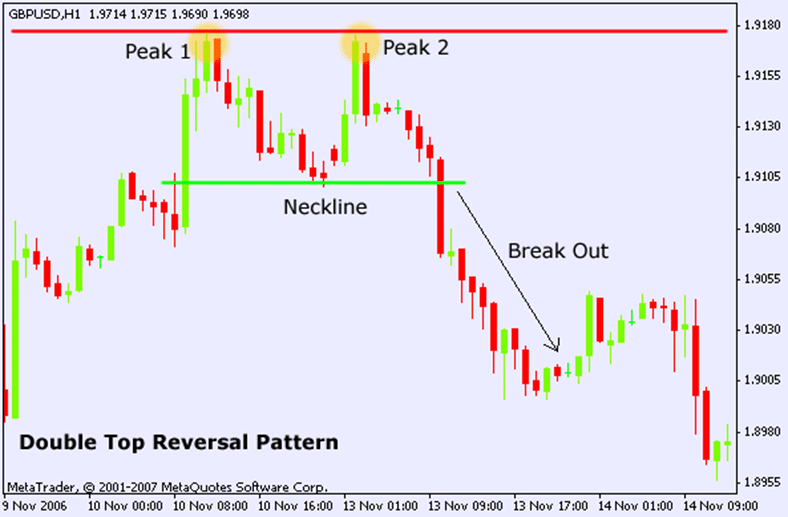

Mô hình hai đỉnh xảy ra khi giá đạt đến điểm cao hai lần nhưng không vượt qua được. Mô hình này cho thấy sự đảo ngược xu hướng tiềm năng.

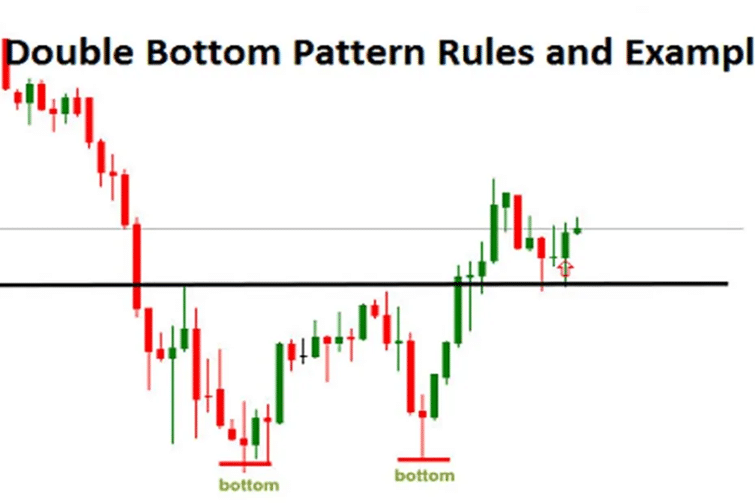

Mô hình hai đáy đối lập với mô hình hai đỉnh, cho thấy cổ phiếu hoặc thị trường đã hai lần đạt đến điểm thấp nhưng không thể vượt qua, báo hiệu khả năng đảo chiều.

Mô hình hai hướng không có chỉ báo rõ ràng về việc tiếp tục hoặc đảo ngược xu hướng. Các mô hình này có thể đối xứng, như mô hình tam giác hoặc không đối xứng, như mô hình chữ nhật. Các mô hình này thường cho thấy một giai đoạn bất ổn trên thị trường và các nhà giao dịch cũng như nhà đầu tư phải chờ thêm thông tin trước khi đưa ra quyết định.

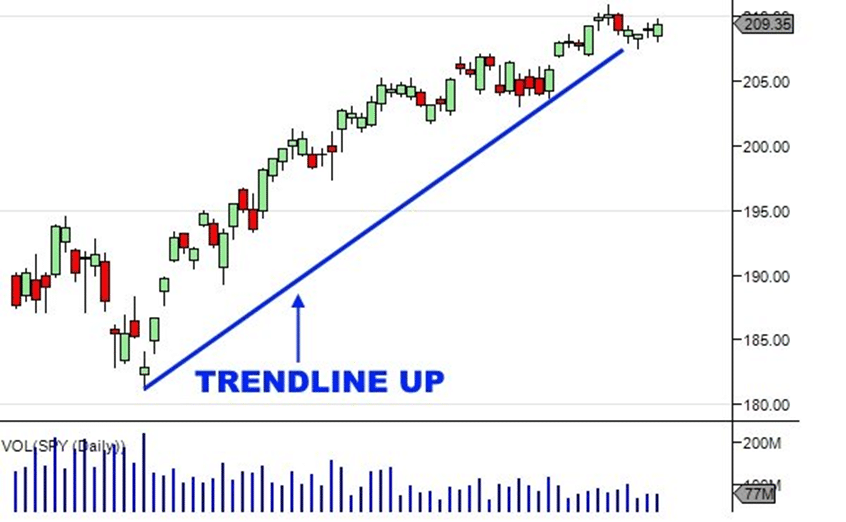

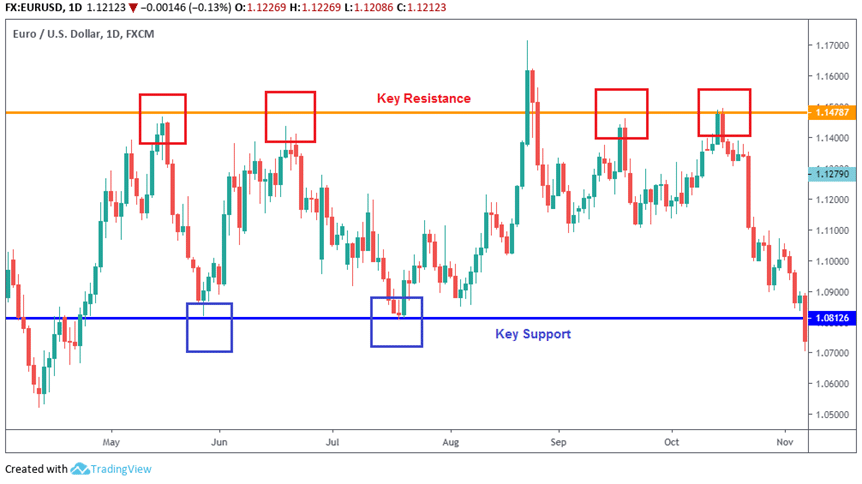

Đường xu hướng là một công cụ quan trọng được sử dụng trong phân tích kỹ thuật để xác định và theo dõi hướng của một xu hướng trên thị trường ngoại hối. Đường xu hướng là một đường thẳng nối hai hoặc nhiều điểm giá trên biểu đồ. Các điểm giá này thường là các đỉnh hoặc đáy dao động thể hiện mức hỗ trợ hoặc kháng cự đáng kể.

Là một mô hình biểu đồ, đường xu hướng có thể được dùng để xác định xu hướng chung của một cặp tiền tệ. Nếu đường xu hướng dốc lên, điều này biểu thị xu hướng tăng, trái lại đường xu hướng dốc xuống sẽ cho thấy xu hướng giảm. Nhà giao dịch có thể sử dụng các đường xu hướng để xác định các điểm tham gia và thoát lệnh tiềm năng trên thị trường, cũng như đặt các mức cắt lỗ và chốt lời.

Để vẽ một đường xu hướng, trước tiên, nhà giao dịch cần xác định hai hoặc nhiều đỉnh hoặc đáy dao động trên biểu đồ. Những điểm này phải cách xa nhau nhất có thể trong khi vẫn tạo thành một đường rõ ràng. Sau đó, vẽ đường xu hướng bằng cách nối hai điểm và mở rộng đường ra bên phải của biểu đồ.

Sau khi vẽ một đường xu hướng, nhà giao dịch có thể sử dụng đường xu hướng này để xác định các vùng hỗ trợ hoặc kháng cự tiềm năng. Trong xu hướng tăng, nhà giao dịch có thể tìm mua gần đường xu hướng dưới dạng một mức hỗ trợ tiềm năng. Trong xu hướng giảm, nhà giao dịch có thể tìm bán gần đường xu hướng dưới dạng một mức kháng cự tiềm năng.

Có ba loại xu hướng chính xảy ra trên thị trường ngoại hối: xu hướng tăng, xu hướng giảm và xu hướng đi ngang.

Trong giao dịch ngoại hối, mô hình “vai – đầu – vai” là thuật ngữ được sử dụng để mô tả mô hình phân tích kỹ thuật phổ biến. Mô hình này thường được sử dụng để dự đoán sự đảo ngược xu hướng giảm về giá của một cặp tiền tệ.

Mô hình “vai – đầu – vai” là một loại mô hình tiếp tục, có nghĩa là mô hình này thường xuất hiện ở giữa một xu hướng lớn hơn. Trong trường hợp xu hướng giảm, mô hình “vai – đầu – vai” thường hình thành sau giai đoạn giá giảm đáng kể, tiếp theo là xu hướng tăng trong thời gian ngắn, trước khi tiếp tục xu hướng giảm chung.

Mô hình này được đặc trưng bởi ba đỉnh, với đỉnh ở giữa là đỉnh cao nhất. Hai đỉnh bên ngoài được gọi là “vai”, trong khi đỉnh ở giữa được gọi là “đầu”. Đường viền cổ của mô hình được hình thành bằng cách vẽ một đường nối hai điểm thấp giữa hai vai và đầu.

Mô hình tiếp tục tăng giá xảy ra khi giá vượt qua đường viền cổ và các nhà giao dịch thường sử dụng mô hình này làm tín hiệu để mua cặp tiền tệ với kỳ vọng giá sẽ tiếp tục tăng. Mô hình này thường được xác nhận khi giá tăng trên điểm cao của đỉnh giữa.

Nhiều nhà giao dịch sử dụng biểu đồ giá để xác định các mô hình như mô hình “vai – đầu – vai”. Bằng cách nghiên cứu các mô hình biểu đồ cổ phiếu và xác định các mô hình này, nhà giao dịch có thể hiểu rõ hơn về các điều kiện thị trường hiện tại và đưa ra quyết định sáng suốt về thời điểm mua hoặc bán một cặp tiền tệ.

Mô hình hai đỉnh là một trong những mô hình biểu đồ phổ biến nhất trong giao dịch ngoại hối. Đây là một mô hình đảo chiều giảm báo hiệu sự kết thúc của một xu hướng tăng và bắt đầu một xu hướng giảm. Nhà giao dịch sử dụng mô hình này để xác định các cơ hội bán tiềm năng.

Trong mô hình hai đỉnh, biểu đồ giá tạo thành hai đỉnh có chiều cao gần bằng nhau. Đỉnh đầu tiên xảy ra trong một xu hướng tăng và sau đó là một đợt thoái lui tạm thời. Đỉnh thứ hai hình thành khi giá cố gắng đạt mức cao mới nhưng không thành công, tạo ra một mức kháng cự.

Sau khi hình thành đỉnh thứ hai, giá thường bắt đầu biến động giảm, phá vỡ mức hỗ trợ đã được thiết lập trong thời gian thoái lui. Điều này báo hiệu sự kết thúc của xu hướng tăng và bắt đầu một xu hướng giảm mới.

Các nhà giao dịch có thể xác định mô hình hai đỉnh bằng cách tìm kiếm hai điểm cao được phân tách bằng một đợt thoái lui. Mức thoái lui phải cách điểm cao nhất ít nhất 10-20%. Khi đỉnh thứ hai hình thành, các nhà giao dịch có thể vào lệnh bán với mức cắt lỗ trên đỉnh thứ hai.

Mô hình hai đáy là một trong những mô hình biểu đồ đảo chiều phổ biến nhất được các nhà giao dịch ngoại hối sử dụng. Mô hình này được hình thành khi giá của một cặp tiền tệ giảm xuống mức hỗ trợ, tăng trở lại, sau đó lại giảm xuống để kiểm tra mức hỗ trợ tương tự. Nếu mức hỗ trợ được duy trì và giá tăng trở lại, tạo thành hình chữ “W” trên biểu đồ, thì các nhà giao dịch có thể hiểu đây là một tín hiệu tăng giá tiềm năng.

Mô hình hai đáy được coi là mô hình đảo chiều tăng giá vì nó báo hiệu rằng cặp tiền tệ đã chạm đáy và có thể bắt đầu xu hướng tăng. Các nhà giao dịch ngoại hối thường sử dụng mô hình này để xác định các cơ hội mua tiềm năng, vì họ dự đoán rằng giá có thể tiếp tục tăng sau lần thứ hai vượt quá mức hỗ trợ.

Điều quan trọng cần lưu ý là mặc dù mô hình hai đáy là một trong những mô hình biểu đồ giao dịch phổ biến nhất, nhưng cần sử dụng mô hình này cùng với các công cụ và chỉ báo phân tích kỹ thuật khác để xác nhận tính hợp lệ của tín hiệu. Các nhà giao dịch cũng có thể muốn xem xét các yếu tố khác như điều kiện thị trường và các sự kiện tin tức có thể ảnh hưởng đến giá của cặp tiền tệ.

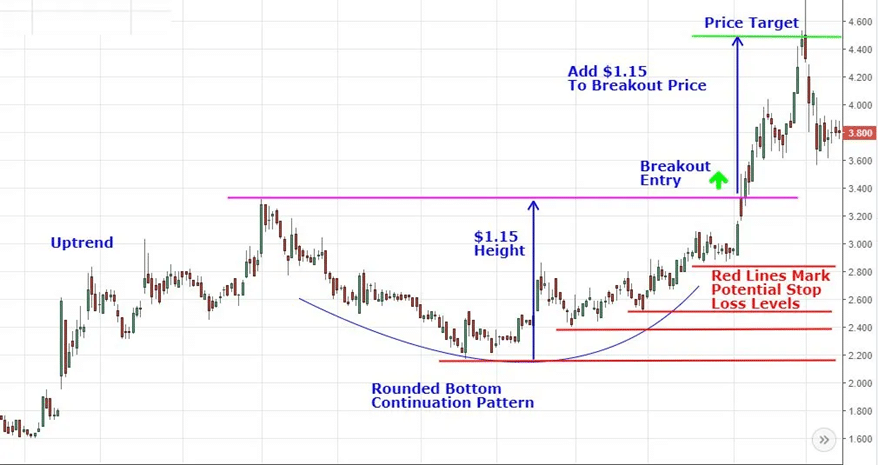

Trong giao dịch, các mô hình biểu đồ thường được sử dụng để xác định các biến động giá tiềm năng và đưa ra quyết định giao dịch. Một trong những mô hình như vậy là mô hình đáy tròn, còn được gọi là mô hình đáy đĩa hay đáy bát.

Mô hình đáy tròn là một mô hình biểu đồ đảo chiều được hình thành sau một xu hướng giảm. Mô hình này trông giống như một cái bát hoặc hình chữ “U” và cho thấy một sự thay đổi tiềm năng trong xu hướng phổ biến. Mô hình này được hình thành bởi sự giảm giá từ từ, sau đó là một giai đoạn ổn định và sau đó là sự tăng giá từ từ.

Các nhà giao dịch thường sử dụng mô hình này để dự báo hành vi giá trong tương lai, vì đáy tròn cho thấy rằng xu hướng giảm có thể sắp kết thúc và xu hướng tăng mới có thể sắp bắt đầu. Điều này có thể tạo cơ hội cho các nhà giao dịch nhập các lệnh mua và bắt kịp xu hướng tăng mới.

Điều quan trọng cần lưu ý là mặc dù mô hình đáy tròn có thể là một chỉ báo đáng tin cậy, nhưng không nên chỉ dựa vào mô hình này. Các nhà giao dịch cần luôn cân nhắc các yếu tố khác như mức hỗ trợ và kháng cự, cũng như tâm lý thị trường, trước khi đưa ra các quyết định giao dịch.

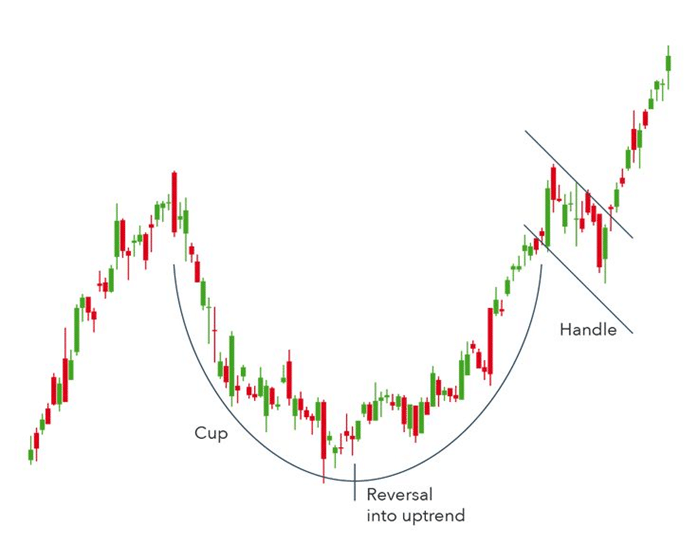

Các nhà phân tích kỹ thuật sử dụng nhiều mô hình biểu đồ khác nhau để phân tích biến động giá và dự đoán xu hướng thị trường trong tương lai. Một mô hình như vậy là mô hình cốc và tay cầm, đây là mô hình giá tiếp tục phổ biến.

Mô hình cốc và tay cầm được đặc trưng bằng sự hình thành hình cốc trong biểu đồ giá, sau đó là hình thành hình tay cầm nhỏ hơn. Phần hình cốc của mô hình cho thấy mức tăng giá từ từ, sau đó là giảm nhẹ trước khi phần hình tay cầm bắt đầu.

Các nhà giao dịch tìm kiếm mô hình này vì nó có thể chỉ ra sự tiếp tục của xu hướng giá trước đó. Ví dụ: nếu mô hình cốc và tay cầm được hình thành sau một xu hướng tăng, nó cho thấy rằng giá sẽ tiếp tục tăng sau khi phần tay cầm hoàn thành.

Để xác nhận mô hình, các nhà giao dịch thường tìm kiếm điểm phá vỡ trên mức kháng cự được hình thành bởi đỉnh cốc. Sau khi giá vượt qua mức này, đây được coi là tín hiệu để mua và lưu giữ tiền tệ, dự đoán giá sẽ tăng thêm.

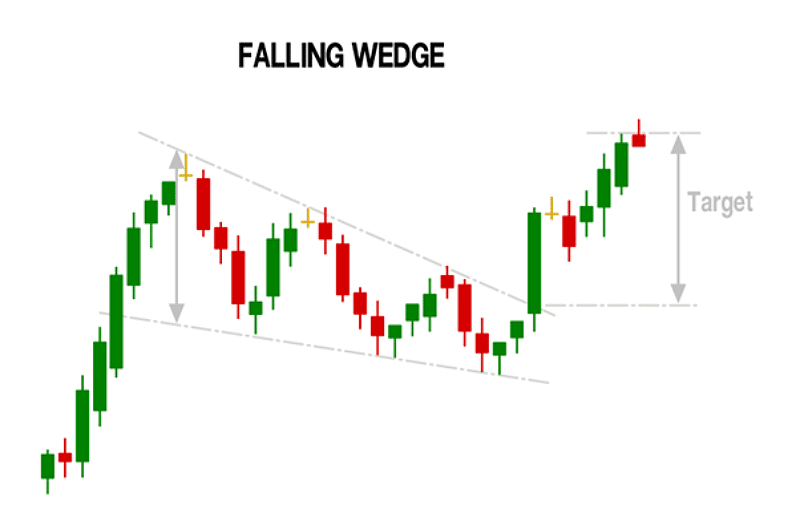

Mô hình nêm là một trong những mô hình biểu đồ được sử dụng phổ biến nhất trong phân tích kỹ thuật. Mô hình nêm được tạo bằng cách vẽ hai đường xu hướng, một đường nối các đỉnh thấp hơn và đường còn lại nối các đáy thấp hơn. Các đường xu hướng hội tụ về phía nhau, tạo ra hình dạng giống như cái nêm trên biểu đồ.

Mô hình nêm là một chỉ báo phổ biến đối với các nhà giao dịch ngoại hối vì nó cung cấp một tín hiệu rõ ràng cho thấy xu hướng giảm có thể sẽ đảo ngược. Khi giá phá vỡ mô hình nêm, nó thường biểu thị sự thay đổi trong tâm lý thị trường, với việc người mua nắm quyền kiểm soát thị trường.

Các nhà giao dịch thường tìm kiếm hai loại mô hình nêm: mô hình nêm tăng và mô hình nêm giảm. Mô hình nêm tăng được hình thành khi giá ổn định giữa hai đường xu hướng dốc lên, cho thấy thị trường đang mất đà và có khả năng đảo chiều. Ngược lại, mô hình nêm giảm được hình thành khi giá ổn định giữa hai đường xu hướng dốc xuống, cho thấy thị trường có khả năng đảo ngược xu hướng giảm.

Trong giao dịch, mô hình cờ hoặc cờ đuôi nheo là một mô hình biểu đồ phổ biến được các nhà giao dịch sử dụng để xác định khả năng đảo ngược hoặc tiếp tục xu hướng. Mô hình này được hình thành khi giá của một tài sản ổn định sau một biến động mạnh theo một xu hướng phổ biến, tạo ra một tam giác cân nhỏ trông giống như cờ đuôi nheo hoặc lá cờ.

Mô hình cờ hoặc cờ đuôi nheo là một công cụ mạnh mẽ mà các nhà giao dịch sử dụng để xác định hướng của xu hướng thị trường. Khi mô hình này xuất hiện trên biểu đồ, nó cho thấy sự tạm dừng hoặc ổn định tạm thời trên thị trường trước khi giá tiếp tục đi theo cùng hướng với xu hướng phổ biến. Nói cách khác, đó là một mô hình tiếp tục.

Các nhà giao dịch có thể sử dụng mô hình cờ hoặc cờ đuôi nheo để tham gia thị trường khi giá phá vỡ vùng ổn định. Thông thường, một điểm phá vỡ xảy ra theo hướng của xu hướng phổ biến, báo hiệu rằng xu hướng này có thể sẽ tiếp tục.

Ngược lại, việc giá không thể phá vỡ mô hình này có thể báo hiệu sự đảo ngược xu hướng. Điều này xảy ra khi giá phá vỡ mô hình theo hướng ngược lại với xu hướng phổ biến, cho thấy tâm lý thị trường có sự thay đổi.

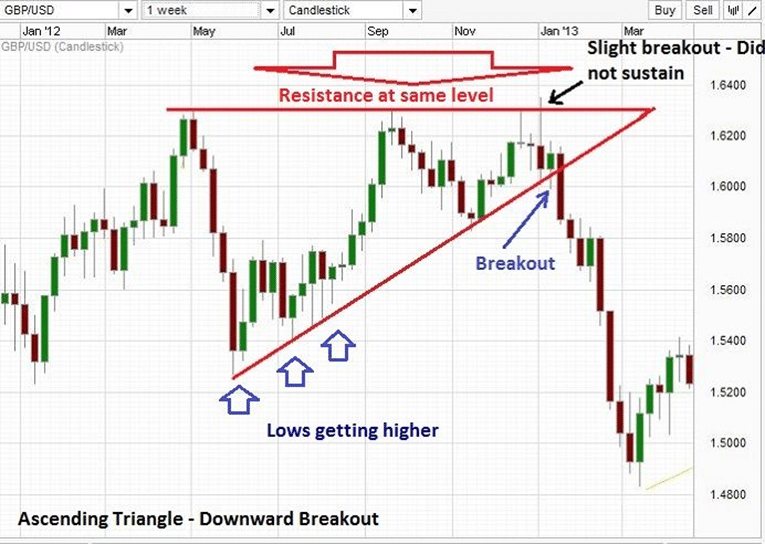

Mô hình tam giác dốc lên là một công cụ phân tích kỹ thuật thường được sử dụng trong giao dịch ngoại hối có thể giúp các nhà giao dịch đưa ra quyết định sáng suốt về thời điểm vào hoặc thoát lệnh giao dịch. Đó là một mô hình tăng giá hình thành khi giá của một cặp tiền tệ biến động tăng và bị ràng buộc bởi hai đường xu hướng – một đường kháng cự ngang và một đường hỗ trợ tăng.

Để xác định mô hình tam giác dốc lên, các nhà giao dịch tìm kiếm một loạt các đáy cao hơn tạo thành đường hỗ trợ tăng và mức kháng cự ngang được kiểm tra nhiều lần nhưng không bị phá vỡ. Khi giá tiếp tục tăng và tiếp cận mức kháng cự, các nhà giao dịch thường tìm kiếm điểm phá vỡ trên đường kháng cự như một tín hiệu để vào lệnh mua.

Tuy nhiên, điều quan trọng cần lưu ý là điểm phá vỡ có thể không phải lúc nào cũng xảy ra và giá cũng có thể bị phá vỡ khỏi đường hỗ trợ, dẫn đến khả năng bán tháo. Các nhà giao dịch cũng nên xem xét các chỉ báo khác và thực hiện phân tích kỹ lưỡng trước khi đưa ra bất kỳ quyết định giao dịch nào.

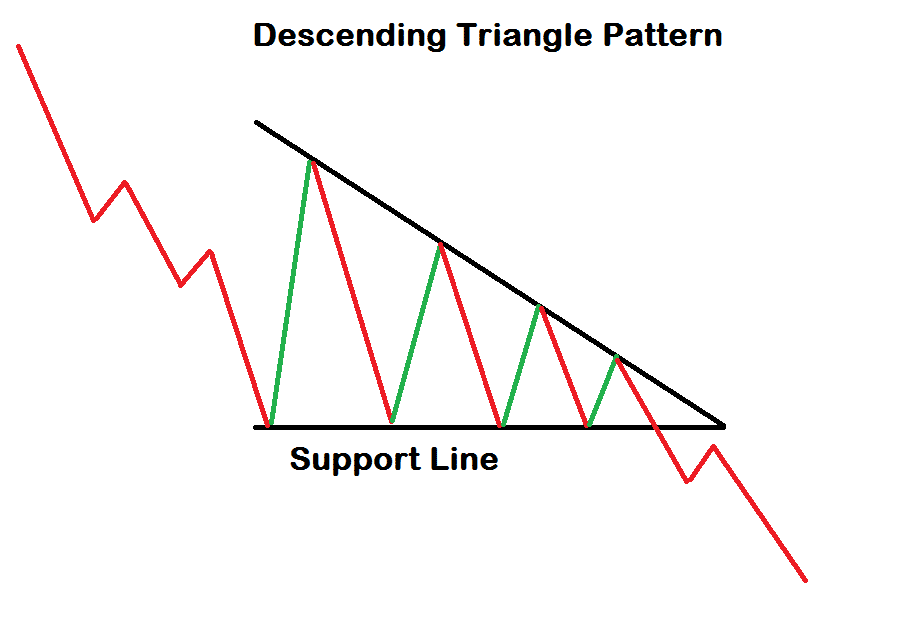

Mô hình tam giác dốc xuống là một mô hình biểu đồ giảm giá được hình thành khi giá của một cặp tiền tệ nhiều lần đạt đến mức hỗ trợ, tạo ra một đường ngang, trong khi các đỉnh của cặp tiền tệ tạo ra một đường xu hướng dốc xuống. Mô hình này cho thấy xu hướng giảm đang giành quyền kiểm soát thị trường và giá có thể tiếp tục giảm.

Các nhà giao dịch thường tìm kiếm điểm phá vỡ dưới mức hỗ trợ, điều này sẽ xác nhận xu hướng giảm giá và báo hiệu một cơ hội tiềm năng để bán cặp tiền tệ này. Giá mục tiêu cho mô hình này thường được tính bằng cách đo chiều cao của hình tam giác từ điểm cao nhất đến mức hỗ trợ và chiếu khoảng cách đó xuống dưới từ điểm phá vỡ.

Điều quan trọng cần lưu ý là không phải tất cả các mô hình tam giác dốc xuống đều dẫn đến xu hướng giảm và các nhà giao dịch phải luôn sử dụng các chỉ báo và kỹ thuật phân tích khác để xác nhận giao dịch của họ.

Mô hình tam giác cân là một mô hình phân tích kỹ thuật xuất hiện trên biểu đồ giá trên thị trường ngoại hối. Mô hình này được gọi là mô hình tam giác “cân” vì nó có một loạt các đáy cao hơn và các đỉnh thấp hơn tạo thành hai đường xu hướng hội tụ, tạo thành một hình tam giác cân.

Mô hình này thường hình thành trong giai đoạn ổn định trên thị trường, trong đó người mua và người bán ít nhiều tương đồng với nhau về hoạt động của họ. Điều này sẽ dẫn đến một loạt các đáy cao hơn và đỉnh thấp hơn khi giá dao động giữa mức hỗ trợ và kháng cự. Khi mô hình tiếp tục hình thành, các đường xu hướng dần hội tụ về phía nhau, cho thấy có thể có điểm phá vỡ.

Khi có điểm phá vỡ, nó thường theo hướng của xu hướng đã tồn tại trước khi hình thành mô hình tam giác. Ví dụ: nếu giá đang ở xu hướng tăng trước khi hình thành mô hình tam giác cân, thì điểm phá vỡ có thể sẽ hướng lên. Ngược lại, nếu giá đang ở xu hướng giảm, thì điểm phá vỡ có thể hướng xuống.

Các nhà giao dịch có thể sử dụng mô hình tam giác cân để giúp xác định các cơ hội giao dịch tiềm năng. Họ có thể chờ một điểm phá vỡ xảy ra và sau đó tham gia giao dịch theo hướng điểm phá vỡ đó. Họ cũng có thể sử dụng các chỉ báo kỹ thuật hoặc phân tích cơ bản khác để xác nhận các quyết định giao dịch của mình.

Điều quan trọng cần lưu ý là không phải tất cả các mô hình tam giác cân đều dẫn đến điểm phá vỡ và không phải tất cả các điểm phá vỡ đều thành công. Các nhà giao dịch phải luôn sử dụng các kỹ thuật quản lý rủi ro để bảo vệ vốn của họ và quản lý các giao dịch của họ theo cách phù hợp.

Chỉ báo dao động tuyệt vời (AO) là một chỉ báo động lượng để nhà giao dịch xác định xu hướng và động lượng của

Một nhà giao dịch hoặc nhà đầu tư thành công sẽ sử dụng mọi công cụ mà họ có để thu về lợi nhuận tối

Các mô hình giao dịch xảy ra trên các khoảng thời gian khác nhau, trên các thị trường tài chính khác nhau và có thể được xem lại trong quá khứ. Vậy làm thế nào để các mô hình biểu đồ hoạt động?

Risk Warning

CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage.

61% of retail investor accounts lose money when trading CFDs with this provider.

You should consider whether you understand how CFDs work and whether you can afford to take the high risk of losing your money.

Please click here to view our Risk Disclosure.

Hantec Markets use cookies to enhance your experience on our website. By staying on our website you agree to our use of cookies.

You can access our Cookie Policy here

Risk Warning

CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage.

You should consider whether you understand how CFDs work and whether you can afford to take the high risk of losing your money.

Please click here to view our Risk Disclosure.

Hantec Markets use cookies to enhance your experience on our website. By staying on our website you agree to our use of cookies. You can access our Cookie Policy here

Hantec Markets là công ty giao dịch trực thuộc của Tập đoàn Hantec.

Trang web này được sở hữu và điều hành bởi Hantec Markets Holdings Limited. Hantec Markets Holdings Limited là công ty cổ phần của Hantec Markets Limited, Hantec Markets Ltd.

Hantec Markets Limited được ủy quyền và quản lý bởi Cơ quan Quản lý Tài chính (FCA) tại Vương quốc Anh (Số đăng ký: FRN 502635).

Hantec Markets Ltd. được Ủy ban Dịch vụ Tài chính của Mauritius ủy quyền và quản lý với tư cách là Đại lý Đầu tư (Giấy phép số: C114013940).

Các dịch vụ của Hantec Markets và thông tin trên trang web này không đề cập đến cư dân của các tỉnh thành phố nhất định, và không dành cho phân phối hoặc sử dụng bởi bất kỳ cá nhân hoặc tổ chức tại bất kỳ tỉnh thành phố hoặc quốc gia nào, việc phân phối hoặc sử dụng có thể trái với bất kỳ luật hoặc quy định nào của tỉnh thành phố đó.Các sản phẩm và dịch vụ được mô tả trong đây có thể không có sẵn tại tất cả các quốc gia và tỉnh thành phố. Những người truy cập trang web này làm vậy tự nguyện và do đó chịu trách nhiệm tuân thủ các luật và quy định địa phương. Bản phát hành này không tạo thành bất kỳ lời mời hoặc tuyển dụng kinh doanh nào.

Hantec Markets không cung cấp dịch vụ cho cư dân của một số địa phương bao gồm Mỹ, Iran, Myanmar, Các Tiểu Vương quốc Ả Rập Thống nhất và Bắc Triều Tiên.

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

We are transferring you to our affiliated company Hantec Trader.

Please note: Hantec Trader does not accept customers from the USA or other restricted countries.