Chỉ báo Đường trung bình di động hội tụ/phân kỳ (MACD)

Hiểu rõ hơn về sự hội tụ/phân kỳ của đường trung bình động (MACD), một chỉ báo phân tích kỹ thuật chính giúp nắm bắt những thay đổi trong động lượng của chuyển động giá. Nó tích hợp dữ liệu từ các đường trung bình động khác nhau để đưa ra các cơ hội xung quanh các mức hỗ trợ và kháng cự.

Được viết bởi Aaron Akwu, Head of Education Hantec Markets

Chỉ báo MACD là gì?

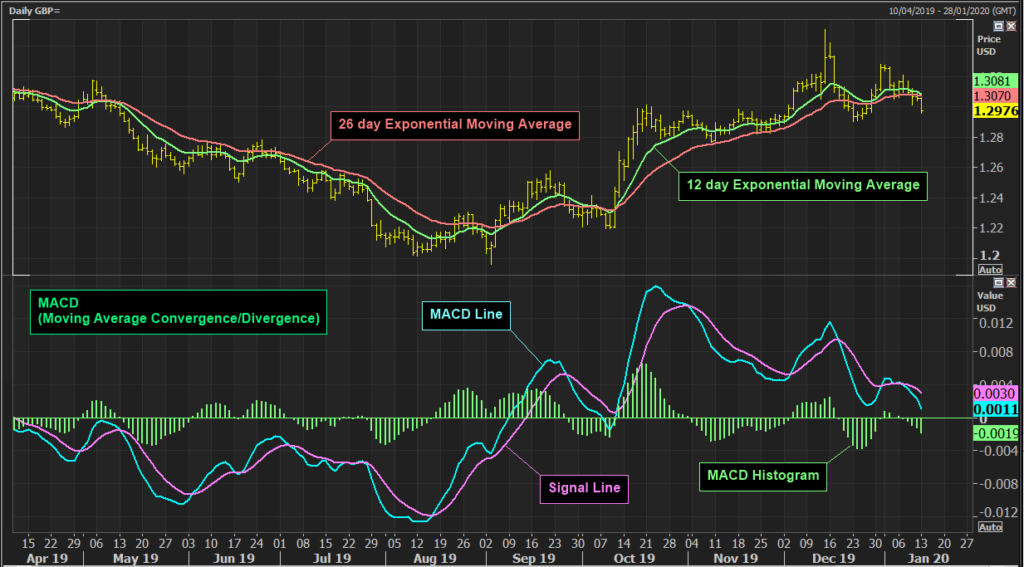

MACD là từ viết tắt của Moving Average Convergence Divergence, có nghĩa là đường trung bình di động hội tụ/phân kỳ. Đây là một công cụ phân tích kỹ thuật được sử dụng để phân tích xu hướng trong giá cổ phiếu. Đường MACD thể hiện mức chênh lệch giữa hai đường trung bình di động cơ số mũ của giá đóng cửa. Đường tín hiệu là đường trung bình di động của đường MACD. Đường trung bình di động hội tụ/phân kỳ (MACD) là chỉ báo động lượng dùng để xác định thay đổi về cường độ, hướng, động lượng và thời gian tồn tại xu hướng của giá cổ phiếu. Đường MACD được vẽ theo đường tín hiệu, tức là đường trung bình di động cơ số mũ 9 ngày của đường MACD. Khi đường MACD cắt đường tín hiệu thì đó là dấu hiệu cho thấy xu hướng đang thay đổi.

Công thức MACD

MACD được tính công thức dựa trên sự chênh lệch giữa hai đường trung bình di động cơ số mũ (EMA) trong các khoảng thời gian khác nhau.

Công thức MACD như sau:

Đường MACD = EMA 12 ngày – EMA 26 ngày

Đường tín hiệu = Đường EMA 9 ngày của Đường MACD

Biểu đồ = Đường MACD – Đường tín hiệu

Trong đó:

- EMA là viết tắt của Exponential Moving Average (Đường trung bình di động cơ số mũ), một loại đường trung bình di động đặt nhiều trọng số hơn vào các mức giá gần đây so với các mức giá từ trước.

- Đường EMA 12 ngày đại diện cho đường trung bình di động nhanh, trong khi đó, đường EMA 26 ngày đại diện cho đường trung bình di động chậm.

- Đường tín hiệu là Đường EMA 9 ngày của Đường MACD.

- Biểu đồ đại diện cho sự chênh lệch giữa Đường MACD và Đường tín hiệu, và được biểu thị dưới dạng biểu đồ thanh dao động ở trên và ở dưới đường số 0.

Cách đọc điểm giao cắt trên đường trung bình di động MACD

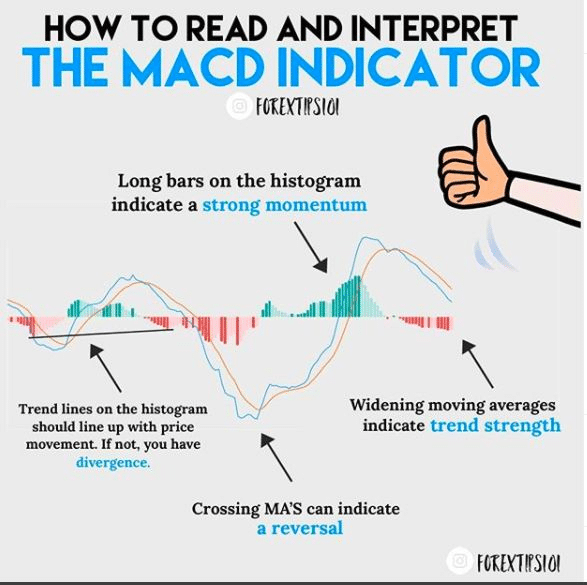

Đọc điểm giao cắt trên đường trung bình di động MACD là một cách tuyệt vời để xác định cơ hội giao dịch tiềm năng. Chỉ báo Đường trung bình di động hội tụ/phân kỳ (MACD) sử dụng hai đường trung bình di động để đo động lượng trên thị trường. Khi hai đường trung bình di động này cắt nhau, đây được gọi là điểm giao cắt đường tín hiệu. Giao cắt giảm xảy ra khi đường trung bình di động ngắn hạn cắt xuống dưới đường trung bình di động dài hạn. Đây là tín hiệu giảm giá, cho thấy động lượng đang di chuyển theo hướng đi xuống. Ngược lại, giao cắt tăng xảy ra khi đường trung bình di động ngắn hạn cắt lên trên đường trung bình di động dài hạn. Đây là tín hiệu tăng giá, cho thấy động lượng đang di chuyển theo hướng đi lên.

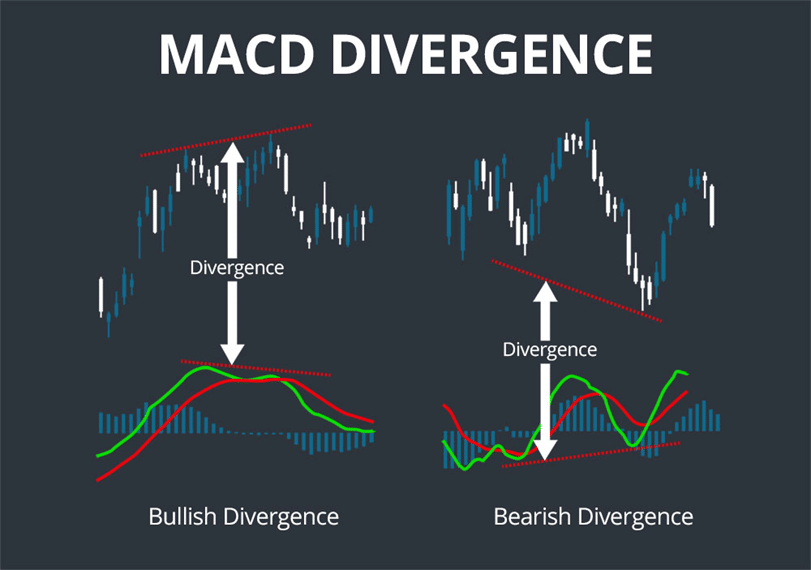

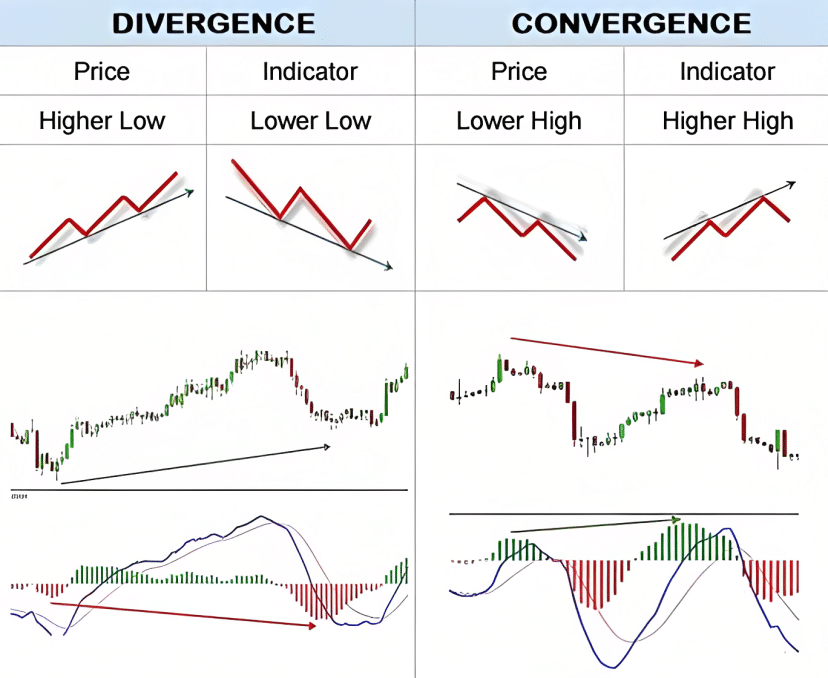

Ngoài điểm giao cắt đường tín hiệu, nhà giao dịch cũng có thể tìm kiếm các phân kỳ tăng hoặc phân kỳ giảm. Phân kỳ tăng xảy ra khi chỉ báo MACD tạo đỉnh cao hơn, còn giá của tài sản cơ bản tạo đáy thấp hơn. Đây là tín hiệu cho sự tăng giá, cho thấy rằng tài sản có thể sắp tăng giá. Ngược lại, phân kỳ giảm xảy ra khi chỉ báo MACD tạo đáy thấp hơn, còn giá của tài sản cơ bản tạo đỉnh cao hơn. Đây là tín hiệu cho sự giảm giá, cho thấy rằng tài sản có thể sắp giảm giá.

Bằng cách chú ý đến các điểm giao cắt và phân kỳ của đường tín hiệu, nhà giao dịch có thể tìm được cơ hội giao dịch tiềm năng và đưa ra quyết định sáng suốt về thời điểm vào và thoát lệnh khỏi thị trường.

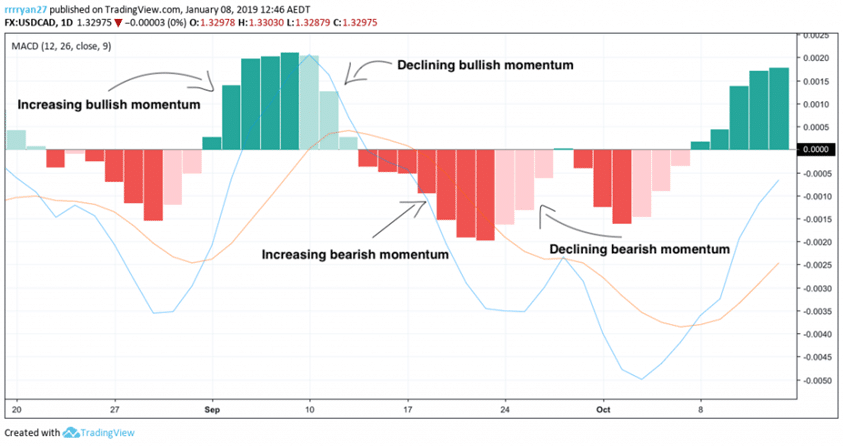

Cách đọc biểu đồ MACD

Đọc biểu đồ MACD là một cách tuyệt vời để xác định biến động giá và cơ hội giao dịch tiềm năng. Biểu đồ MACD là hình ảnh biểu diễn cho sự chênh lệch giữa đường MACD và đường tín hiệu. Đường MACD là đường trung bình di động cơ số mũ (EMA) 12 ngày trừ đi đường EMA 26 ngày. Đường tín hiệu là đường EMA 9 ngày của đường MACD. Biểu đồ MACD là khoảng dọc giữa đường MACD và đường tín hiệu.

Khi biểu đồ MACD nằm trên đường số 0, đây là dấu hiệu cho thấy đường EMA 12 ngày nằm trên đường EMA 26 ngày và thị trường đang có xu hướng tăng lên. Ngược lại, khi biểu đồ MACD nằm dưới đường số 0, đây là dấu hiệu cho thấy đường EMA 12 ngày nằm dưới đường EMA 26 ngày và thị trường đang có xu hướng giảm.

Phân kỳ tăng giá xảy ra khi biểu đồ MACD tạo đáy thấp hơn, nhưng giá lại tạo đáy cao hơn. Điều này cho thấy động lượng của thị trường đang yếu đi và có thể giá sắp đảo chiều. Ngược lại, phân kỳ tăng giá xảy ra khi biểu đồ MACD tạo đỉnh cao hơn, nhưng giá lại tạo đỉnh thấp hơn. Điều này cho thấy động lượng của thị trường đang mạnh lên và có thể giá sắp đảo chiều.

Bằng cách đọc biểu đồ MACD, bạn có thể xác định biến động giá và cơ hội giao dịch tiềm năng. Bằng cách hiểu mối quan hệ giữa biểu đồ MACD và biến động giá, bạn có thể hiểu rõ hơn về thị trường và đưa ra các quyết định giao dịch sáng suốt hơn.

Phân kỳ MACD là gì?

Phân kỳ MACD là một chỉ báo có độ trễ, có thể được dùng để xác định các tín hiệu mua và bán tiềm năng trên thị trường cổ phiếu. Phân kỳ MACD dựa trên biểu đồ Đường trung bình di động hội tụ/phân kỳ (MACD), một chỉ báo kỹ thuật so sánh hai đường trung bình di động của giá chứng khoán. Khi biểu đồ MACD có sự phân kỳ, đây có thể là dấu hiệu của tín hiệu mua hoặc bán tiềm năng. Tín hiệu mua xảy ra khi biểu đồ MACD cho thấy sự phân kỳ giữa hai đường trung bình di động, biểu thị rằng giá của chứng khoán có thể tăng lên. Tín hiệu bán xảy ra khi biểu đồ MACD cho thấy sự phân kỳ giữa hai đường trung bình di động, biểu thị rằng giá của chứng khoán có thể giảm xuống. Bằng cách theo dõi các phân kỳ này, nhà đầu tư có thể hiểu rõ hơn về thời điểm vào và thoát lệnh khỏi thị trường.

Hội tụ MACD là gì?

Hội tụ MACD là khi đường MACD và đường tín hiệu di chuyển về phía nhau và cuối cùng là cắt nhau. Hội tụ MACD cho thấy xu hướng có khả năng đảo chiều trên thị trường, vì động lượng đang di chuyển theo hướng ngược lại.

Hội tụ xảy ra khi đường MACD di chuyển đến gần đường tín hiệu hơn, đồng thời, cả hai đường đều di chuyển theo cùng một hướng. Điều này cho thấy xu hướng đang mạnh và có thể tiếp tục, nhưng động lượng đang chậm lại.

Có hai loại hội tụ MACD: hội tụ tăng giá và hội tụ giảm giá. Hội tụ tăng giá xảy ra khi đường MACD di chuyển từ bên dưới đi lên đường tín hiệu, trong khi đó, giá tiếp tục di chuyển xuống dưới. Điều này cho thấy xu hướng giảm có thể đang mất động lượng và có thể đảo chiều tăng giá. Ngược lại, hội tụ giảm giá xảy ra khi đường MACD di chuyển từ bên trên hướng xuống dưới đường tín hiệu, trong khi đó, giá tiếp tục di chuyển đi lên. Điều này cho thấy xu hướng tăng có thể đang mất động lượng và có thể đảo chiều giảm giá.

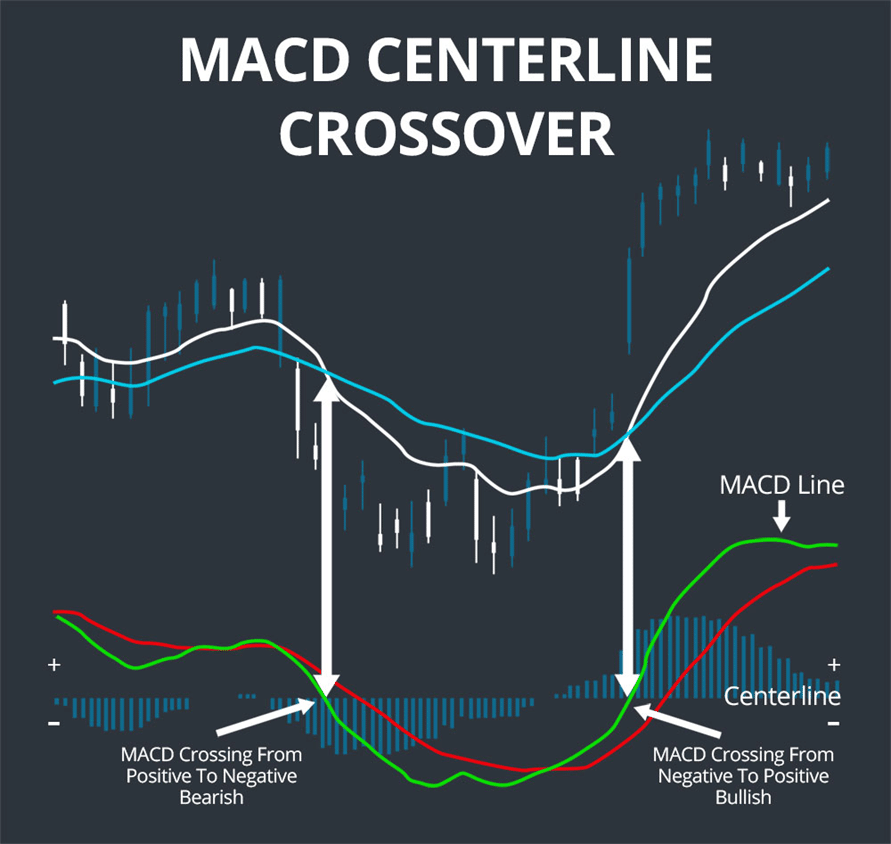

Điểm giao cắt đường trung tâm

Đường trung tâm của MACD là điểm giao cắt giữa đường MACD và đường tín hiệu. Khi đường MACD cắt trên đường trung tâm thì đó là dấu hiệu cho thấy giá cổ phiếu đang có động lượng đi lên. Đây là tín hiệu tăng giá. Ngược lại, khi đường MACD cắt xuống dưới đường trung tâm thì đó là dấu hiệu cho thấy giá cổ phiếu đang mất động lượng và có thể bắt đầu xu hướng đi xuống. Đây là tín hiệu giảm giá.

Điểm giao cắt đường trung tâm có thể được dùng để xác nhận xu hướng hoặc để báo hiệu khả năng đảo chiều xu hướng. Chẳng hạn, nếu một cổ phiếu đang có xu hướng tăng giá và đường MACD cắt bên trên đường trung tâm thì đây có thể được coi là sự xác nhận cho xu hướng tăng giá. Ngược lại, nếu một cổ phiếu đang có xu hướng giảm giá và đường MACD cắt bên dưới đường trung tâm thì đây có thể được coi là sự xác nhận cho xu hướng giảm giá.

Hạn chế của chỉ báo MACD

Một trong những hạn chế chính của MACD là đây là chỉ báo có độ trễ. Nghĩa là chỉ báo này có thể không cung cấp tín hiệu kịp thời để các nhà giao dịch kịp hành động. Do MACD dựa trên các đường trung bình di động, nên nó xét đến các biến động giá trong quá khứ thay vì các biến động trong hiện tại hoặc tương lai. Do đó, MACD có thể không cung cấp tín hiệu chính xác trong các thị trường biến động nhanh hoặc trong giai đoạn biến động cao.

Một hạn chế khác của MACD là đường này có thể tạo ra các tín hiệu giả. MACD tạo tín hiệu khi đường MACD giao cắt với đường tín hiệu, biểu thị cho sự thay đổi trong xu hướng. Tuy nhiên, những tín hiệu này có thể gây hiểu lầm nếu thị trường đang đi ngang hoặc trong giới hạn phạm vi, vì các điểm giao cắt có thể thường xuyên xảy ra và không cho thấy xu hướng có thay đổi đáng kể. Các nhà giao dịch cần lưu ý đến điều này và sử dụng kết hợp với cả các chỉ báo hoặc phân tích khác để xác nhận tín hiệu MACD.

Ngoài ra, MACD có thể không mấy hiệu quả trong một số điều kiện thị trường hoặc loại tài sản nhất định. Ví dụ, một số nhà giao dịch có thể thấy rằng MACD hiệu quả với cổ phiếu hơn là với tiền tệ hoặc hàng hóa. Hiệu quả của MACD cũng có thể phụ thuộc vào khung thời gian được sử dụng, vì các khung thời gian khác nhau có thể tạo ra các tín hiệu và kết quả khác nhau.