Invertir en oro en 2023: principales tendencias y proyecciones para el futuro proximo

?Por que traders o inversores deberian plantearse invertir en oro?

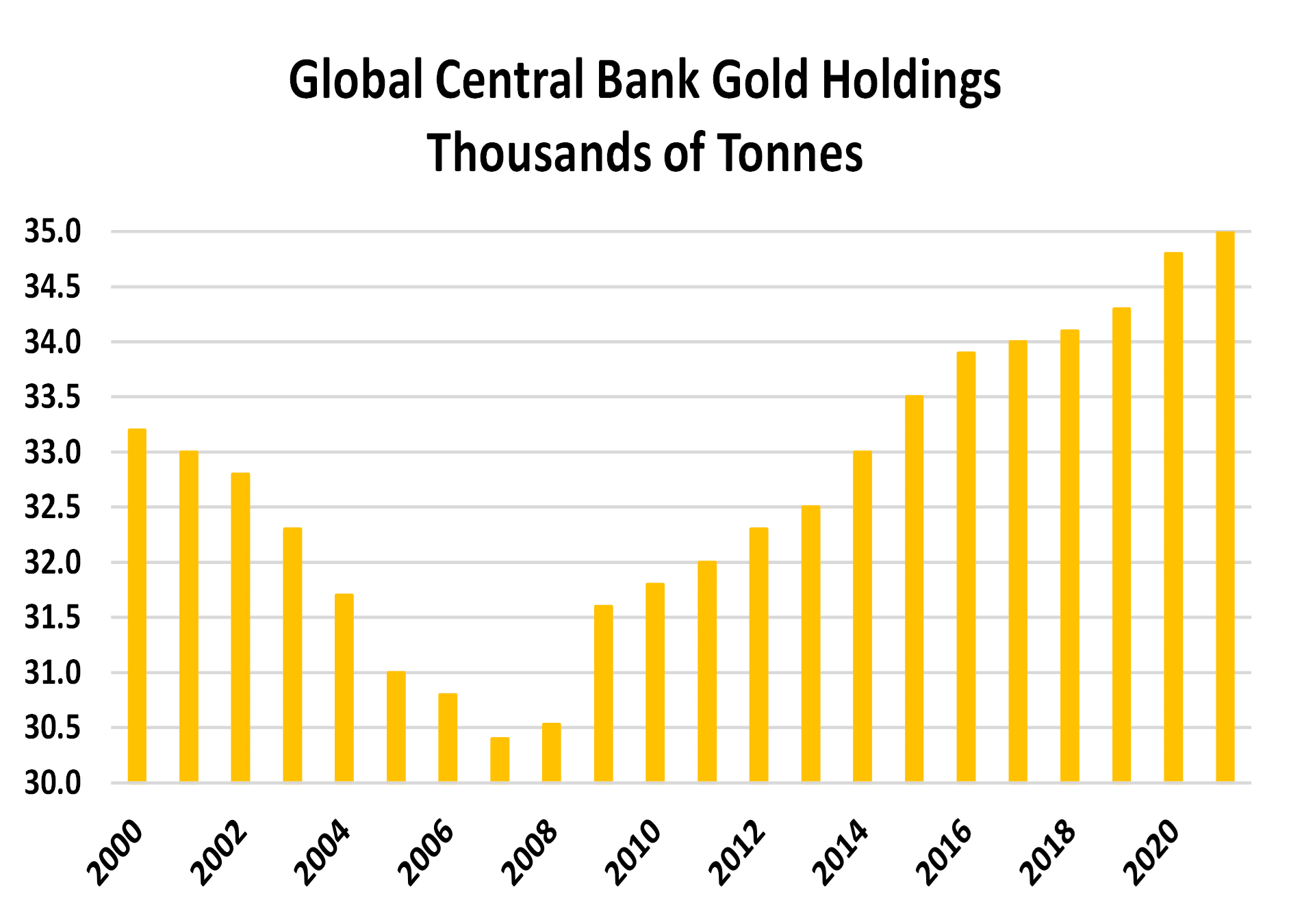

Los inversores que invierten en oro tienen muchas ventajas y, por este motivo, este metal a menudo forma la piedra angular de cualquier cartera de inversion, tanto si se gestiona de manera activa como pasiva.Una razon es que el oro es un metal "precioso", es decir, que es raro, y su valor no siempre se correlaciona de cerca con otras clases de activos como los bonos, las acciones o los bienes raices.A diferencia de las divisas "fiat" (fiduciarias) como el dolar de Estados Unidos (USD), la libra esterlina (GBP) o el euro (EUR), el oro es una materia prima finita... quizas incluso una divisa. Ese es el motivo por el que los bancos centrales incluyen tanto oro en sus reservas, Figura 1 (A).

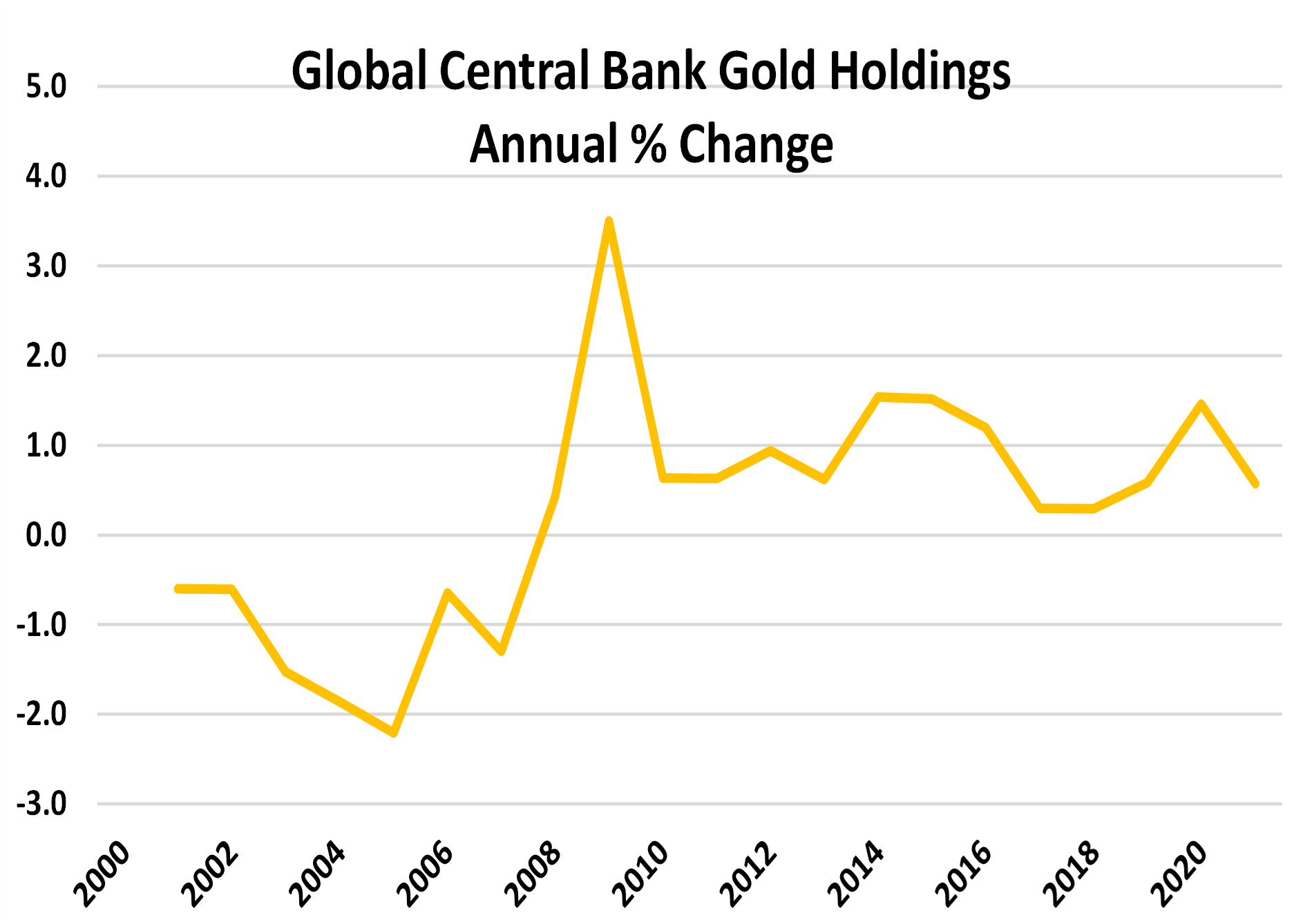

Aunque la variacion interanual en porcentaje se estabilizo durante la ultima decada, como puede apreciarse en la Figura 1 (B), todavia podemos ver que los bancos centrales mundiales mantuvieron firme su ritmo de acumulacion de oro y que muchos buscaron repatriar sus reservas hacia sus propias bovedas para evitar cualquier riesgo jurisdiccional.Esta pauta parece lejos de haber acabado, ya que el estatus del oro como valor refugio se acelero tras las fuertes sanciones impuestas a Rusia tras su invasion de Ucrania en 2022. Las medidas de los aliados occidentales congelaron el acceso de Rusia a aproximadamente 300 mil millones de USD en reservas de divisas extranjeras, pero el oro fisico quedo en gran medida fuera de su alcance.Tambien hay que senalar que el Banco Popular de China (PboC por sus siglas en ingles) viene rotando sus reservas desde 2008, saliendo de titulos del Tesoro de EEUU y entrando en el oro. En noviembre de 2022, las reservas de deuda del gobierno de EEUU en manos del PBoC cayeron en 7 mil millones de USD con respecto a octubre de 2022. China impulsa sus reservas de oro como parte de su programa de desvinculacion del dolar ("De-Dollarization").Los datos del consejo mundial del oro (World Gold Council, WGC) indican que en 2022, los bancos centrales globales adquirieron mas oro que desde 1967, aunque el ritmo anual se va estabilizando ahora en algo mas de un +1% interanual.

?Cuales son las razones principales para comprar oro?

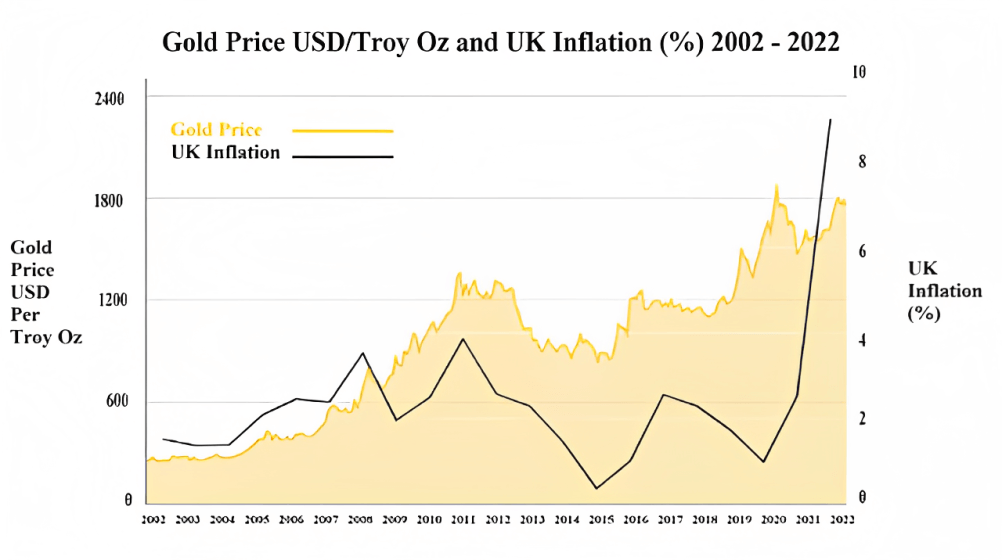

Si adquirimos una participacion en el capital de una empresa, esa propiedad debe registrarse. Eso garantiza que, en caso de haber dividendos, estos se paguen en la cuenta apropiada. En contraste, el oro no esta sujeto a ese requisito, y como medio para almacenar valores privados puede resultar un medio eficiente en terminos fiscales para transferir patrimonio a generaciones futuras.Uno de sus principales atractivos es que el oro demuestra ser una buena cobertura contra la inflacion de manera consistente. El analisis del WGC revela que, desde 1972, el oro ofrecio un retorno medio del 15% anual cuando la inflacion supero el 3%, en contraste con poco mas del 6% cuando la inflacion estuvo por debajo del 3%.

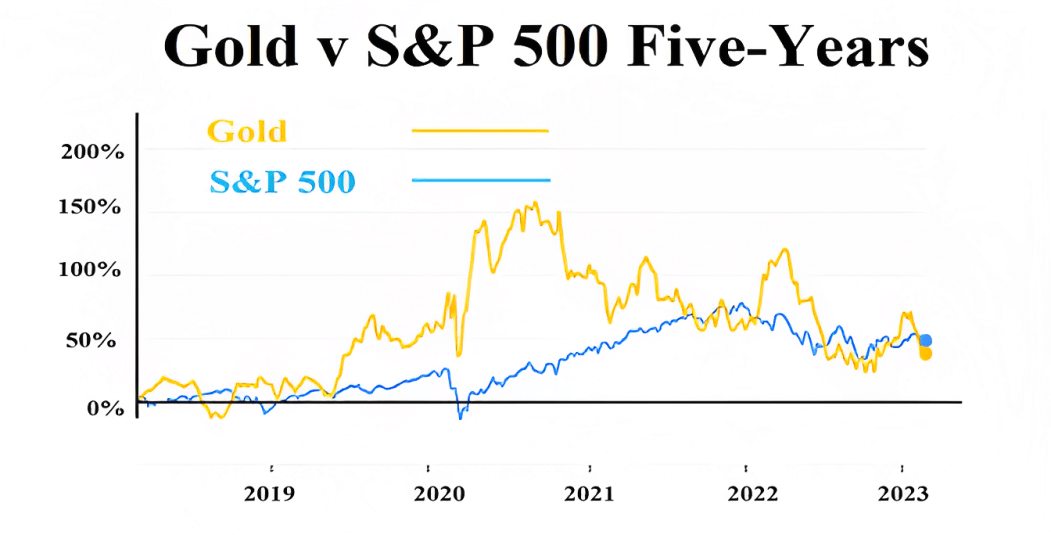

Desde 2018, el oro tambien se mantuvo por delante del mercado de valores en su conjunto, p.ej. del S&P 500: ver Figura 3.

En 2008, durante la crisis financiera global, el oro tambien comenzo a disfrutar de un incremento en inversiones del publico en general, ya que muchos convirtieron ahorros o pensiones en oro fisico, retirando asi su patrimonio personal del sistema bancario. En una epoca en la que los bancos no confiaban demasiado los unos en los otros y que en algunos casos necesitaron rescates gubernamentales, los inversores se pudieron inmunizar de los riesgos de contrapartida asociados a todo ello.

Como podemos invertir en oro fisico?

Muchos sitios web que abordan la cuestion de como deberian asignarse los activos de inversion hablaran, por supuesto, de factores como el horizonte temporal y el perfil de riesgo del inversor. Estas consideraciones determinan que mezcla de renta fija y renta variable conviene buscar. Dentro de eso, es posible afinar mas estudiando las calificaciones crediticias y los sectores economicos.Sin embargo, una ponderacion bastante constante en una cartera generica es que el oro deberia suponer entre el 5% y el 15% de los activos totales.Ya vimos que los bancos centrales mantienen reservas de oro fisico como un buen almacen de riqueza que puede revalorizarse cuando la inflacion esta alta. Ahora bien, ?que puede hacer un inversor individual?

Monedas

Las modernas monedas de oro fisico ofrecen una oportunidad de tener en propiedad monedas de oro de grado inversion que son un "medio de cambio legal", disponibles por una pequena prima sobre el precio cotizado del oro al contado.El oro, asi como la plata o el platino, estan disponibles en forma de monedas de metal, y las mas populares provienen del Reino Unido, los Estados Unidos de America, Canada, Sudafrica y Australia. En muchos bancos tambien podemos comprar pequenas barras de oro, de hasta solo 1 gramo de peso.Un enfoque mas esoterico puede ser adquirir monedas con valor numismatico, mas antiguas y raras, que se compran tanto por el metal precioso en si como por su rareza y su valor historico. Puede comprobarse que apalancan el precio del oro spot (al contado), en el sentido de que se revalorizaran mas que el oro en un mercado alcista, pero tambien se devaluaran mas rapido cuando se entra en un mercado bajista.

Participaciones, certificados y CFDs sobre oro

Mas alla de cierto punto, tener en propiedad oro fisico es costoso y puede resultar complicado. Una alternativa puede consistir en adquirir participaciones o certificados de oro para lograr la exposicion de cartera requerida, o bien operar mediante contratos por diferencias (CFDs), como usted puede hacer con Hantec Markets.Las participaciones en oro son similares a la tenencia de acciones corporativas; sin embargo, al comprar participaciones de empresas mineras de oro apostamos deliberadamente sobre los movimientos potenciales del mercado del metal precioso. La ventaja es que invertir en participaciones en oro es mas probable que aporte retornos inmediatos en comparacion con el oro fisico (bullion), ya que no hay necesidad de compensar costes legados de almacenamiento.Con los certificados de oro hablamos de documentos que demuestran la titularidad sobre una cantidad de oro. Pueden tener el aspecto de una nota bancaria, ya que los certificados de oro originales los emitieron bancos e instituciones financieras como prueba de propiedad sobre oro depositado en ellos.Un significado alternativo para un certificado de oro es una "tarjeta de ensayo", esto es: un certificado de autenticidad. Esta puede formar parte del empaquetado de una barra de oro o bien entregarse como un documento por separado, y se considera como una prueba adicional de la legitimidad del oro.Los certificados del oro forman parte del termino generico "oro en papel (paper gold)". Otras formas de oro en papel incluyen los fondos cotizados en bolsa (Exchange Traded Funds o ETF), CFDs sobre el oro y futuros sobre oro, asi como las ya mencionadas participaciones en empresas mineras de oro.El oro en papel cumple la misma funcion que el oro fisico, aunque hay una capa de separacion con respecto al metal fisico... y eso supone un riesgo de contraparte.Esto se traduce en preguntas y comprobaciones constantes. ?El banco donde tenemos depositado ese oro cumplira con sus obligaciones? ?Seguira siendo solvente la empresa minera? Estos son algunos de los muchos dilemas a los que se debe enfrentar un inversor.

?Cuales son las perspectivas para los precios del oro?

Tres meses:

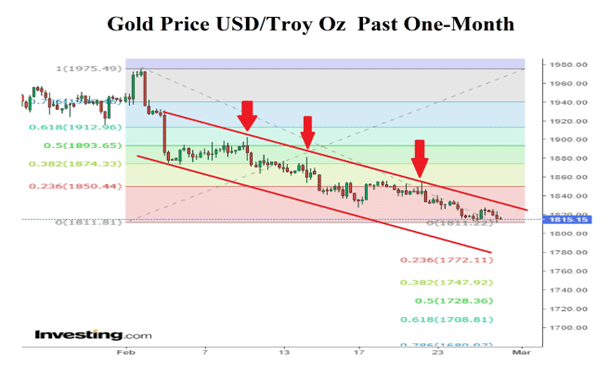

En la Figura 4, podemos ver el 2 de febrero un deslizamiento a la baja en el precio que anulo las ganancias de las sesiones previas. Esto vino seguido de un fuerte descenso del 2,79% el 3 de febrero, el cual marco el inicio de un canal correctivo de casi un mes de duracion.Aunque desde el 17 de febrero el precio migro hacia la parte superior del canal, la incapacidad de atacar mas de una vez su techo sugiere una sensacion de fatiga importante. Los precios tienen dificultades para moverse por encima de los 1815 - 1816 USD la onza troy, y eso implica que la perspectiva a corto plazo es de nuevos descensos hacia la actual media movil de 200 dias, en los 1838 USD/oz.Mucho dependera de la proxima ronda de lecturas de inflacion, el IPC de EEUU el 14 de marzo y el IPP el 15 de marzo, asi como las proximas decisiones sobre tasas de interes en los principales bancos centrales, en especial de la Fed el 22 de marzo.Si el IPC en los EEUU puede aguantar en el 6,4% o salir mas baja, esto permitiria a la Fed refrenarse de nuevo y moverse hacia otra subida de 25 pbs, del 4,5% al 5,00%. Por supuesto, muchos halcones siguen molestos porque no consiguieron una subida de 50 pbs la ultima vez, asi que en esta ocasion elevaran el tono de su retorica para lograr una subida mayor.Si se mantiene la posicion menos agresiva, y de hecho si se consolida, entonces es probable que en los proximos tres meses el oro caiga hacia los 1772 - 1782 USD/oz.

Seis meses y doce meses:

Cuanto mas alejado en el tiempo es un pronostico, mas sobras hay que arrojar sobre este por la posibilidad de que aumenten las tensiones geopoliticas. El foco de problemas mas obvio es la invasion rusa de Ucrania. Parece abocada a convertirse en un conflicto prolongado, ya que el presidente Putin insiste en culpar a la OTAN y a Occidente en general.La expectativa es que el conflicto continue y que perturbe las cadenas de suministro y los precios de las materias primas, manteniendo la inflacion en un nivel elevado, aunque alejado de lo peor que hemos visto hasta ahora, un 9,1% en los EEUU, un 11,1% en el Reino Unido y un 10,6% en la Eurozona.Hay que enfatizar que, por supuesto, esto podria cambiar si Rusia comienza a sufrir nuevas perdidas que lleven al presidente Putin a adoptar medidas punitivas y recortar la produccion de petroleo crudo o derivados de este, y por supuesto el suministro de gas natural, lo que tendria como resultado una crisis global de suministros.Ya mencionamos antes que China se diversifica saliendo de activos denominados en USD, y aunque otras naciones con riquezas como el Reino de Arabia Saudi no romperan con los EEUU, tampoco esperamos que se apresuren a cubrir cualquier deficit de oferta en el mercado del crudo, ya que adoptan una amplia actividad de coberturas contra el dolar de EEUU.

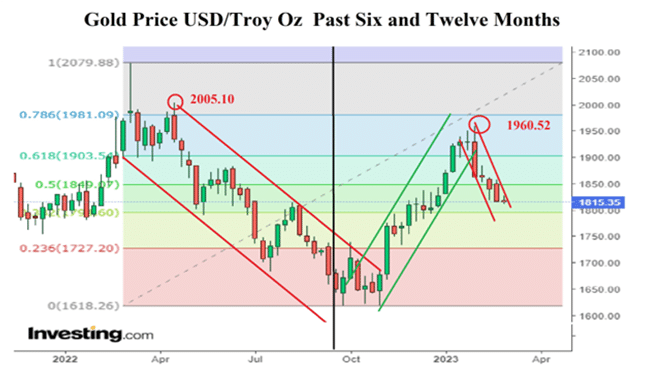

La Figura 5 se divide en la marca de los 6 meses, y parece que el precio del oro repite el patron del periodo comprendido entre marzo y agosto de 2022, aunque sin alcanzar el mismo maximo.El impulso parece dirigirse a la baja, pero si el precio encuentra soporte en los 1815 USD/oz, como fue el caso en diciembre de 2022, cuando las subidas hicieron una pausa durante varias sesiones, entonces la intensidad de las ultimas caidas podria llevar a un escenario de sobreventa del oro a corto plazo.Cualquier rebote desde ahi, ?podria prolongarse durante los proximos tres o seis meses? Eso simplemente demoraria nuevos descensos correctivos, que ganaran traccion siempre que no haya presion hacia los 1850 USD/oz. El escenario bajista para los proximos seis meses, que es el que mas nos inclinamos a asumir, es un retroceso hasta los 1720 USD/oz. En caso de que el presidente Putin suba la apuesta, bien en sentido economico o militar, superar los 1850 USD/oz abriria el camino a los 1903 USD/oz y los 1980 USD/oz.

Conclusión

Tanto si usted se plantea operar en oro con Hantec a traves de CFDs o invertir en oro, las perspectivas sin duda son inciertas, pero esperamos que este articulo le ayude a entender mejor las perspectivas del oro para 2023 y mas alla.

Top 5 Blogs

Balance Guard

Balance Guard